Conocimientos sobre Finanzas

Los 24 Gráficos que explican la situación española en finanzas corporativas septiembre y octubre 2021

RS Corporate Finance analiza la situación del mercado financiero español durante los meses de septiembre y octubre, así como las operaciones de Private Equity y M&A más relevantes.

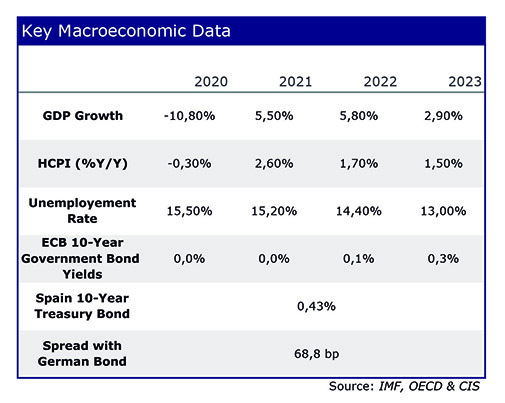

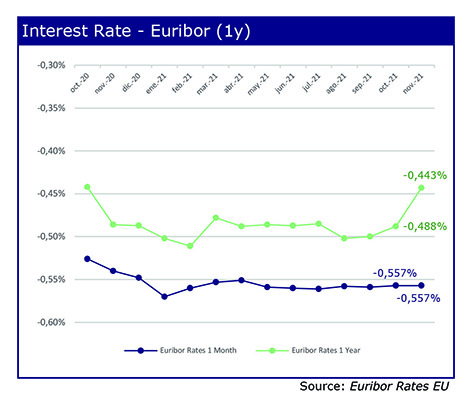

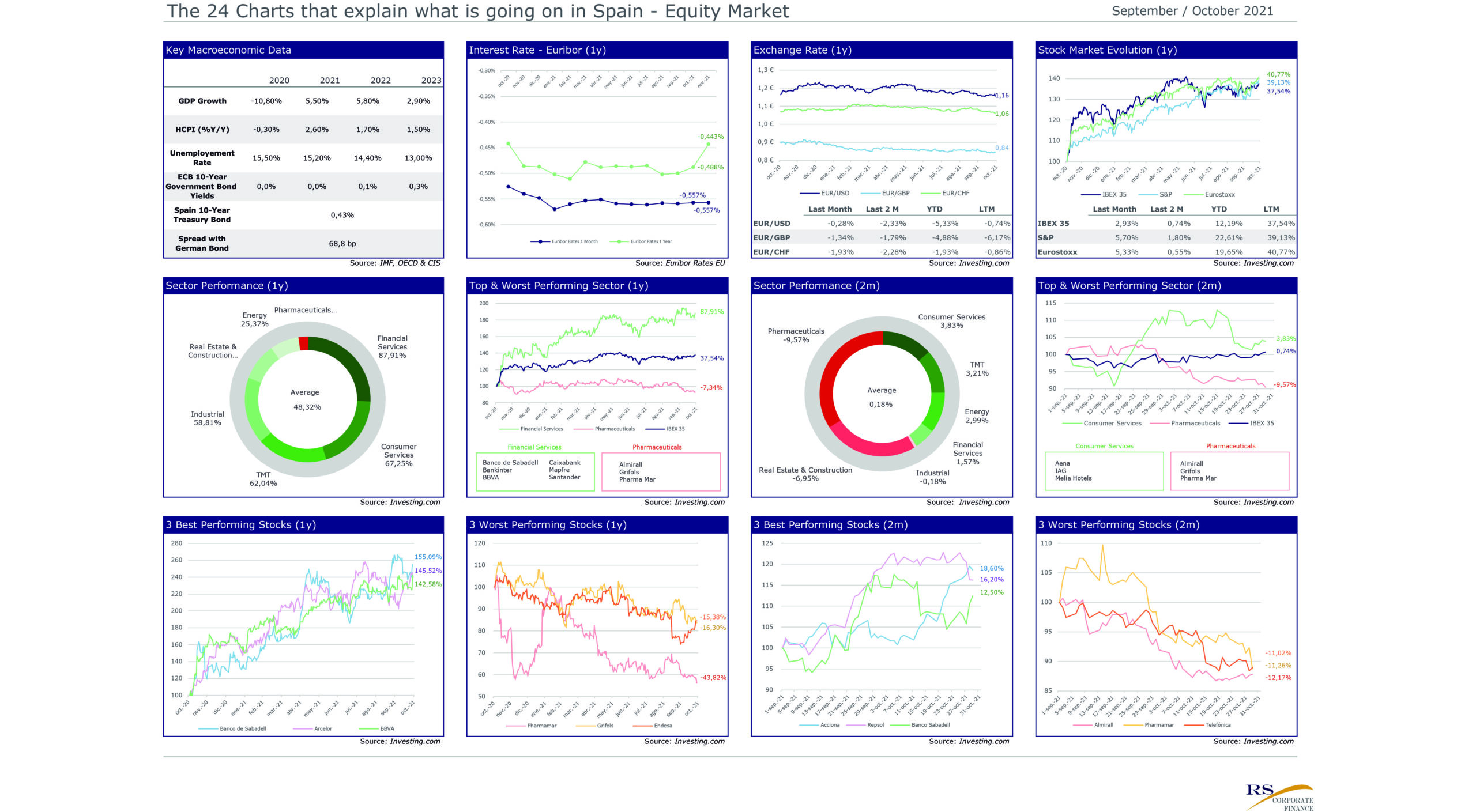

En los 24 Gráficos analizamos lo ocurrido en España durante los meses de septiembre y octubre tanto desde un punto de vista financiero como en materia de fusiones y adquisiciones. En los primeros 12 gráficos vemos la evolución de la trayectoria que han mantenido los datos macroeconómicos, así como el Euribor o la evolución de los mercados durante el ultimo año y se realiza una comparativa con los meses de septiembre y octubre.

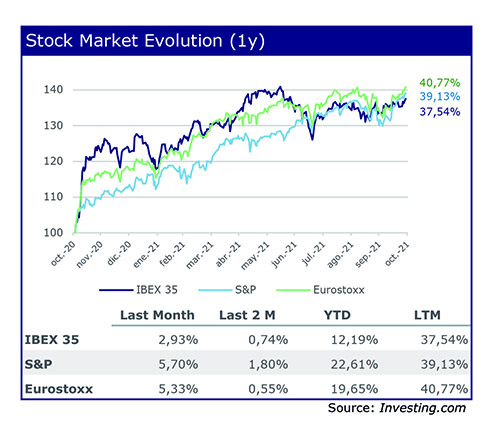

Durante estos dos últimos meses, hemos asistido a una situación de alta volatilidad en los mercados. Durante septiembre, las bolsas mundiales sufrían una corrección fruto del colapso de la inmobiliaria china Evergrande y los problemas en las cadenas de suministros. Durante octubre, sin embargo, los mercados han rebotado con fuerza.

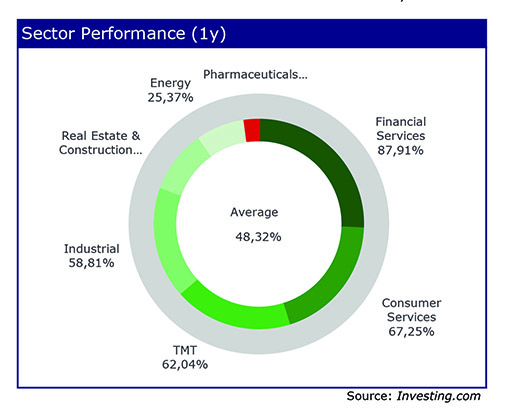

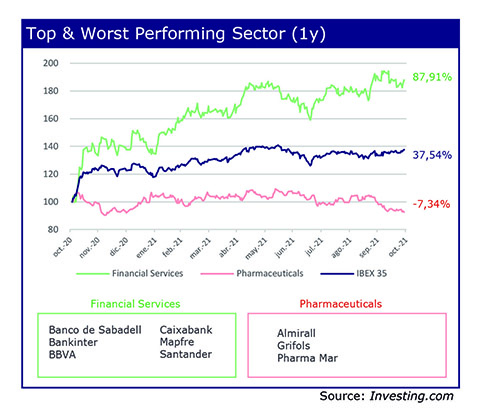

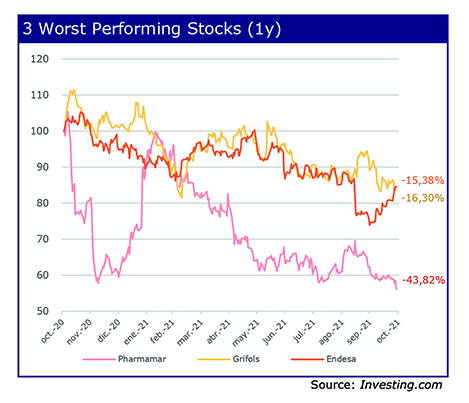

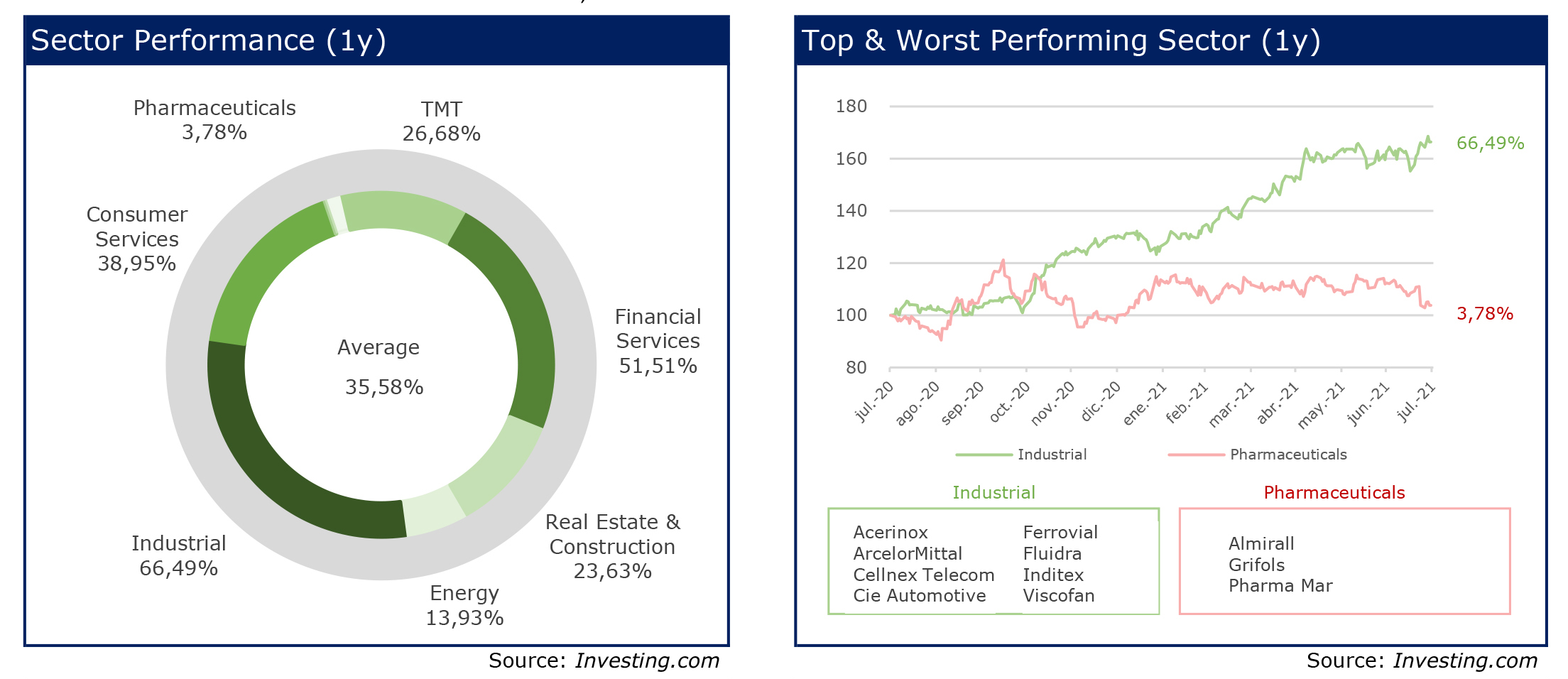

Si analizamos la evolución por sectores, vemos que durante el último año el sector con más fuerza es el sector de servicios financieros seguido del de consumo, El sector que peor se ha comportado durante los últimos 12 meses ha sido el farmacéutico, el cual ya experimentó un gran crecimiento justo al inicio de la pandemia que ha ido poco a poco diluyéndose.

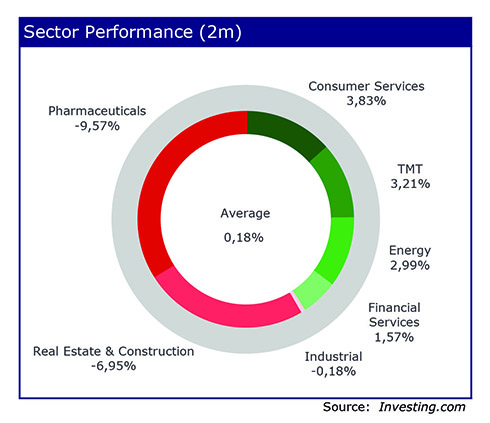

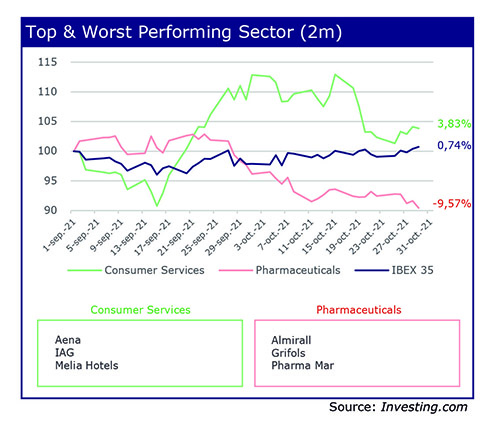

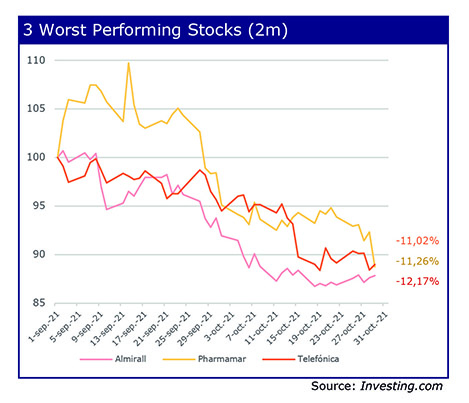

Analizando los sectores del IBEX en los meses de septiembre y octubre vemos que el que mejor se ha comportado es el sector servicios con una subida de 3,83%, seguido del tecnológico y del energético, y por último los servicios financieros que suben 1,57%. Mientras que los más lastrados han sido el farmacéutico y de construcción. Sigue la tendencia bajista del mercado farmacéutico.

En concreto, las compañías que mejor comportamiento han presentado dentro del IBEX en los dos últimos meses han sido Acciona, Repsol y Banco Sabadell. Por otro lado, las compañías que han sufrido mayores pérdidas han sido Almirall, Pharmamar y Telefónica.

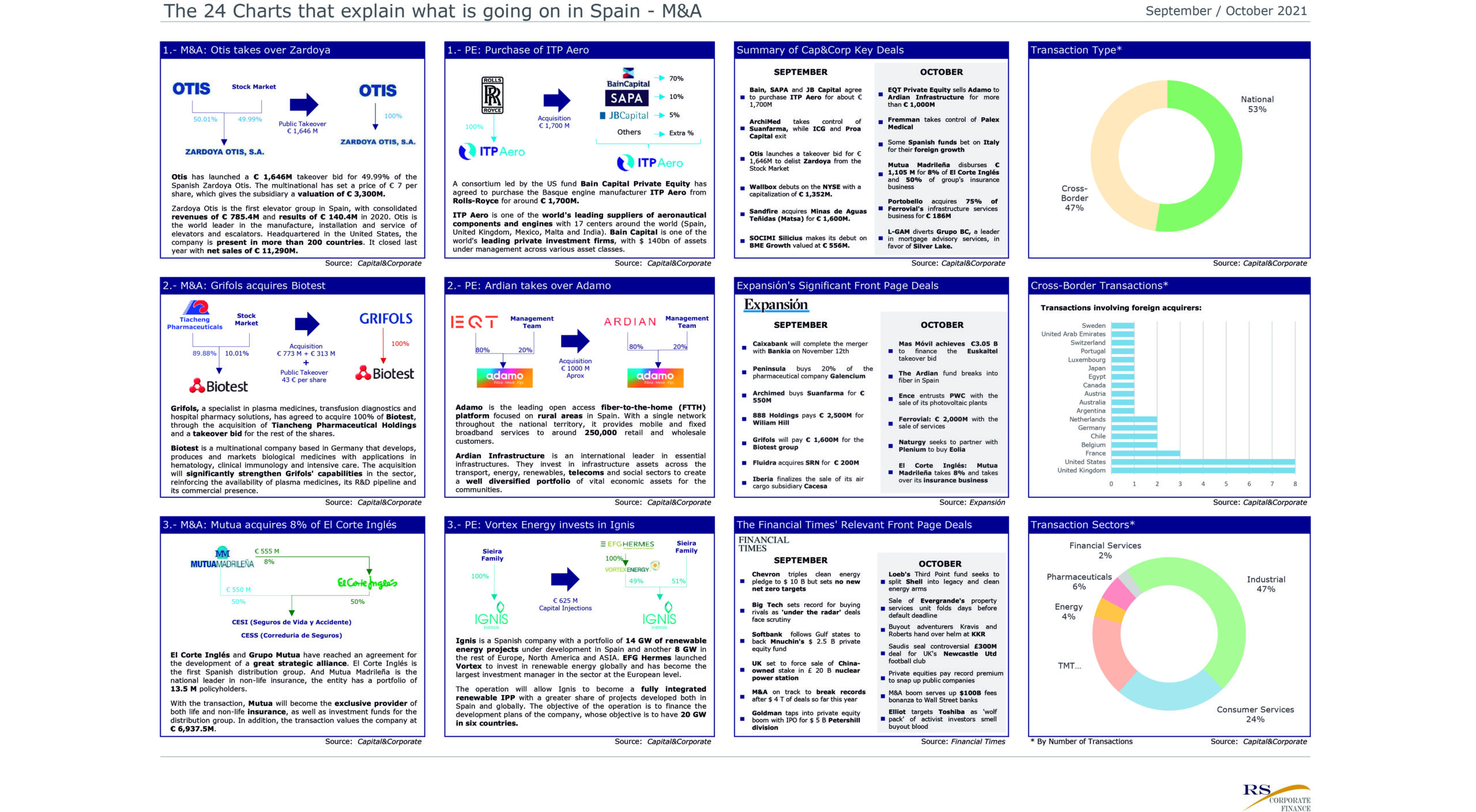

Dentro de los mercados de M&A y Private Equity, analizamos 6 operaciones relevantes que se han anunciado en estos 2 meses:

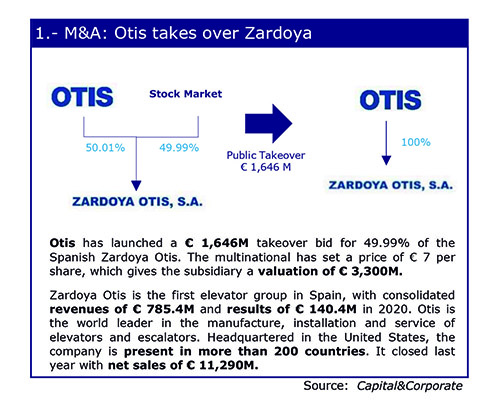

- En primer lugar, tenemos la OPA de Zardoya Otis por parte de Otis del 49.99% que no poseía con el objetivo de excluir la empresa de la bolsa.

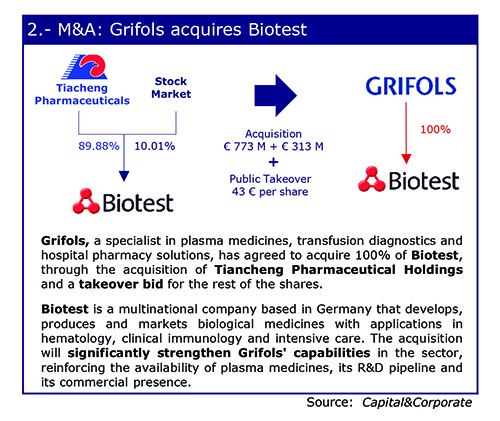

- Del sector de farmacéuticos, Grifols ha acordado adquirir el 100% de Biotest, 89% mediante la adquisición de un holding y el resto mediante una OPA.

- Y por último, en el mercado de M&A fue significativa la adquisición del 8% de El Corte Inglés por Mutua Madrileña que valora a la empresa en 6,937 Millones de Euros.

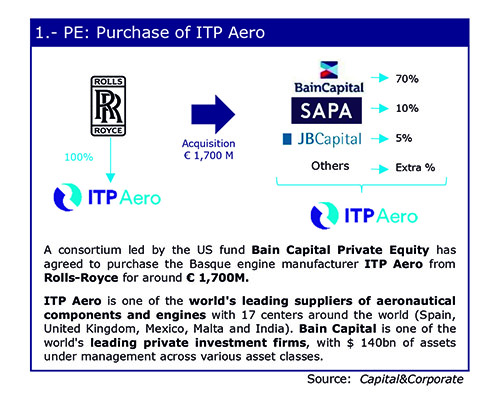

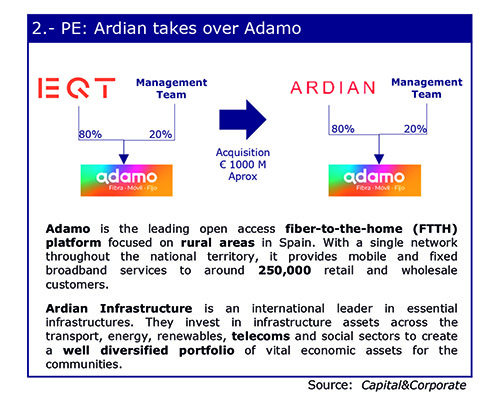

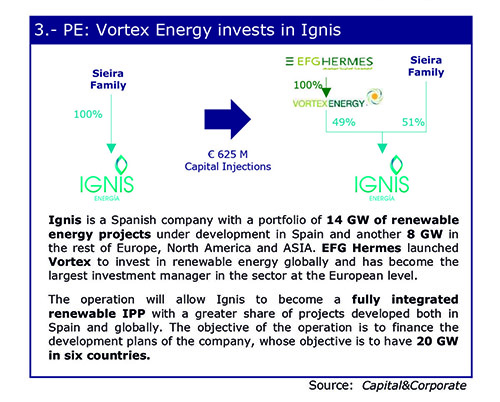

Por otro lado, tenemos adquisiciones por parte de Private Equities como:

En el mercado de Private Equity podemos destacar la continuada la ambición por el mercado de energías renovables, en el que se puede destacar la compra del 49% de Ignis por Vortex Energy.

A continuación, tras analizar tres medios de comunicación con enfoque financiero, Capital & Corporate, Expansión y The Financial Times, sobre lo acontecido en el mercado español y global durante los dos últimos meses cabe destacar las siguientes operaciones:

Capital & Corporate:

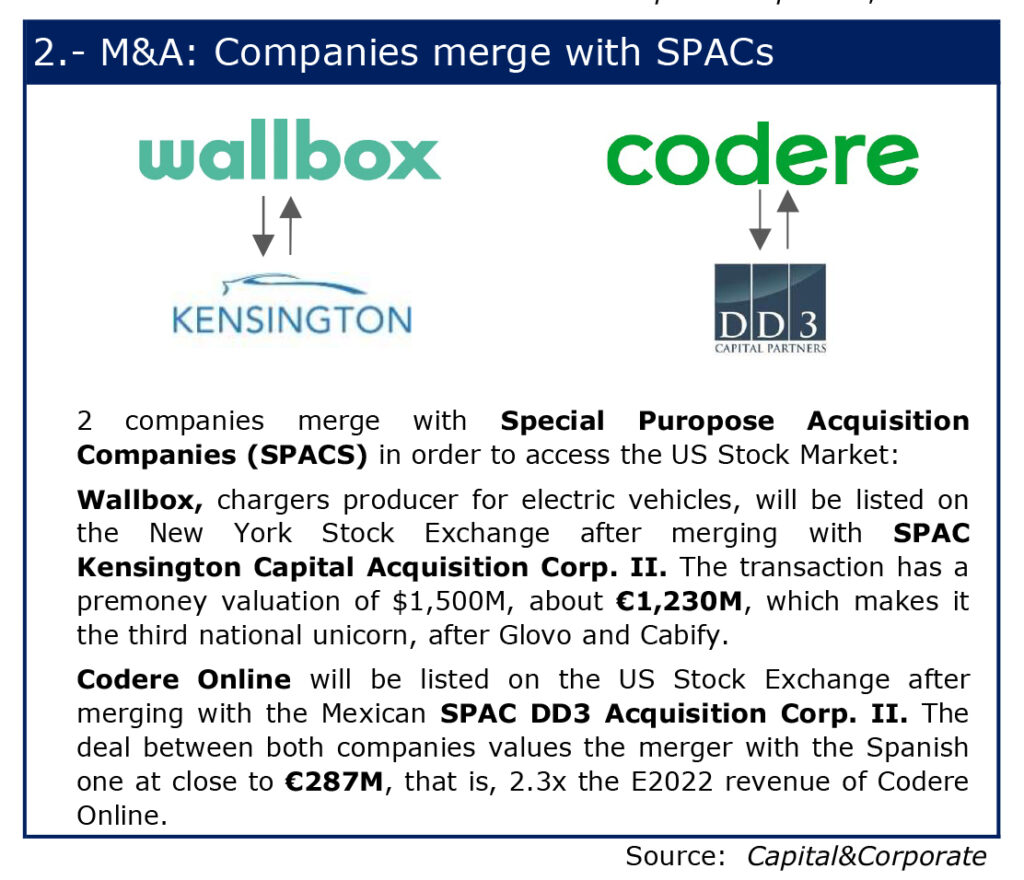

- Destaca el debut de Wallbox en NYSE con una capitalización de 1.325M € en el mes de septiembre.

- Mientras que octubre el desembolso por parte de Mutua Madrileña para adquirir el 8% del Corte Ingles y el 50€ del negocio de seguros

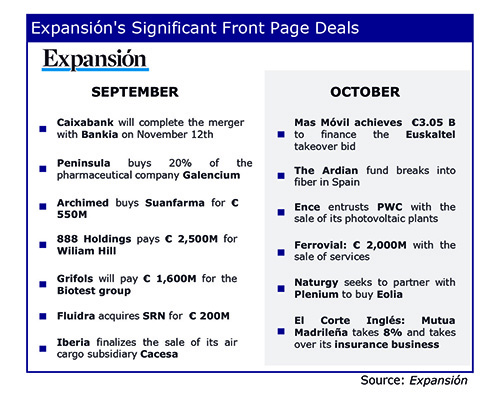

En Expansión, el medio de comunicación distingue:

- En el mes de septiembre la operación ya mencionada de M&A de la adquisición de Biotest Group por parte de Grifools para 1.600 mill €. Y la adquisición de Fluida sobre SRN por 200m €.

- En el mes de octubre remarcamos la noticia de Naturgy que se asocia con Plenium para la adquisición de Eolia.

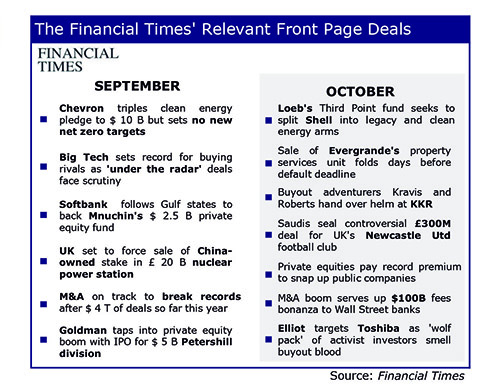

Con respecto al mercado global, The Financial Times, destaca las siguientes noticias en portada, en septiembre la noticia acerca de las operaciones de fusiones y adquisiciones, que bate records alcanzando acuerdos por un valor de 4 trillones en lo que va de año. Adicionalmente en octubre destacamos el fracaso de Evergrade en la venta de su unidad de servicios inmobiliario.

24 Gráficos-La situación española en finanzas corporativas summer 2021

RS Corporate Finance analiza la situación del mercado financiero español de los meses de verano, así como las operaciones de private equity más relevantes.

Los 24 Graficos analizan lo acontecido en en España durante los meses de verano tanto de desde vista financiero como desde el punto de vista de las fusiones y adquisiciones.

En esta ocasión el informe es bimensual, por lo que contiene los 24 gráficos de mercados financieros, donde se destaca y se analiza desde el punto de vista sectorial y accionarial cuales son las acciones y sectores que mejor o peor han respondido al mercado. El segundo bloque con los siguientes 24e gráficos, se analizan diferentes operaciones de M&A acontecidas a nivel mundial y en España, además se comparan 3 periódicos en como tratan las operaciones de fusiones y adquisiciones y por último un análisis desde el punto de vista sectorial donde veremos qué tipo de operaciones han sido más frecuentes en los meses de verano.

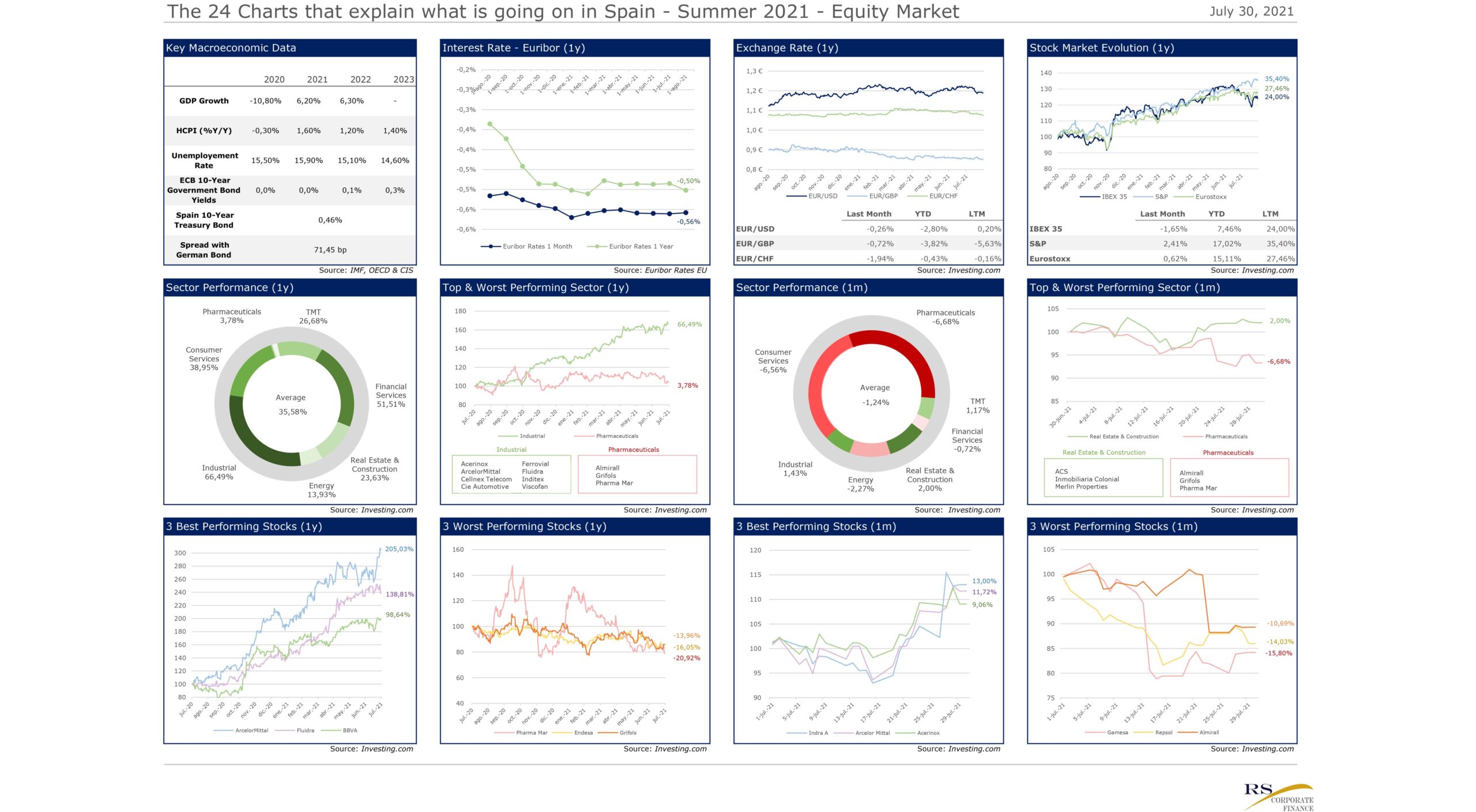

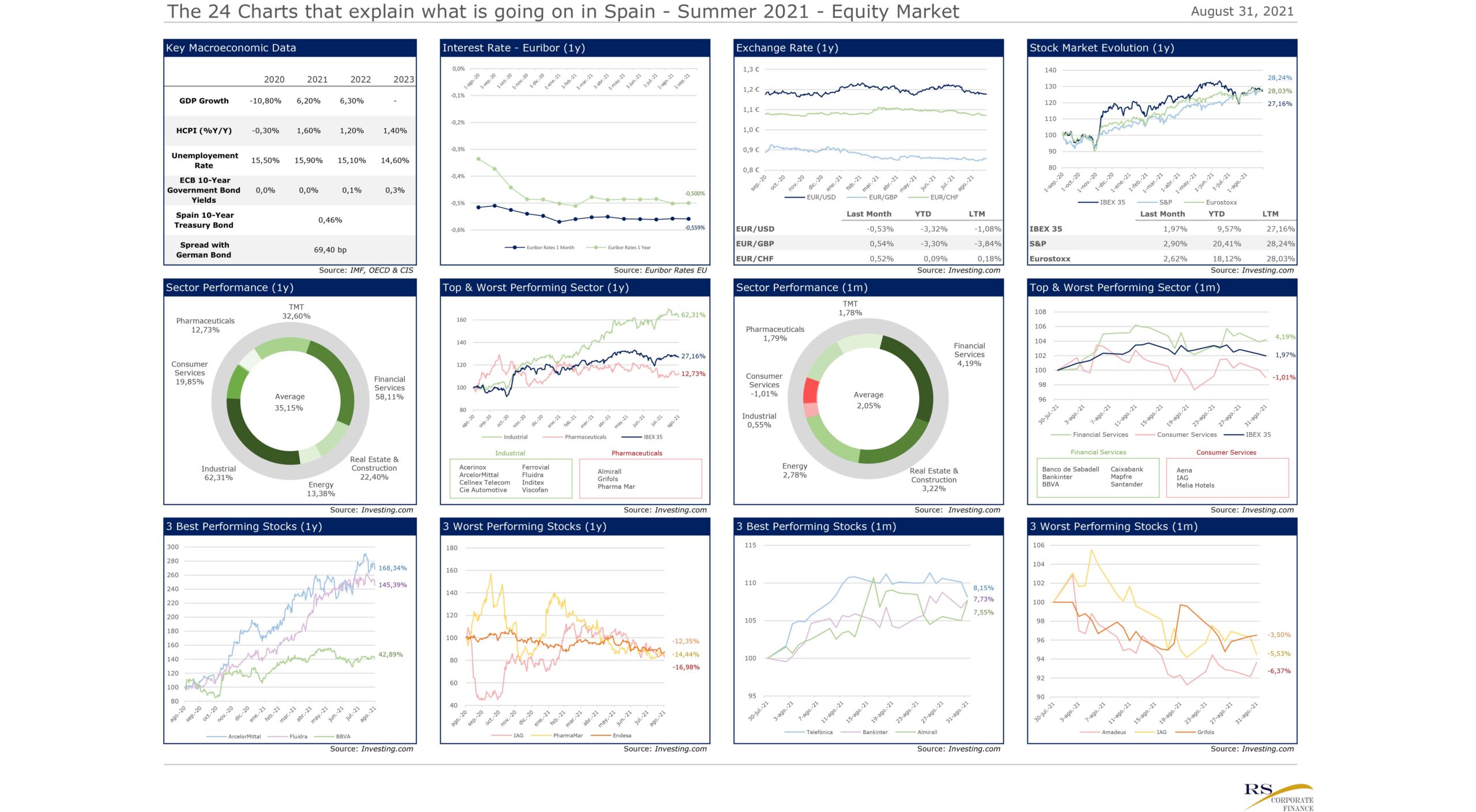

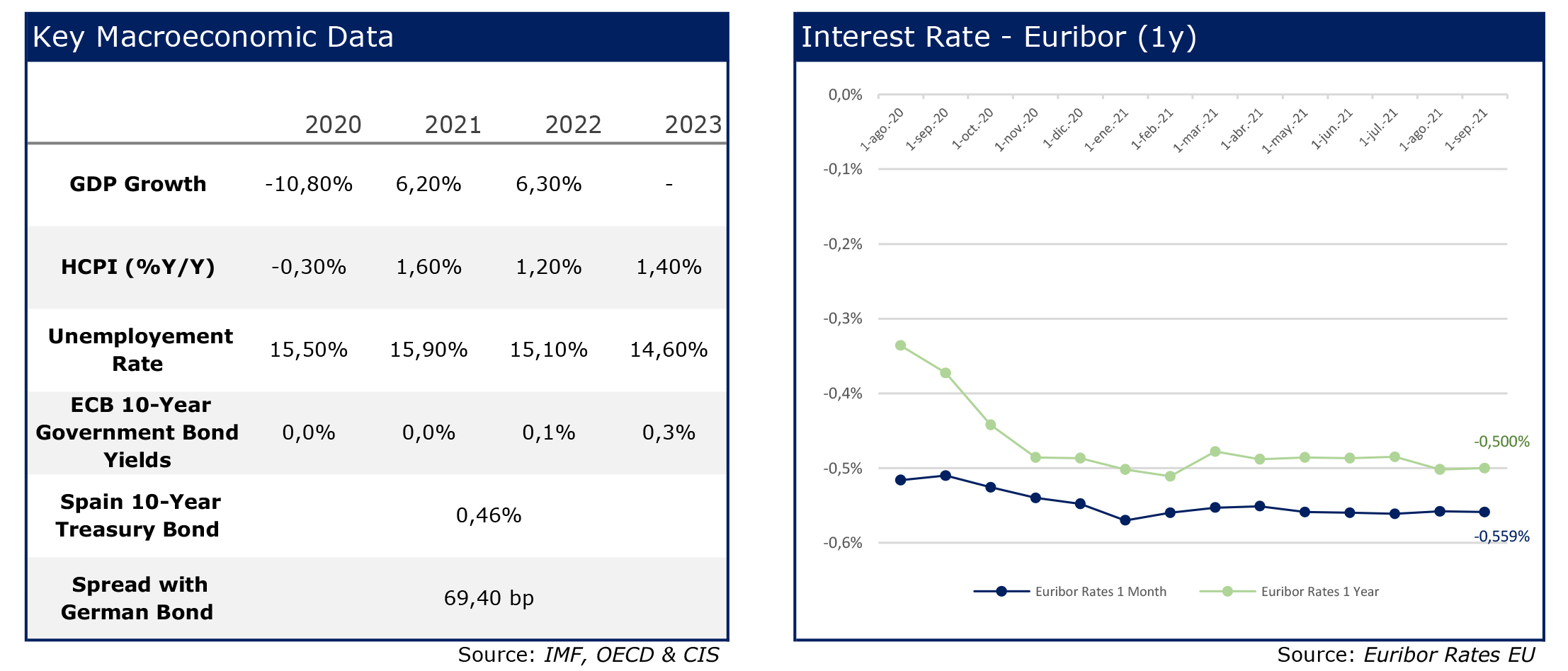

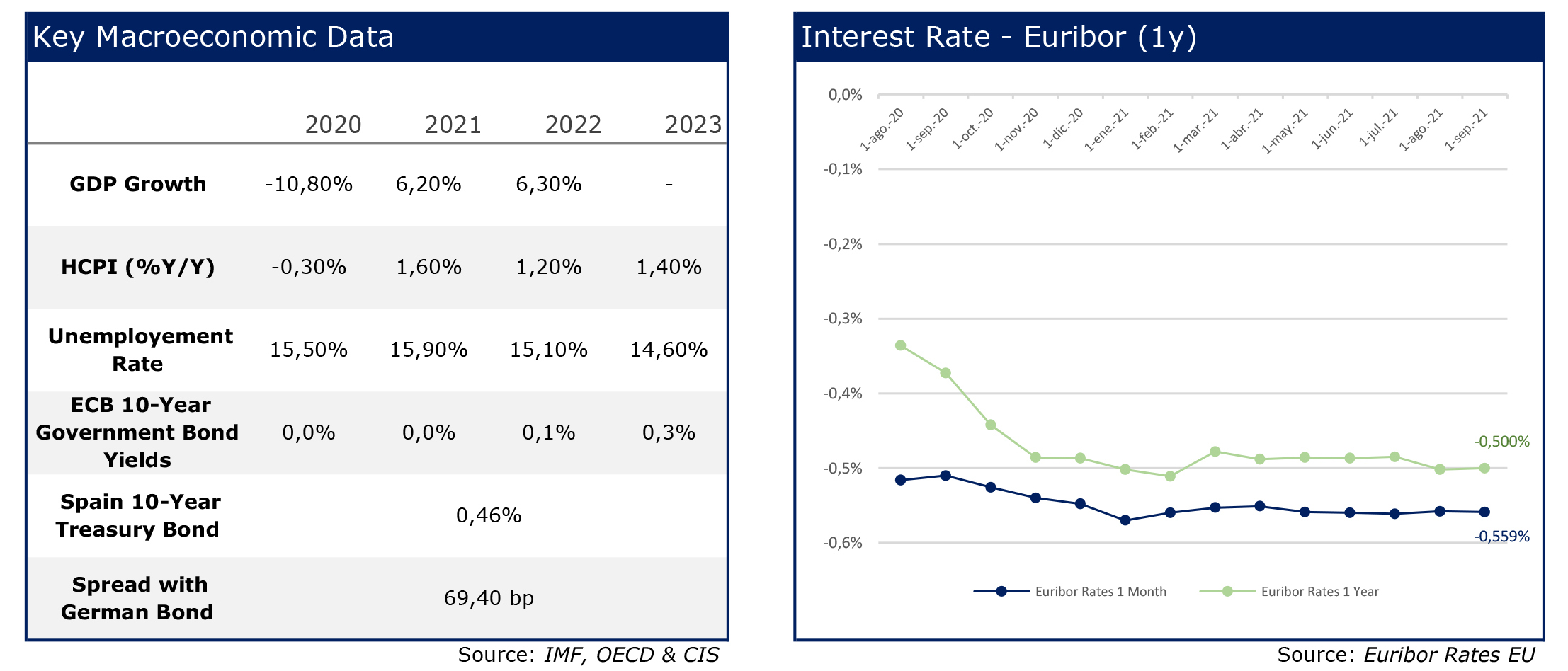

Durante el mes de julio, los indicadores macroeconómicos se han mantenido constantes excepto las perspectivas de crecimiento de la economía española que se han revisado al alza para 2022. Por su parte, el EURIBOR continua con su tendencia bajista de los últimos meses. Mientras que en el mes de agosto, los indicadores se han mantenido constantes mostrando un fuerte crecimiento del PIB y una caída progresiva de la tasa de paro. Por su parte, el EURIBOR continua con su tendencia bajista de los últimos meses.

Julio 2021

Agosto 2021

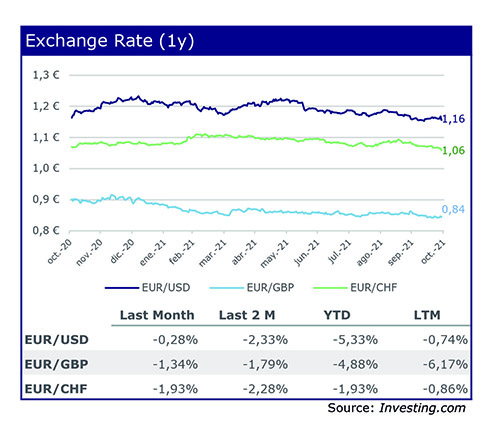

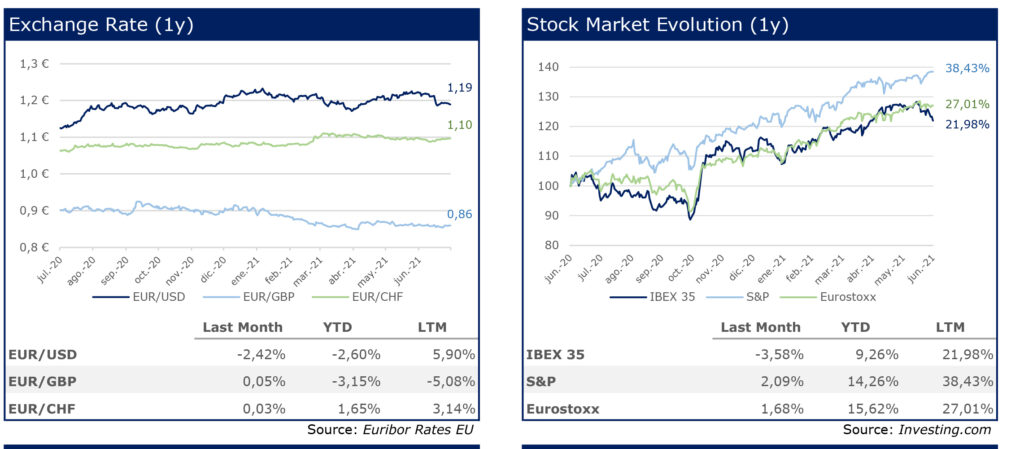

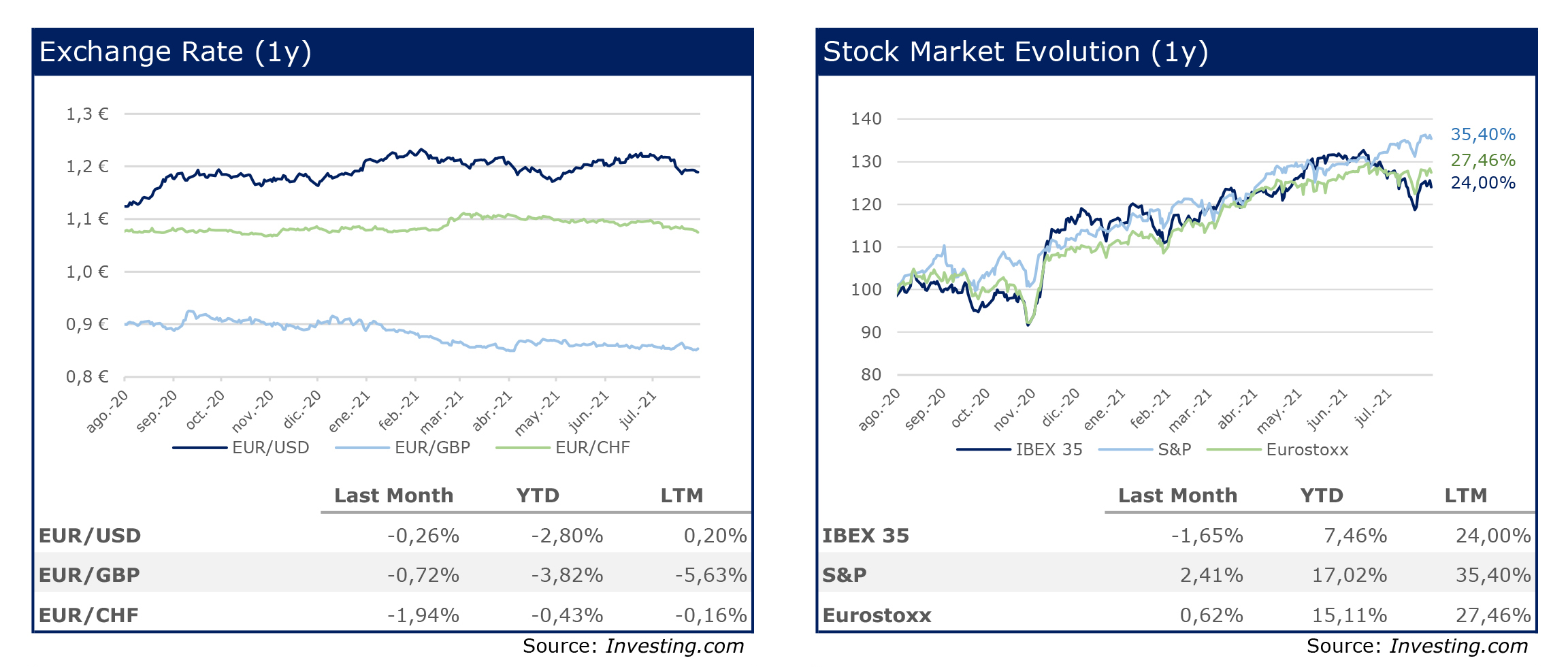

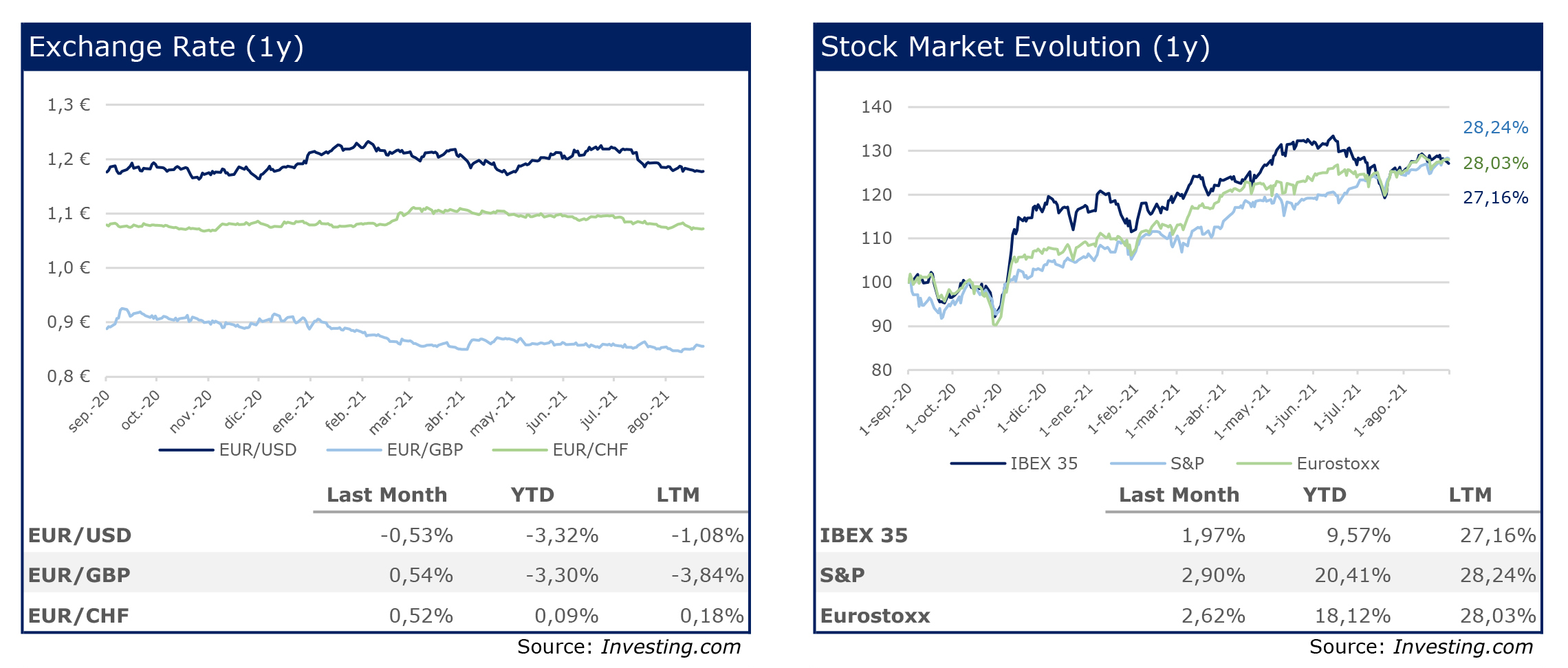

En el mes de julio el euro se depreció ligeramente respecto a las principales divisas, en agosto mantuvo esa depreciación con el dólar mientras que se recuperó respecto a la libra y al franco suizo.

En cuanto al mercado de capitales, tanto la renta variable americana como la europea se han revalorizado mientras que el índice español ha sufrido caídas durante el mes de julio. El mes de agosto ha sido un mes de revalorizaciones en las bolsas mundiales con EEUU a la cabeza, que no deja de alcanzar cotas máximas semana a semana. El Ibex por su parte a penas se ha revalorizado unas décimas en este verano.

Julio 2021

Agosto 2021

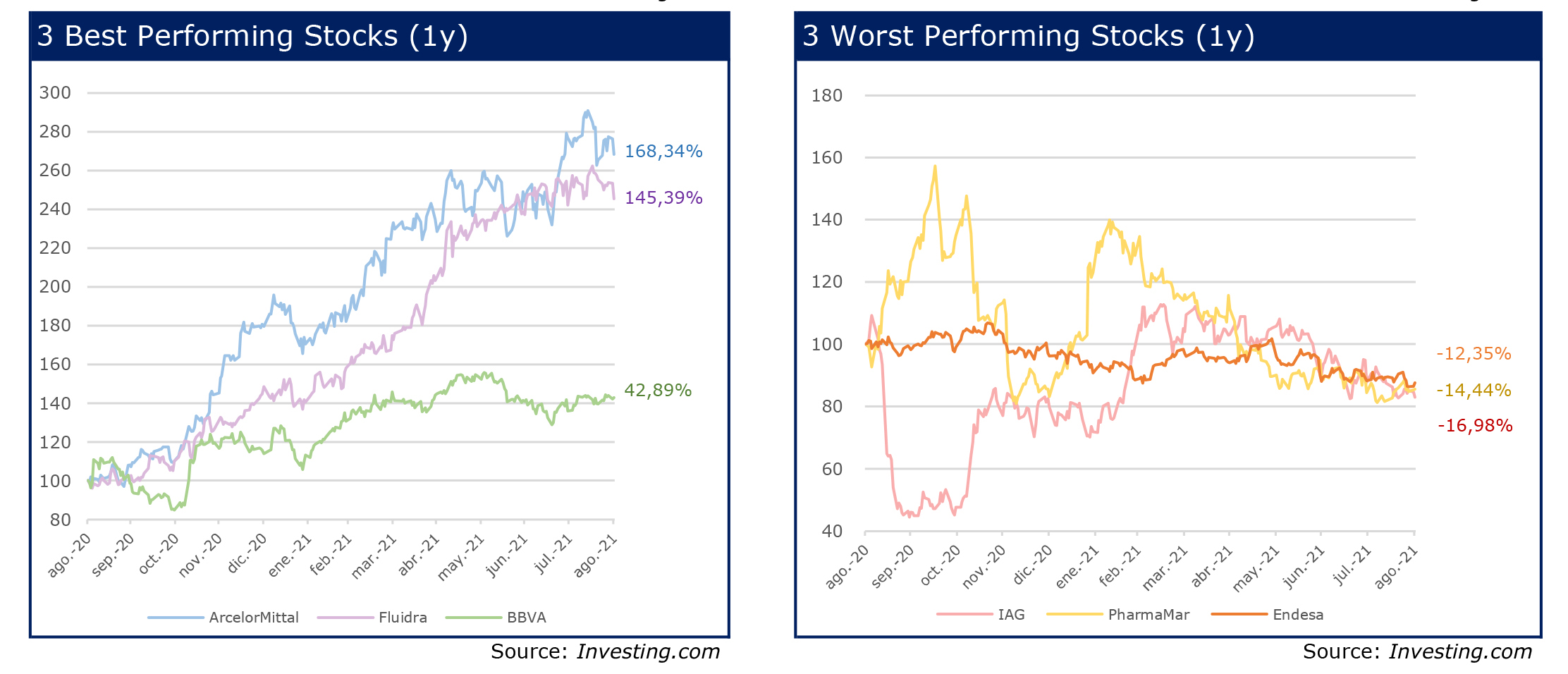

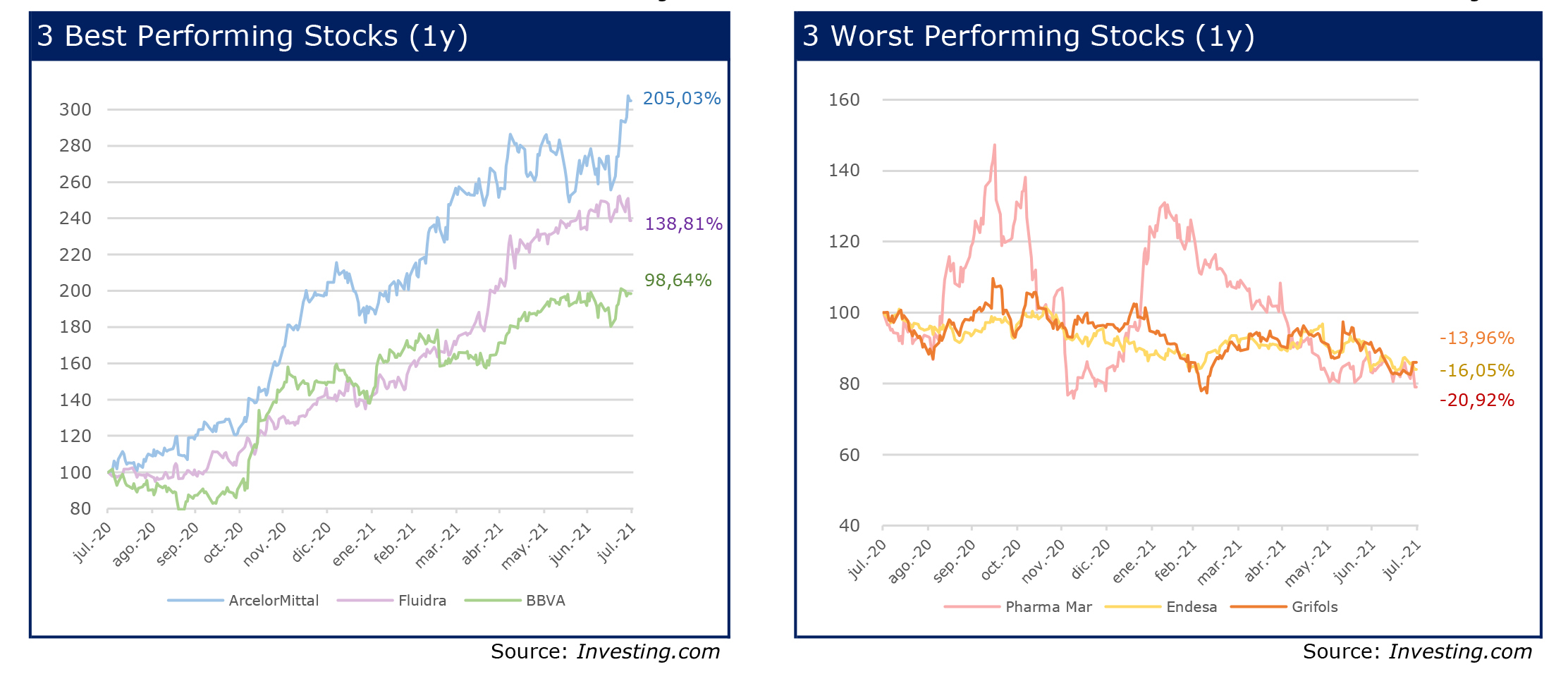

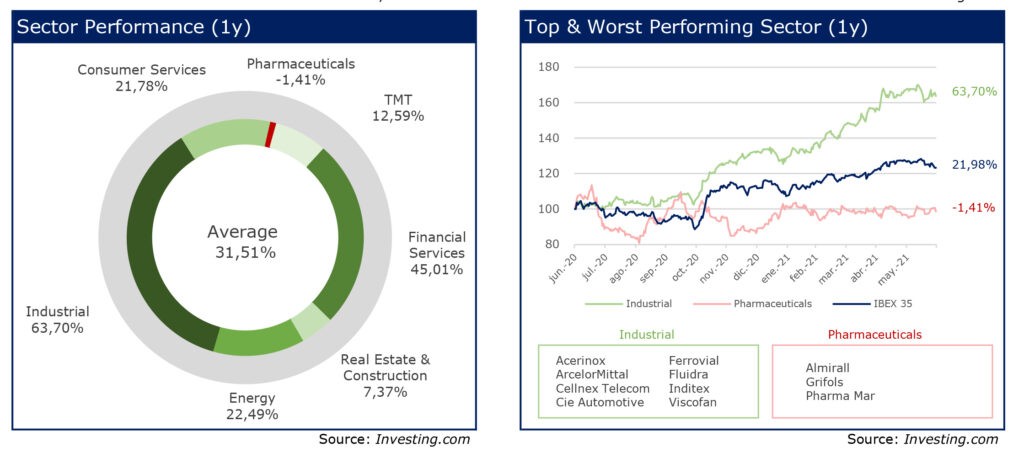

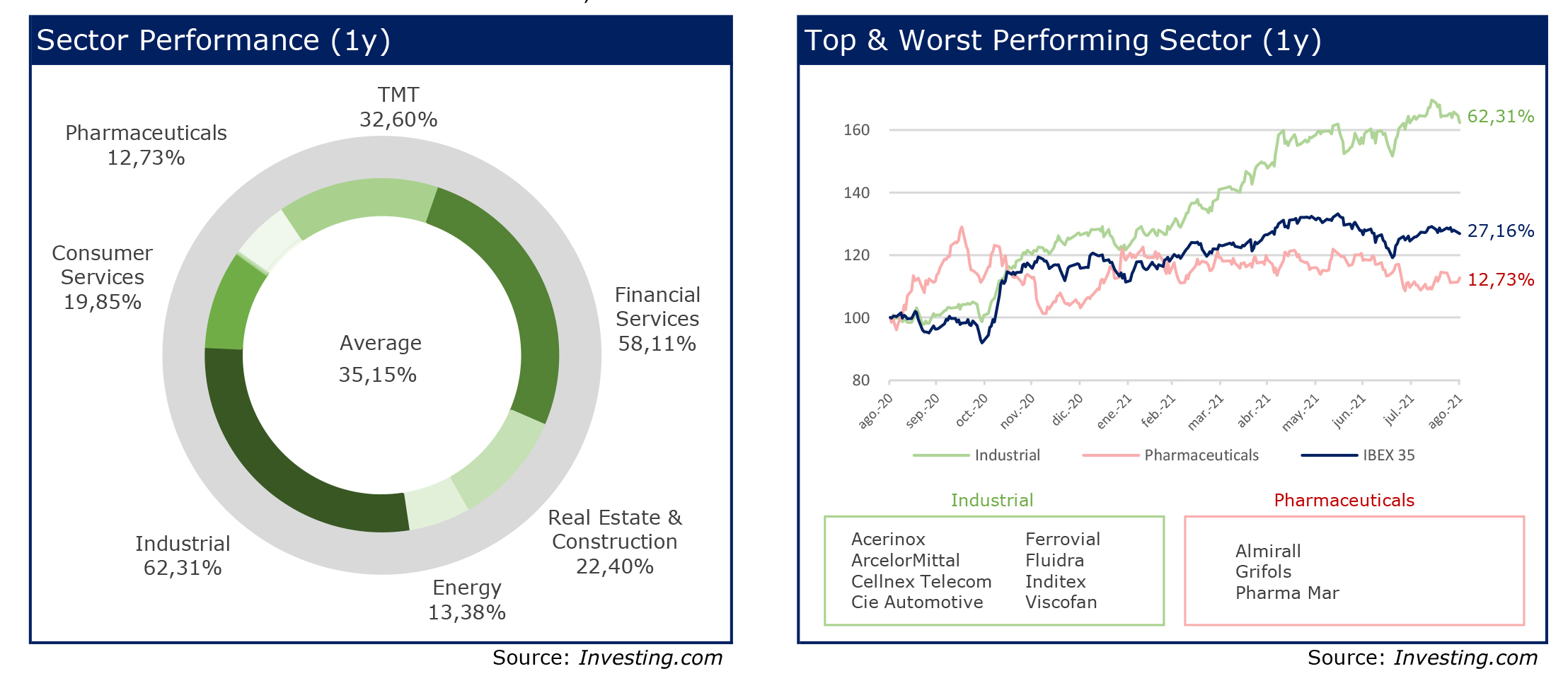

Si analizamos la evolución sectorial en España, durante los últimos 12 meses el sector industrial está siendo el sector más fuerte mientras que el sector que peor se ha comportado durante los últimos 12 meses ha sido el farmacéutico.

Julio 2021

Agosto 2021

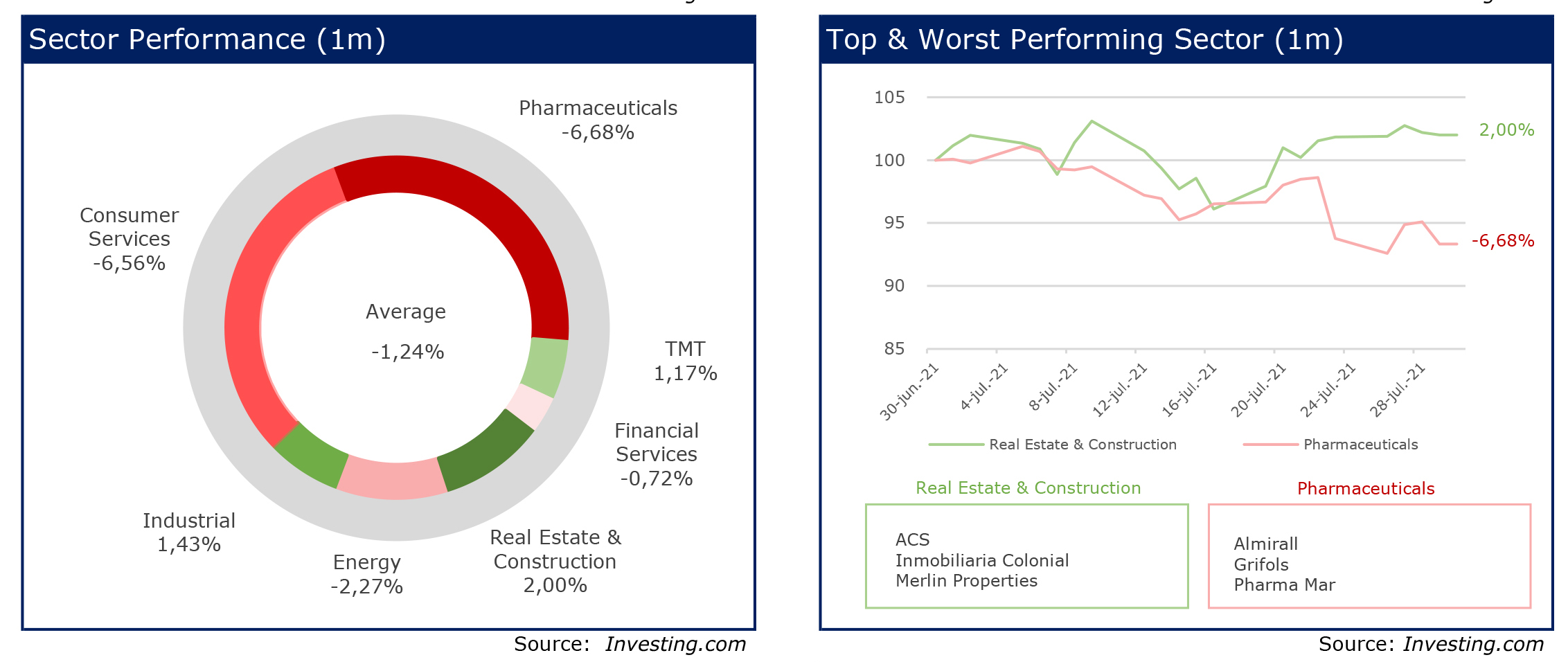

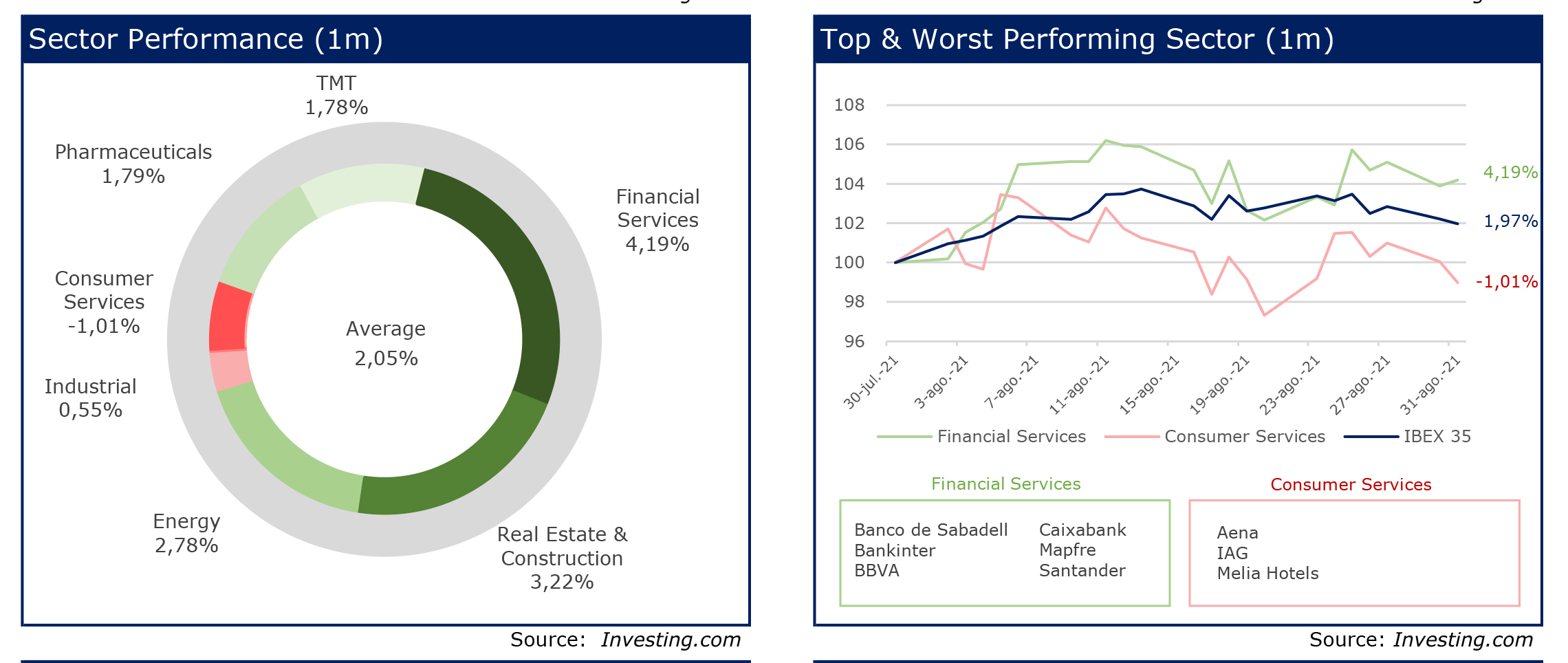

Analizando solamente el mes de julio, se observa una caída generalizada del mercado, especialmente en los sectores farmacéutico y de consumo. Se salvan de esta caída los sectores tecnológico, industrial y construcción con ligeros repuntes. Mientras que en agosto, todos los sectores se ha revalorizado excepto el sector del consumo. la banca es la gran beneficiada de este agosto.

Los sectores del IBEX que más han crecido han sido los sectores construcción, tecnológico y financiero, mientras que los sectores más lastrados han sido el farmacéutico y de consumo.

Julio 2021

Agosto 2021

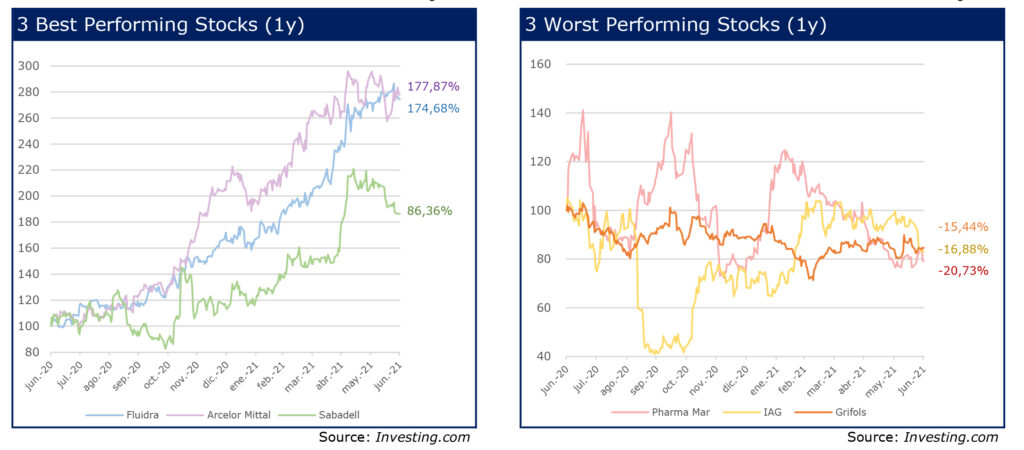

Durante los últimos 12 meses, el gran crecimiento del sector industrial se debe principalmente a las compañías Fluidra y ArcelorMittal. Destacamos también el comportamiento positivo ha tenido BBVA, el mejor de su sector. Por otra parte, las compañías más lastradas han sido las farmacéuticas Pharma Mar, la eléctrica Endesa; Grifols e IAG compartieron puesto una en julio y otra en agosto.

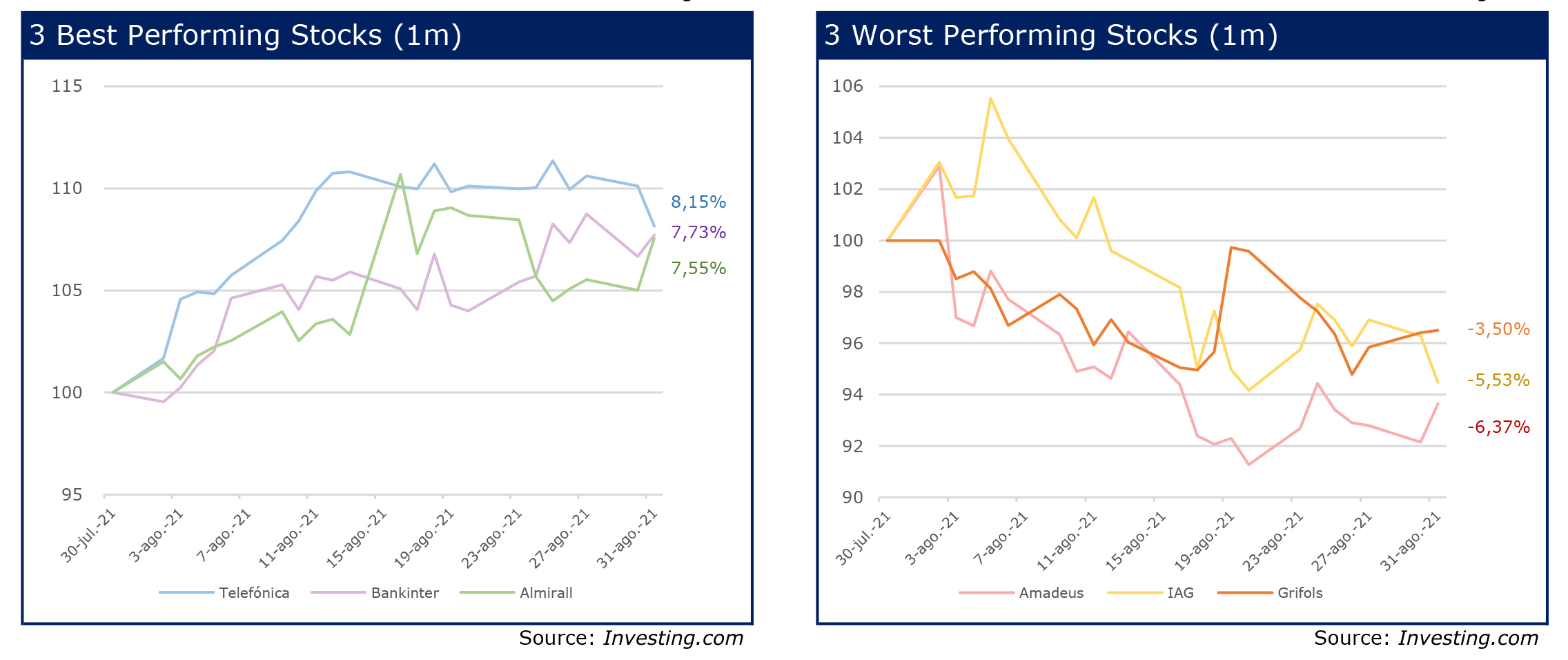

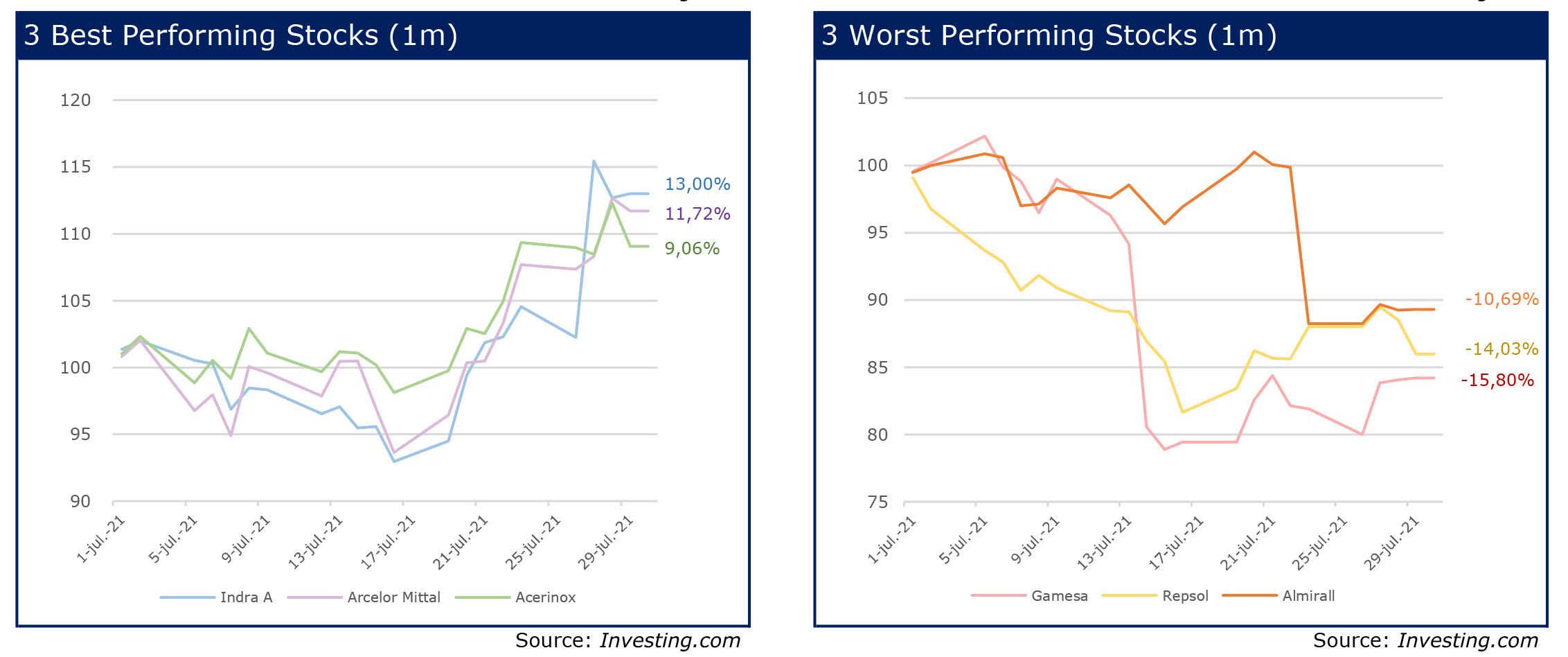

Teniendo en cuenta solamente el mes de julio, Indra, Arcelor y Acerinox ha sido las compañías con mayores subidas mientras que Gamesa, Repsol y Almirall han sido las compañías con mayores caídas. Si analizamos solamente el mes de agosto, Telefónica, Bankinter y Almirall ha sido las compañías con mayores subidas mientras que Amadeus, IAG y Grifols han sido las compañías con mayores caídas.

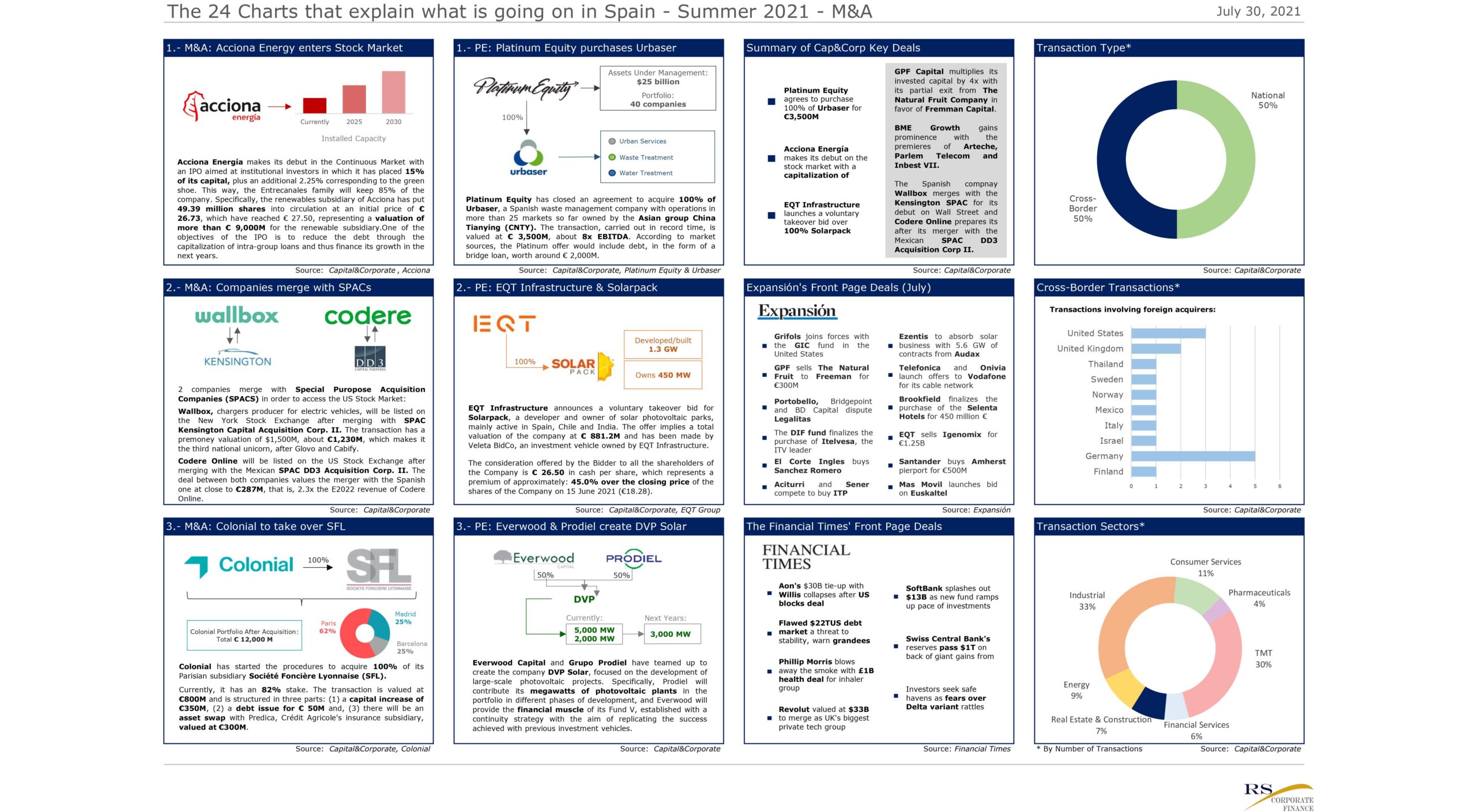

En mercado de M&A y Private Equity y las operaciones más relevantes de julio.

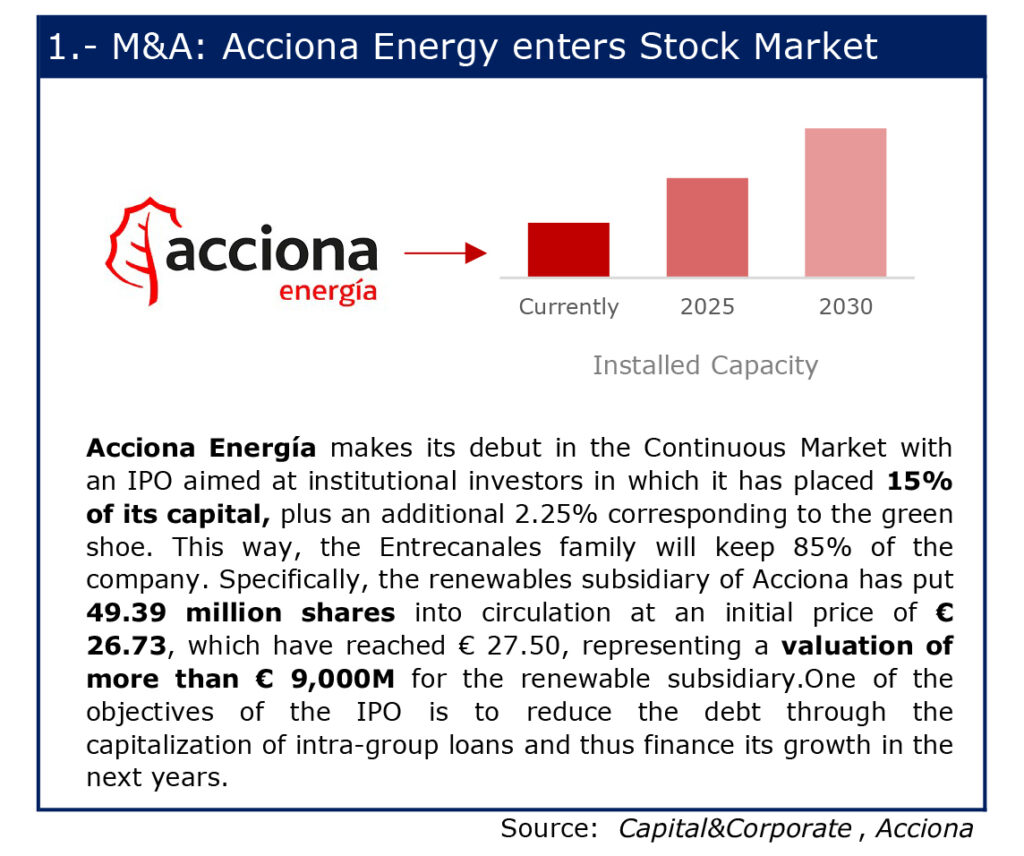

- Acciona Energía debuta en el Mercado Continuo con una OPI dirigida a inversores institucionales en la que ha colocado 15% de su capital, lo que representa una valoración de más de € 9000 M para la empresa.

- 2 empresas se fusionan con SPACS o Special Purpose Acquisition Companies (para acceder a la Bolsa de Valores de EE. UU.), Wallbox, un productor de cargadores para vehículos eléctricos y Codere Online, una casa de apuestas en línea.

- Colonial ha iniciado los trámites para adquirir el 100% de su filial parisina SFL. La operación está valorada en € 800 M y la cartera de Colonial tras la adquisición será de un total de 12.000 M €.

Por otro lado, tenemos adquisiciones por parte de Private Equities como:

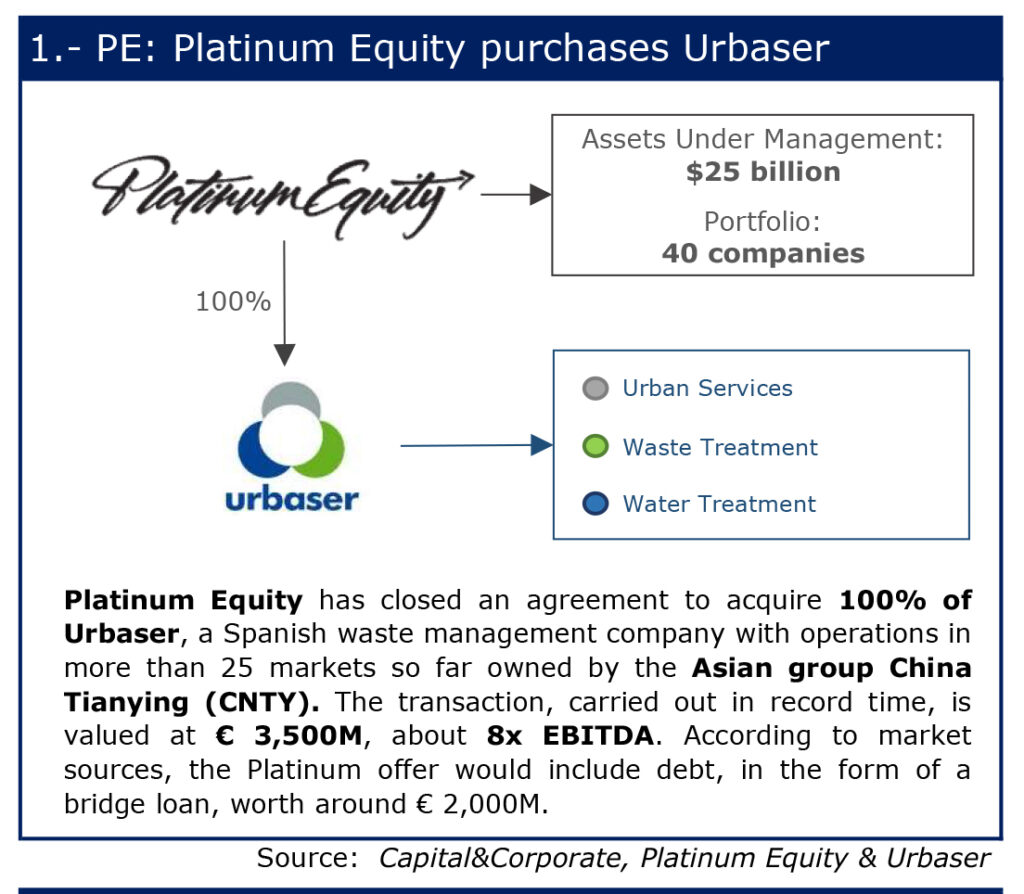

- Platinum Equity ha cerrado un acuerdo para adquirir 100 de Urbaser, empresa española de gestión de residuos. La transacción está valorada en € 3 500 M alrededor de 8 x EBITDA.

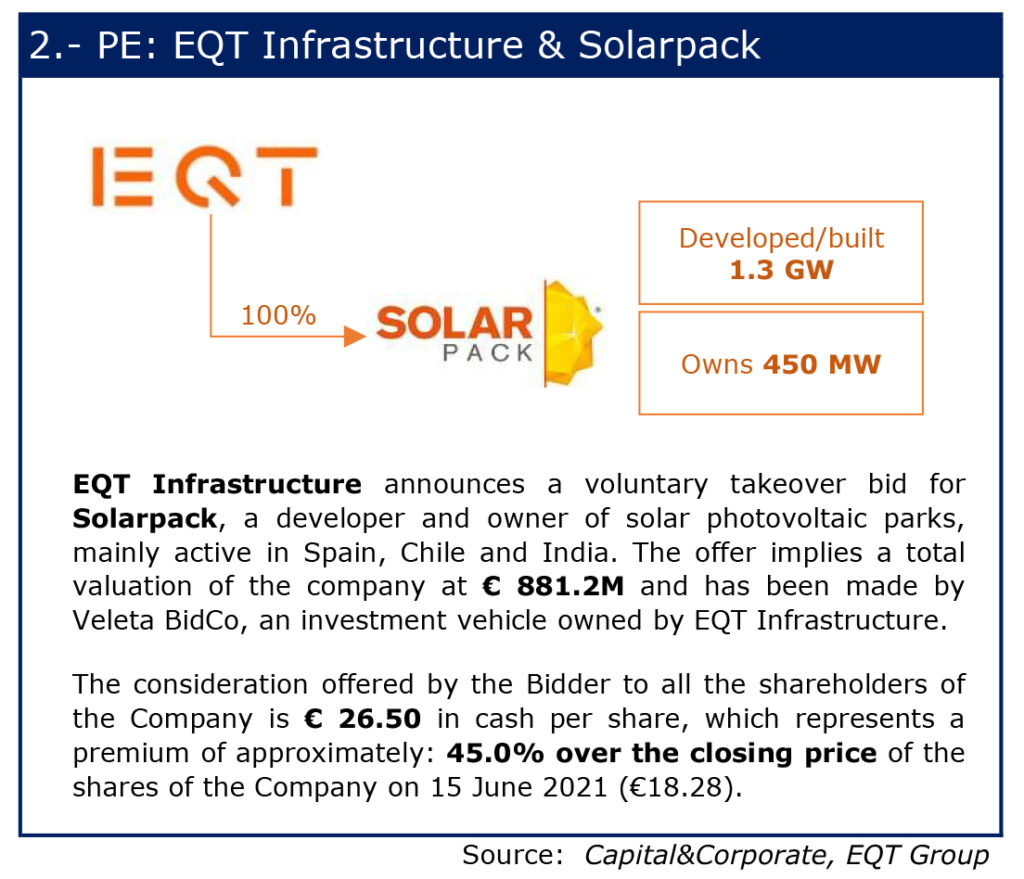

- EQT Infrastructure anunció una OPA voluntaria por Solarpack, la promotora y propietaria española de parques solares fotovoltaicoslo ofrecido a los accionistas de la Compañía representa una prima de aproximadamente un 45% sobre el precio de cierre.

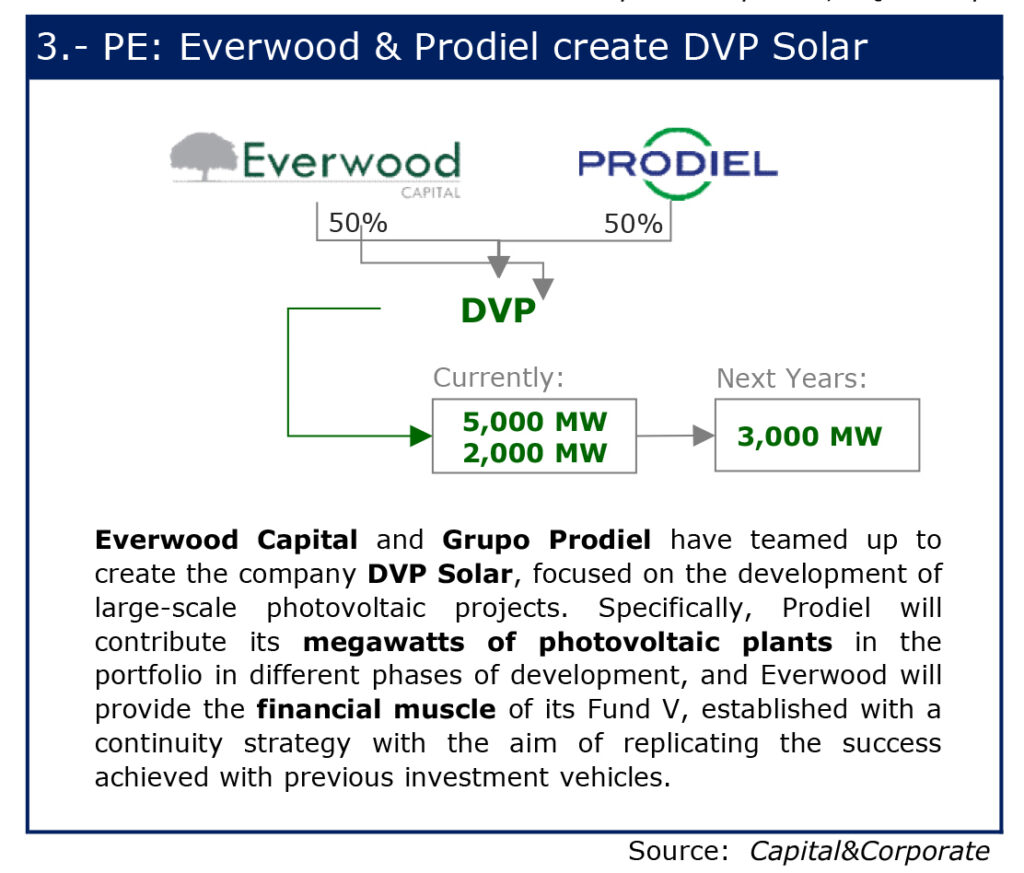

- Por último, Everwood Capital y Grupo Prodiel se han unido para crear la empresa DVP Solar enfocada al desarrollo de proyectos fotovoltaicos a gran escala. En concreto, Prodiel aportará sus megavatios de plantas fotovoltaicas en cartera en diferentes fases de desarrollo, y Everwood aportará el músculo financiero.

julio 2021

Durante el mes de agosto el mercado de M&A y Private Equity han seguido estado muy activos, de las transacciones mas relevantes cabe destacar:

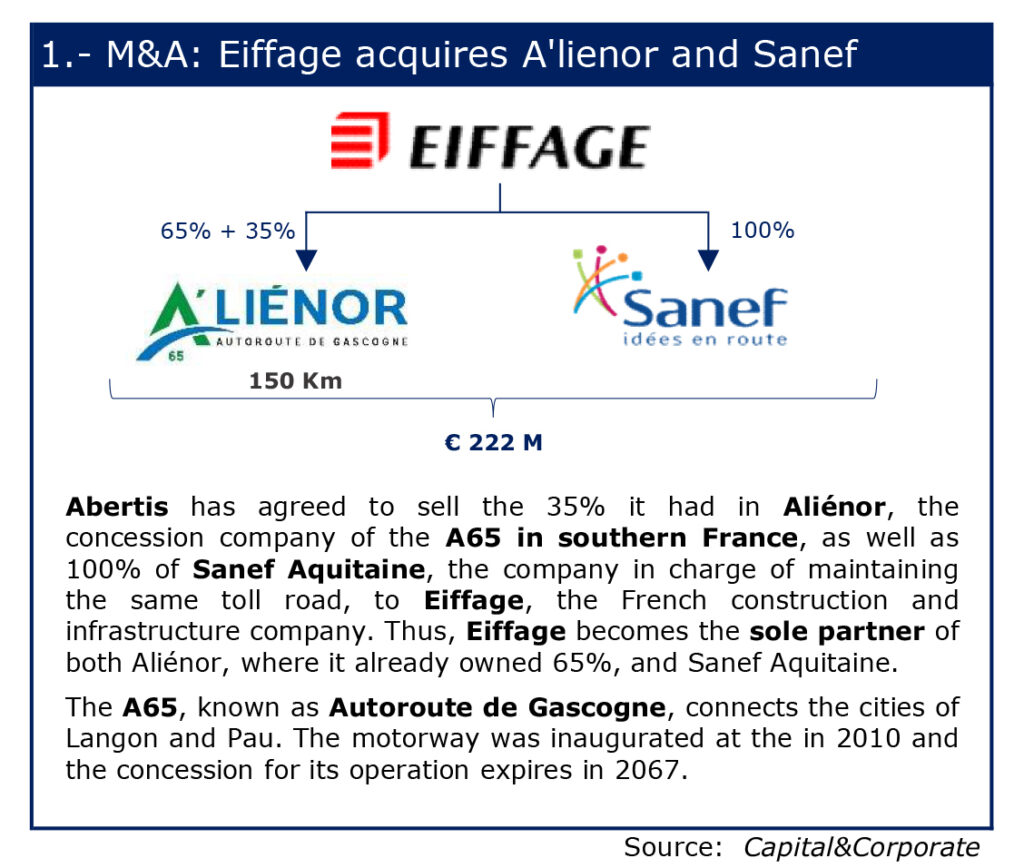

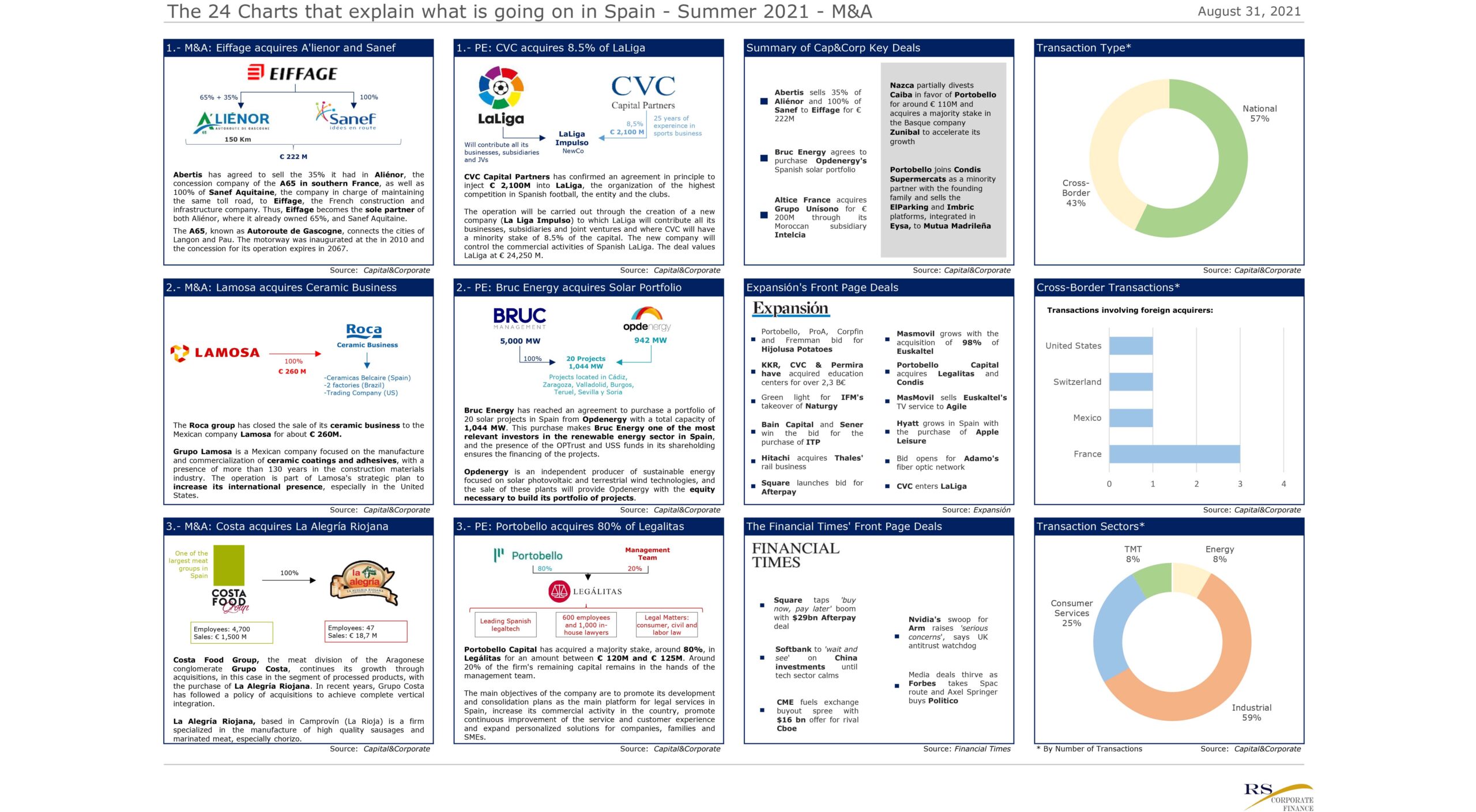

- Adquisición de A´lienor y Sanef por parte de Eiffage

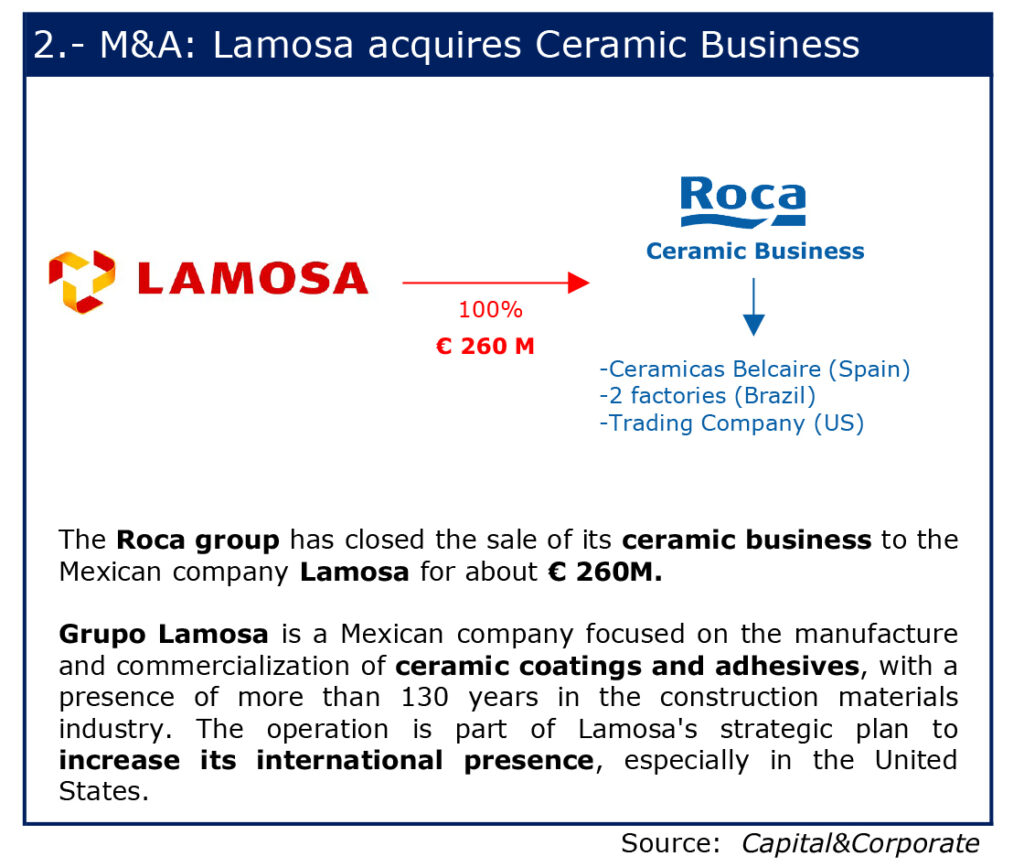

- La venta del negocio cerámico del Grupo Roca a Lamosa, empresa mexicana enfocada en la fabricación y comercialización de revestimientos cerámicos.

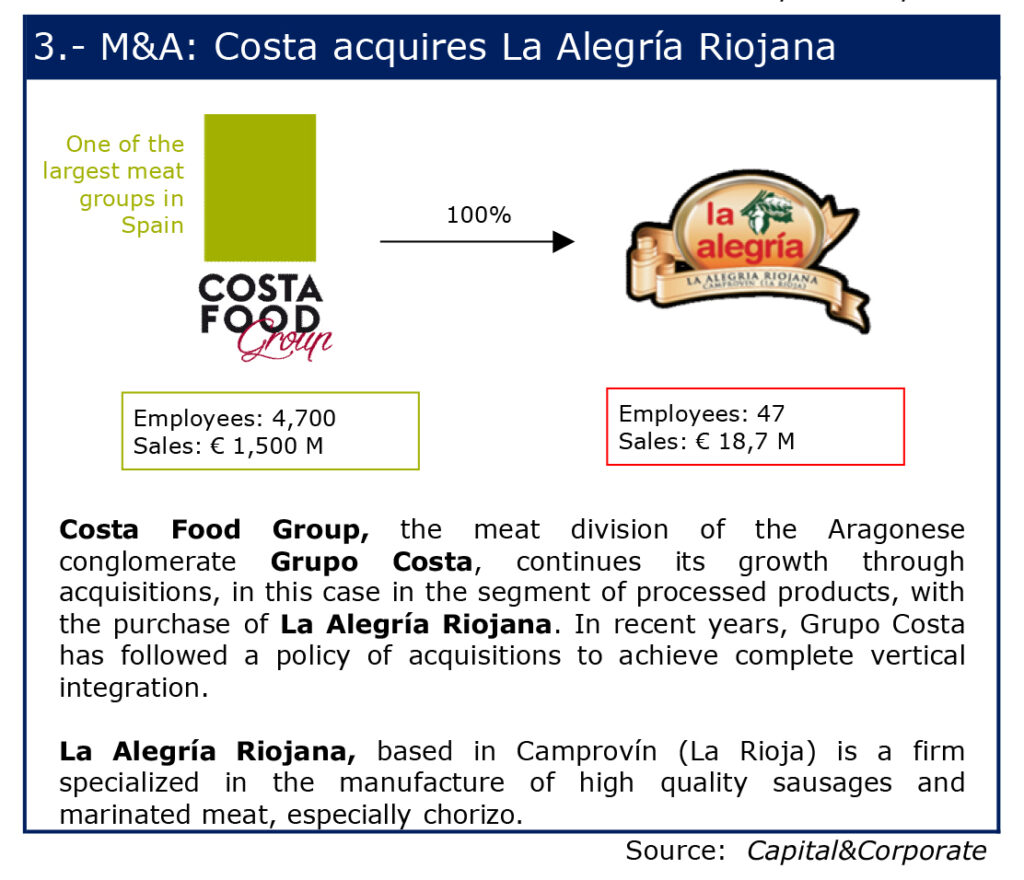

- Adquisición de Costa Food Group del 100% de La Alegria Riojana.

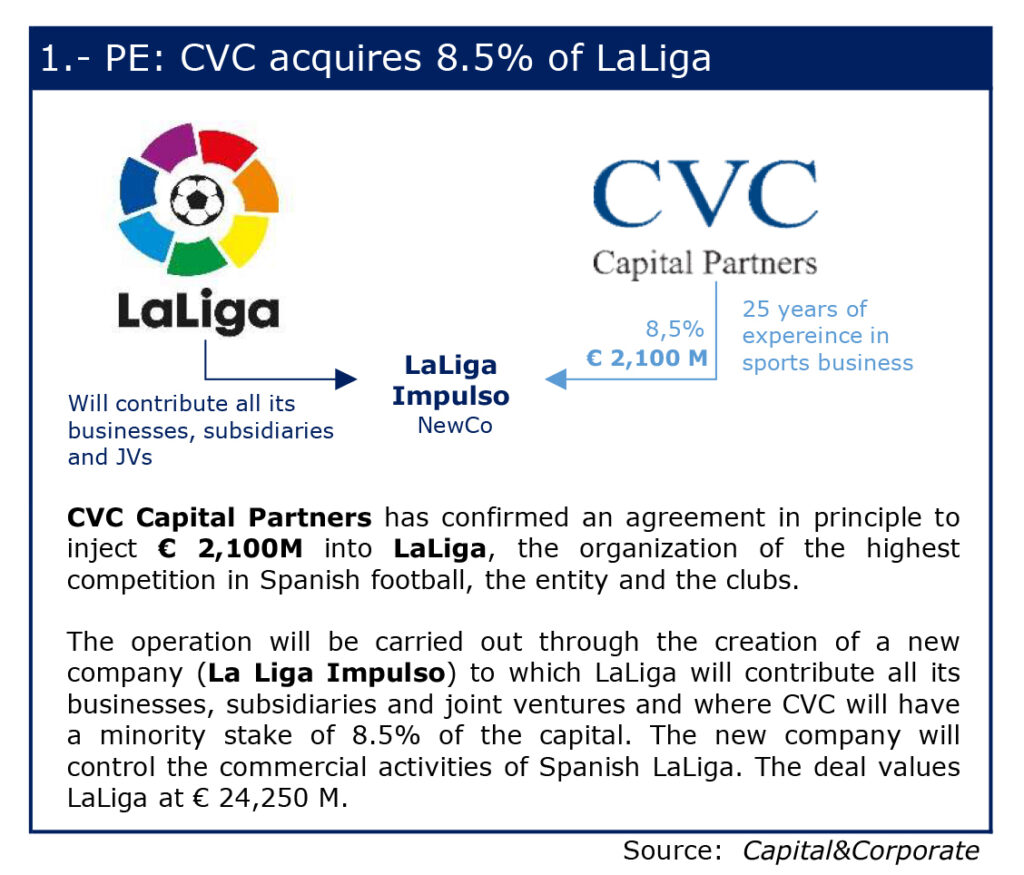

- El acuerdo de CVC para inyectar 2.100 millones de euros en La Liga a cambio de un 8,5% de NewCo, valorando La Liga en aproximadamente 24.250 millones de euros.

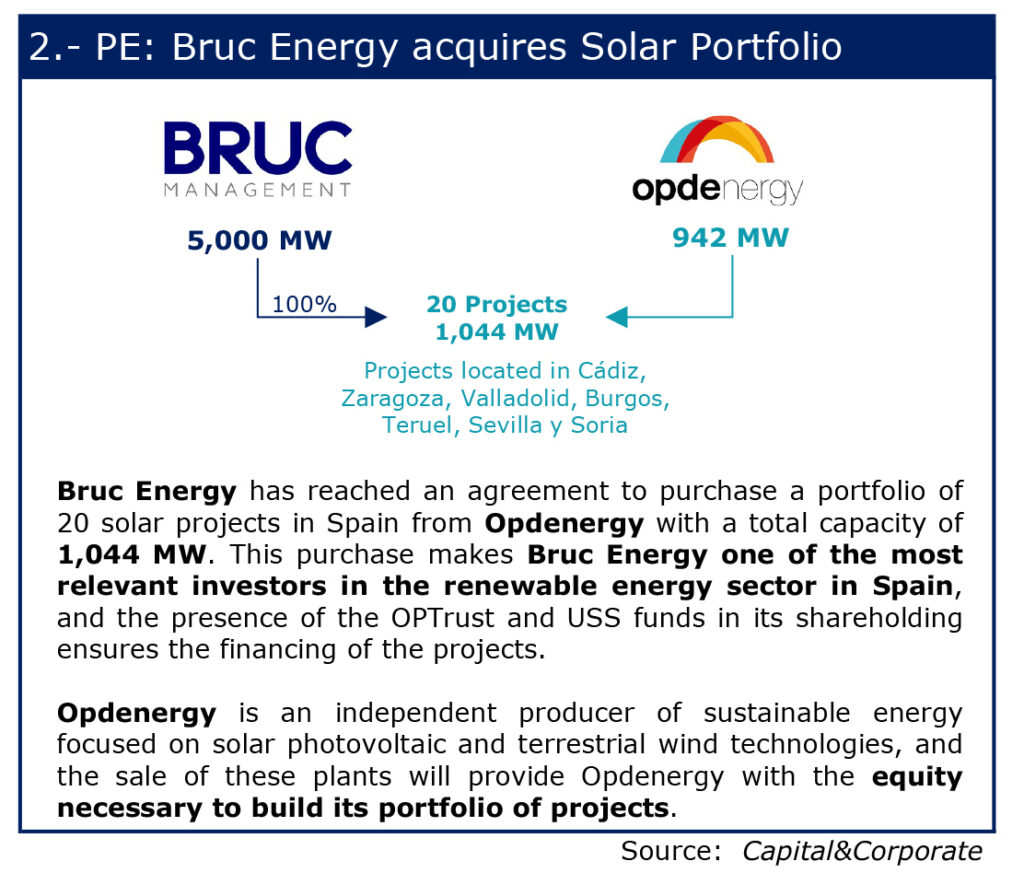

- Adquisición de Bruc Energy de la cartera de Opdenergy con una capacidad total de 1.044MW.

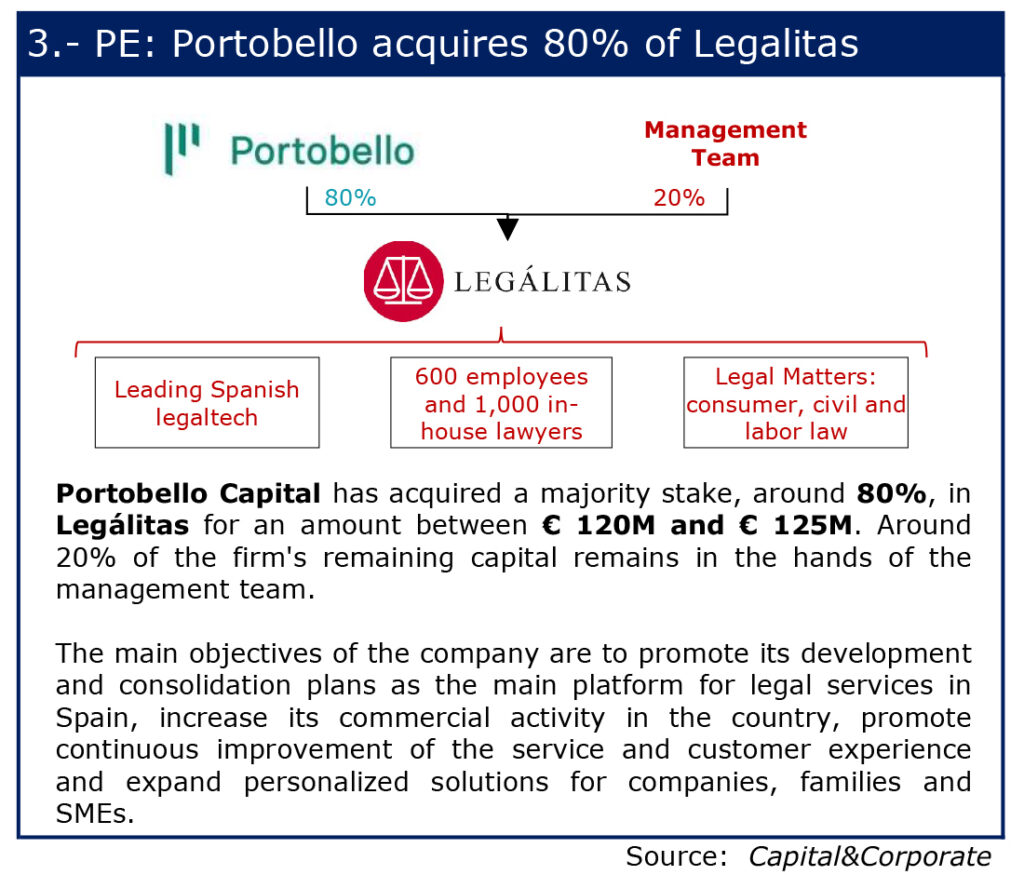

- Y finalmente, la adquisición por Portobello Capital de una participación mayoritaria, en torno al 80%, de Legalitas por un importe entre 120 y 125 millones de euros.

M&A agosto 2021

Private Equity agosto 2021

Tras analizar tres medios de comunicación con enfoque financiero, Capital & Corporate, Expansión y The Financial Times, sobre lo sucedido en el mercado español y global durante el mes de julio, destacamos las siguientes operaciones:

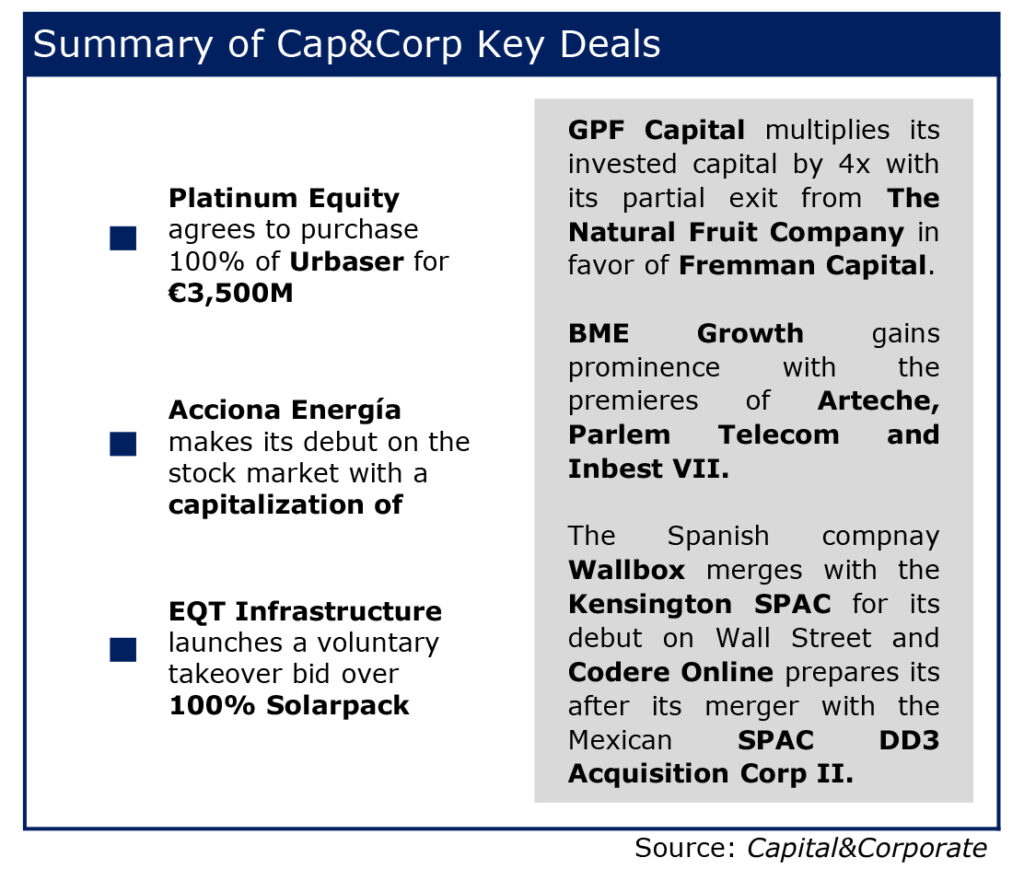

Capital & Corporate: El noticiario destaca las operaciones previamente mencionadas de Platinum Equity, Acciona y Solarpack, entre otras.

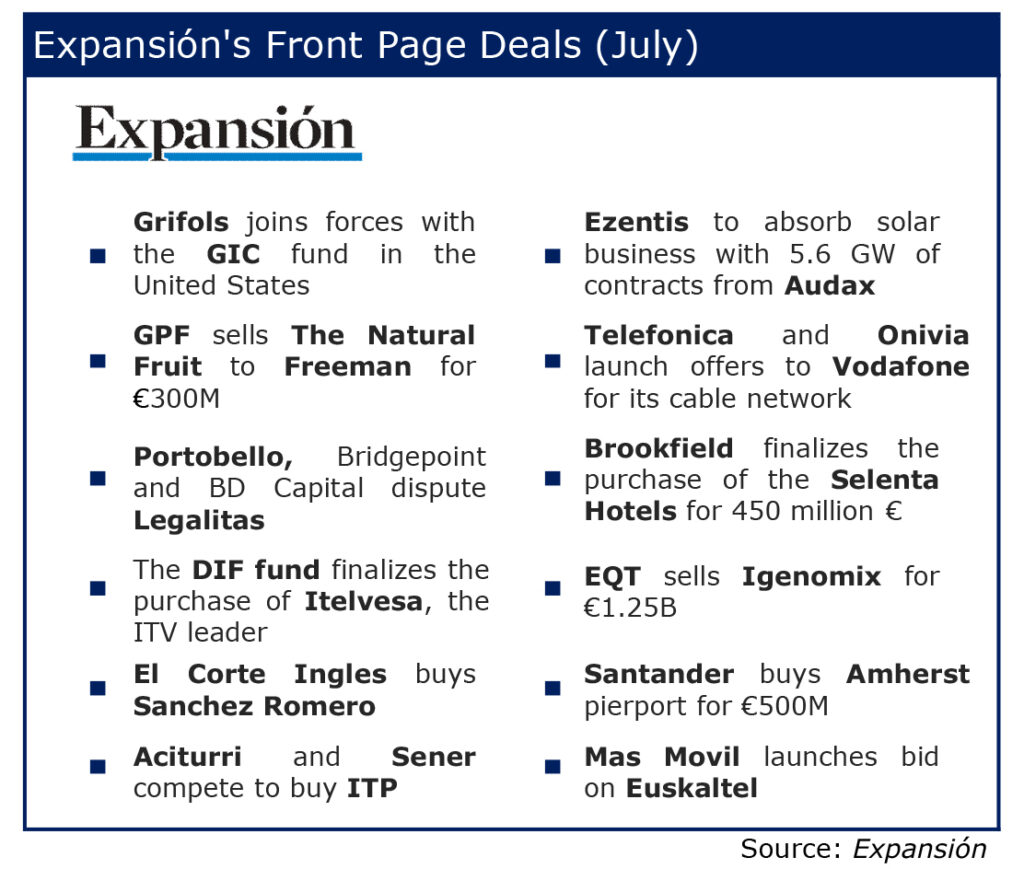

En Expansion, el medio de comunicación distingue:

- Grifols une fuerzas con el fondo GIC en Estados Unidos

- El Corte Inglés compra Sánchez Romero

- Brookfield finaliza la compra de Selenta Hotels por 450 millones

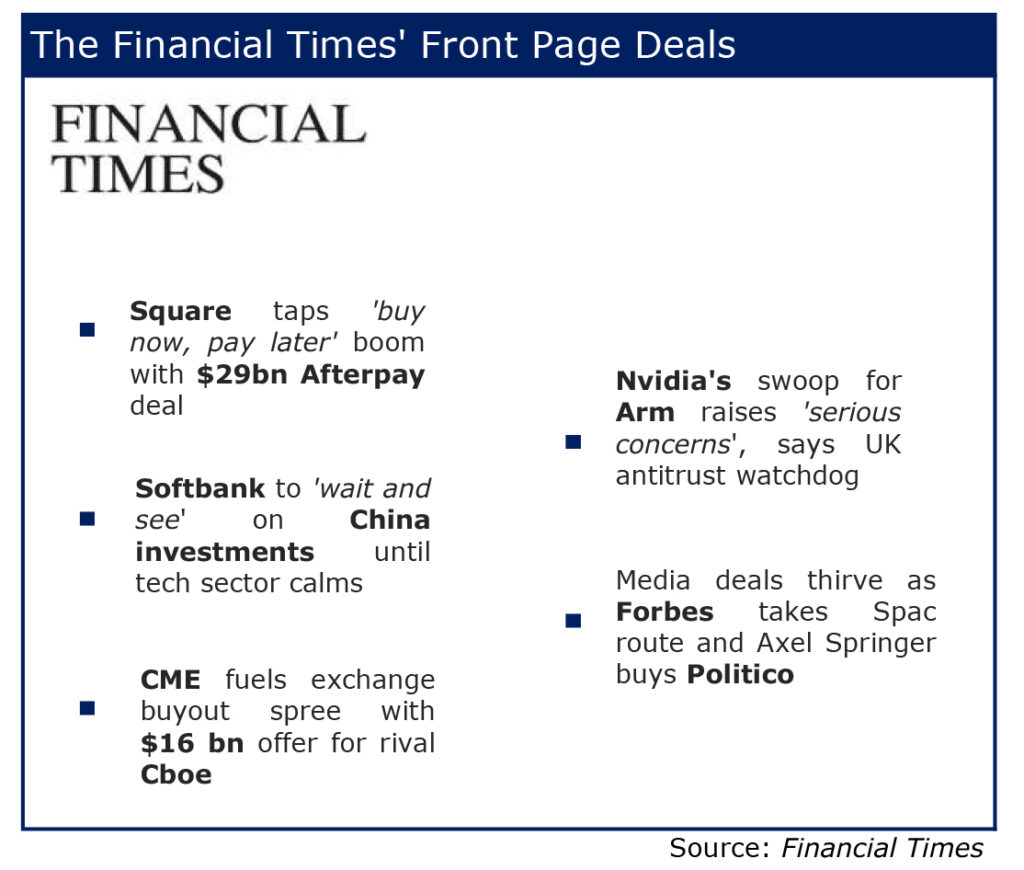

Con respecto al mercado global, The Financial Times, destaca las siguientes noticias en portada:

- El deal de $ 30 mil millones de Aon con Willis colapsa después de ser bloqueado por EE. UU.

- Phillip Morris hace una oferta de £ 1 mil millones para el grupo de inhaladores

- SoftBank invierte $ 13 mil millones a medida que el nuevo fondo acelera el ritmo de las inversiones

julio 2021

Durante el mes de agosto, los medios con enfoque financiero se destacan las siguientes operaciones.

Capital & Corporate, destaca las operaciones ya mencionadas de Bruc Energy, Eiffage y Portobello entre otras.

Expansión destaca el acuerdo llevado a cabo por La Liga y el fondo CVC entre otras

En el mercado global Financial Times destaca el acuerdo alcanzado por Square and Afterpay por $16bn y la salida a bolsa de la revista Forbes via Spac

Agosto 2021

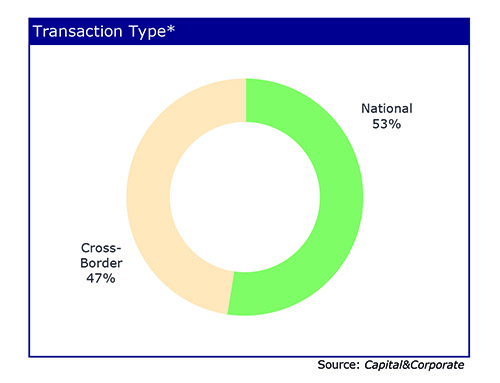

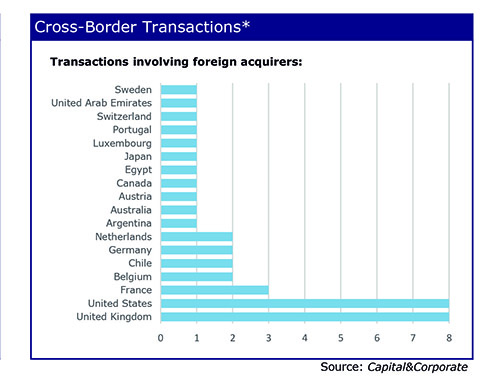

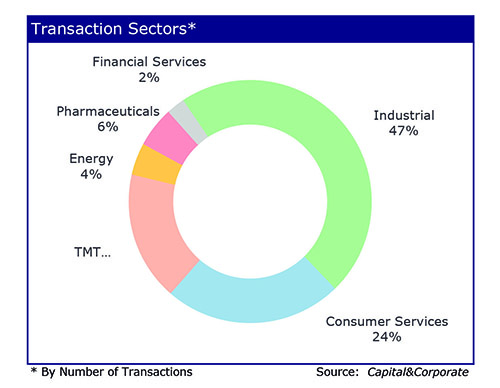

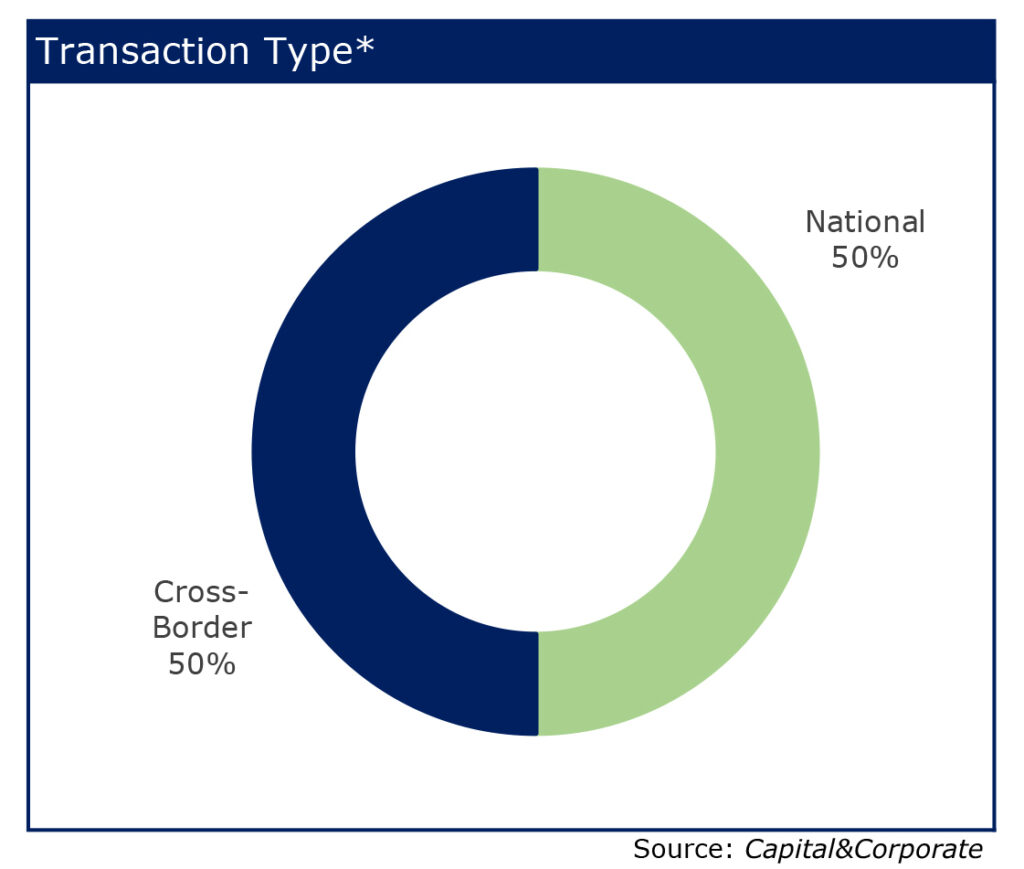

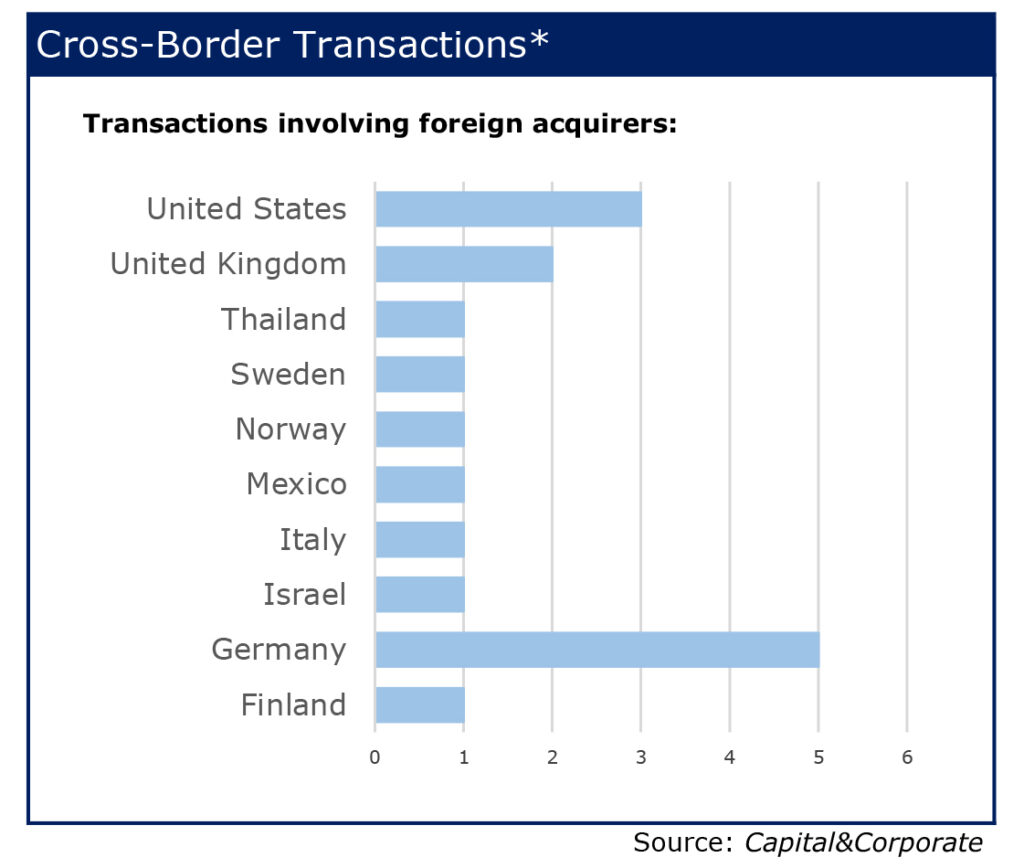

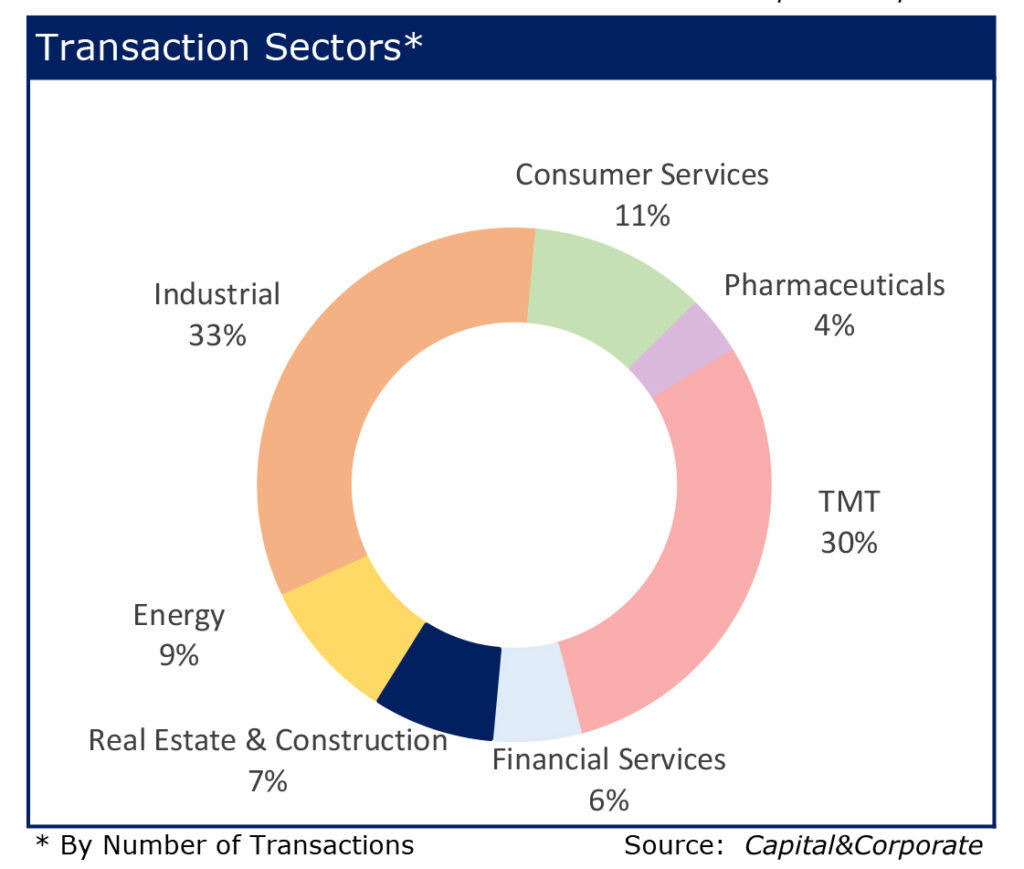

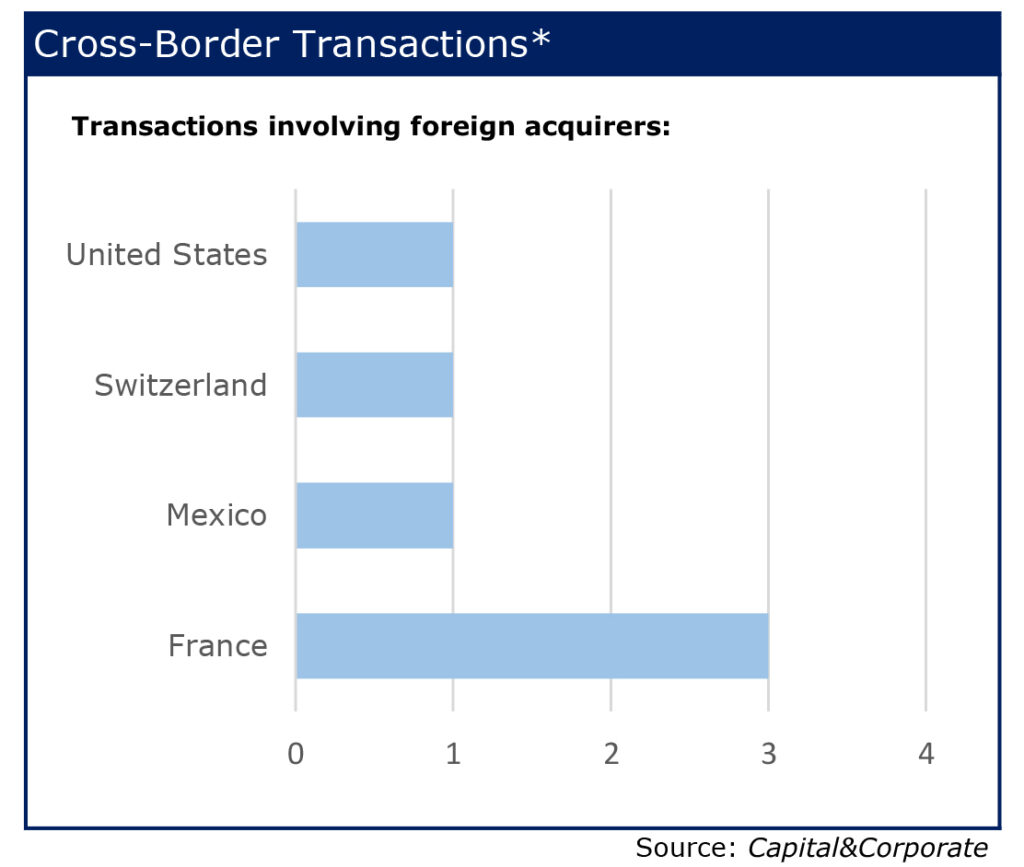

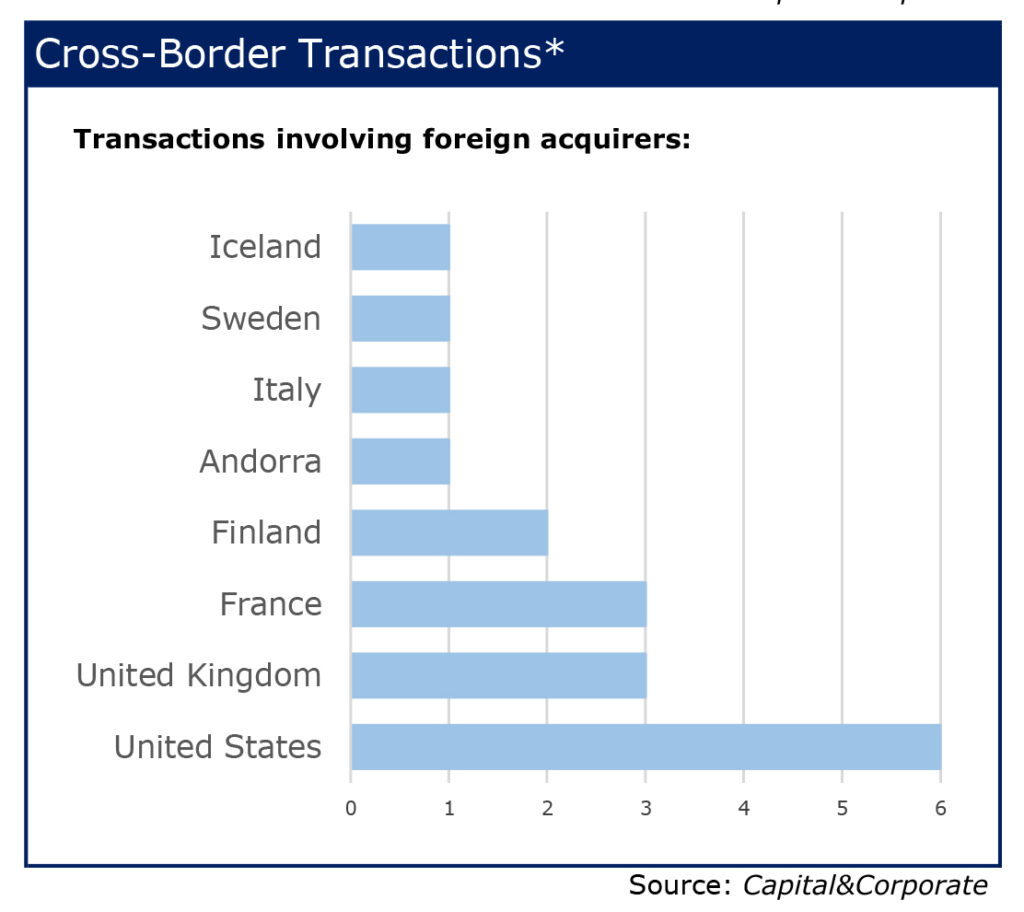

Tras analizar las 54 operaciones ocurridas en el mercado español durante el mes de julio en Capital & Corporate y tomando un enfoque analítico desde RS Corporate Finance vemos que el 50% de las operaciones involucraron una parte extranjera y el otro 50% fueron operaciones nacionales. De aquellas que involucraron un adquiriente extranjero, el país que más invirtió en España fue Alemania seguido de Estados Unidos y de Inglaterra. Los sectores que han visto el mayor número de operaciones han sido el Industrial y el de TMT significando el 63% de la muestra.

Julio 2021

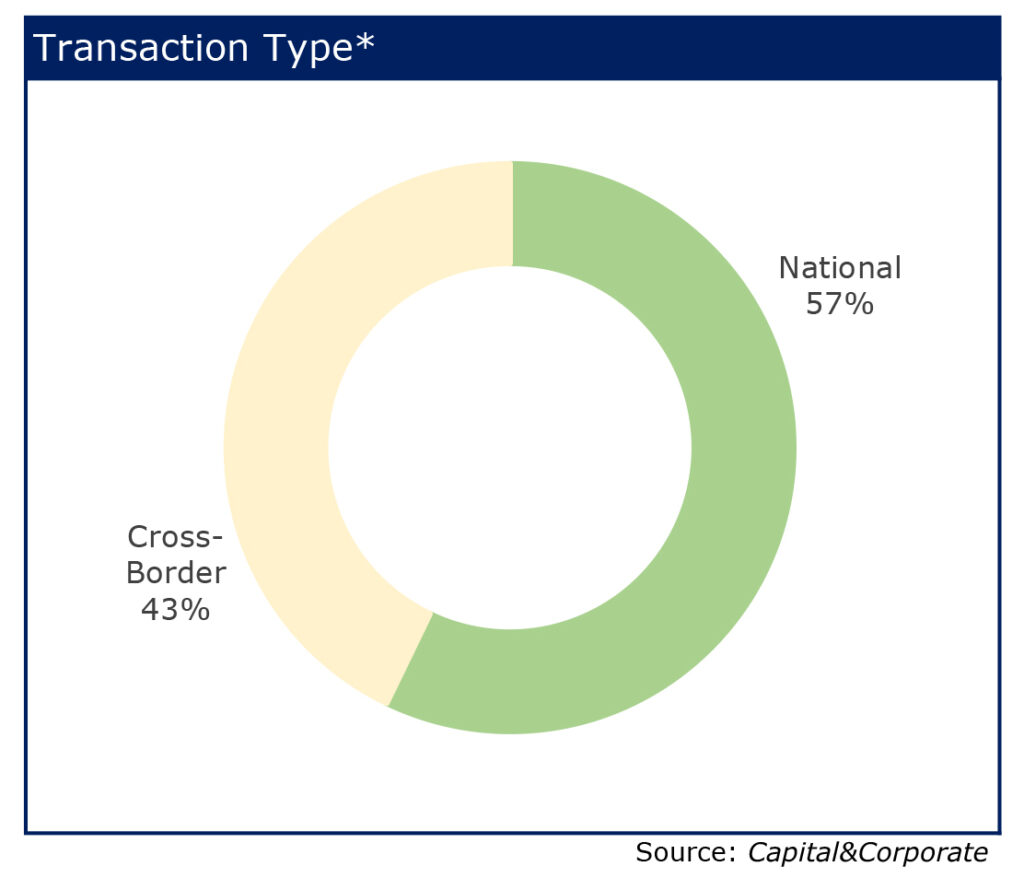

Mientras que en el mes de agosto vemos que aumenta un 7% las operaciones de caracter nacional respecto al mes de julio en detrimento de las que involucran parte extranjera. De estas últimas, el país que mas invirtió en España en este último mes fue Francia. El sector industrial se impone por segundo mes consecutivo como sector de actividad, suponiendo el 59% de las operaciones en agosto

Los 24 Gráficos que explican la situación española en finanzas corporativas junio 2021

RS Corporate Finance ofrece la visión del mercado financiero español durante el ultimo año donde analiza con un especial interés lo que ha acontecido en el último mes.

Esta nueva nueva iniciativa de RS Corporate Finance, de los 24 gráficos para entender lo que esta ocurriendo en España desde el punto de vista financiero, desde un punto de vista de las fusiones y adquisiciones. Este informe de carácter mensual, se divide en dos bloques donde el primero contiene 12 gráficos del mercado financiero, donde se destaca y se analiza desde el punto de vista sectorial y accionarial cuales son las acciones y sectores que mejor o peor han respondido al mercado. El segundo bloque con los siguientes 12 gráficos, se analizan diferentes operaciones de M&A acontecidas a nivel mundial y en España, además se comparan 3 periódicos en como tratan las operaciones de fusiones y adquisiciones y por último un análisis desde el punto de vista sectorial donde veremos que tipo de operaciones han sido mas frecuentes en el ultimo mes.

Durante este 2021, la economía española ha ido recuperando su actividad después de un año 2020 atípico. Se espera que la economía española vaya recuperando el nivel prepandemia tanto en crecimiento económico, como en empleo, con el continuo apoyo del BCE a través de inyecciones de liquidez que se hacen notar en bajadas en el EURIBOR.

En los mercados de divisas, cabe señalar la depreciación del dólar y del franco suizo frente al euro durante los últimos 12 meses, que contrasta con la apreciación de la libra esterlina respecto al euro.

En cuanto a los mercados de capitales, el IBEX 35 ha crecido un 22% en los últimos 12 meses, un crecimiento menor que el de los índices de referencia europeo y americano debido al gran peso que tiene el sector turístico en nuestro índice y al poco peso del sector tecnológico.

Si analizamos la evolución por sectores, vemos que durante el último año el sector con más fuerza está siendo el sector industrial, el cual fue el más afectado por la pandemia. El sector que peor se ha comportado durante los últimos 12 meses ha sido el farmacéutico, el cual ya experimentó un gran crecimiento justo al inicio de la pandemia que ha ido poco a poco diluyéndose.

Analizando solamente el mes de junio, prácticamente todos los sectores han caído excepto farmacéutico y tecnológico mientras que los sectores de servicios e inmobiliario han sufrido caídas de hasta el 10%.

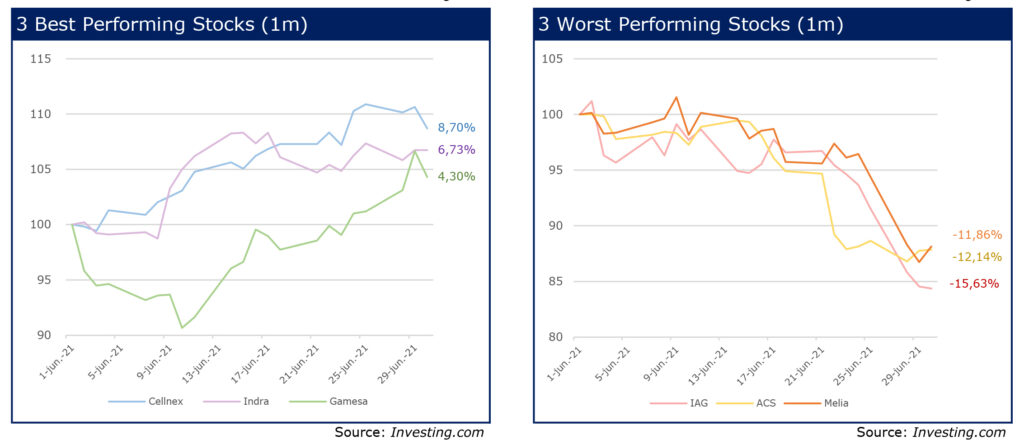

Este crecimiento del sector industrial ha sido impulsado principalmente por las compañías Fluidra y ArcelorMittal. Por otra parte, las compañías más lastradas han sido las farmacéuticas Pharma Mar y Grifols junto a la aerolínea IAG. Teniendo en cuenta solamente el mes de junio, Cellnex, Indra y Gamesa son las compañías con mayores subidas mientras que IAG, Meliá y ACS son las compañías con mayores caídas, las cuales se han visto lastradas por la propagación de la nueva variante india que pone en peligro los planes de reapertura en Europa

En el mercado de M&A y Private Equity y las operaciones más relevantes de junio.

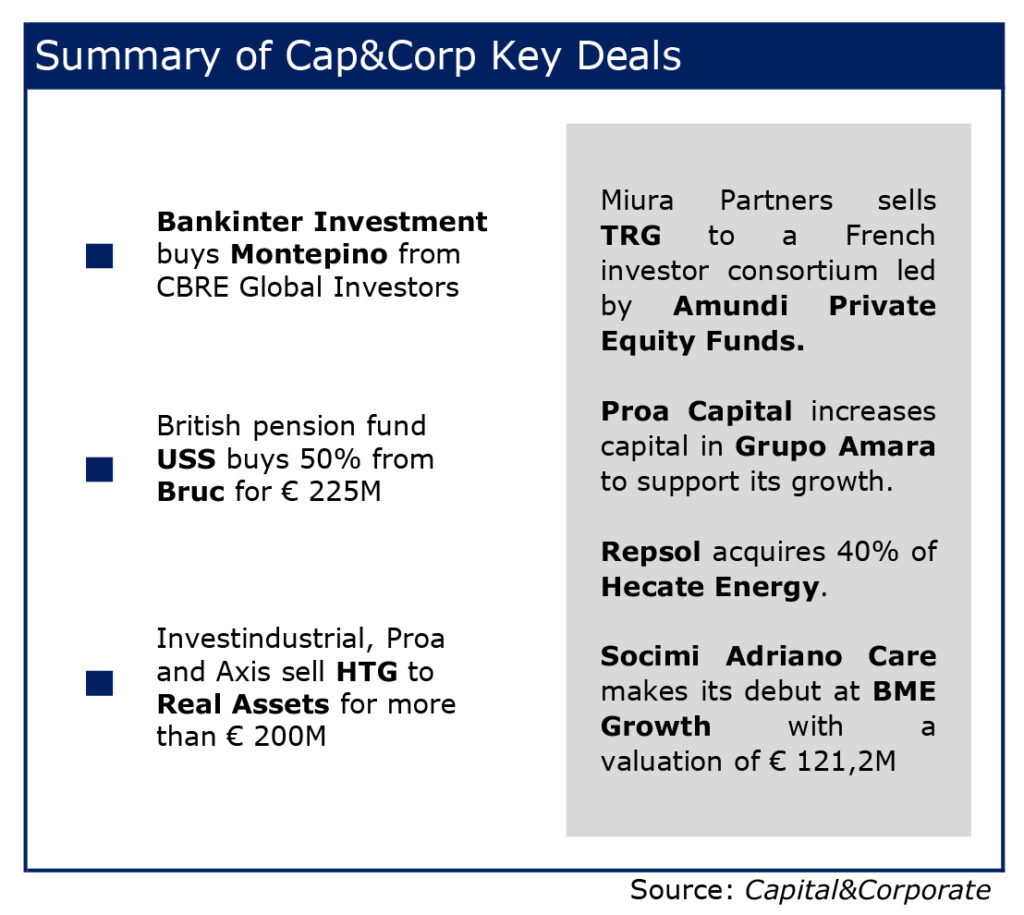

- En primer lugar, en operaciones de M&A, tenemos la operación en la que Repsol adquiere 40% de Hecate Energy, un desarrollador de proyectos de energía solar y almacenamiento de baterías en EE. UU.

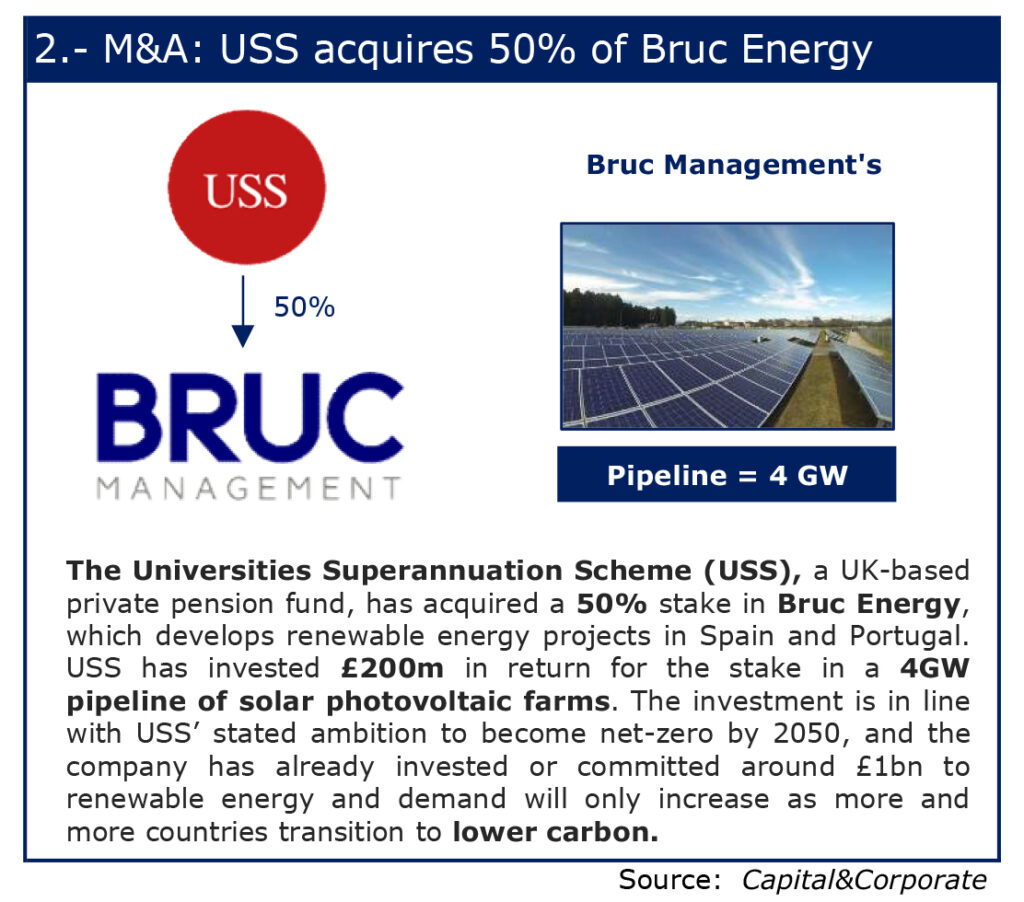

- Y también Universities Superannuation Scheme o USS, un fondo de pensiones privado del Reino Unido que adquiere una participación del 50% en Bruc Energy, un desarrollador de proyectos de energía renovable en España y Portugal. Ambas transacciones apuntan al crecimiento del mercado de la energía renovable ya que la demanda solo aumentará a medida que más y más países hacen la transición a bajas emisiones de carbono.

- Tercero, tenemos la adquisición de 3 empresas de Delivery Hero por parte de Glovo, ambas plataformas de reparto, con el objetivo de ganar acceso a mercados en Europa Central y del este.

Por otro lado, tenemos adquisiciones por parte de Private Equities como:

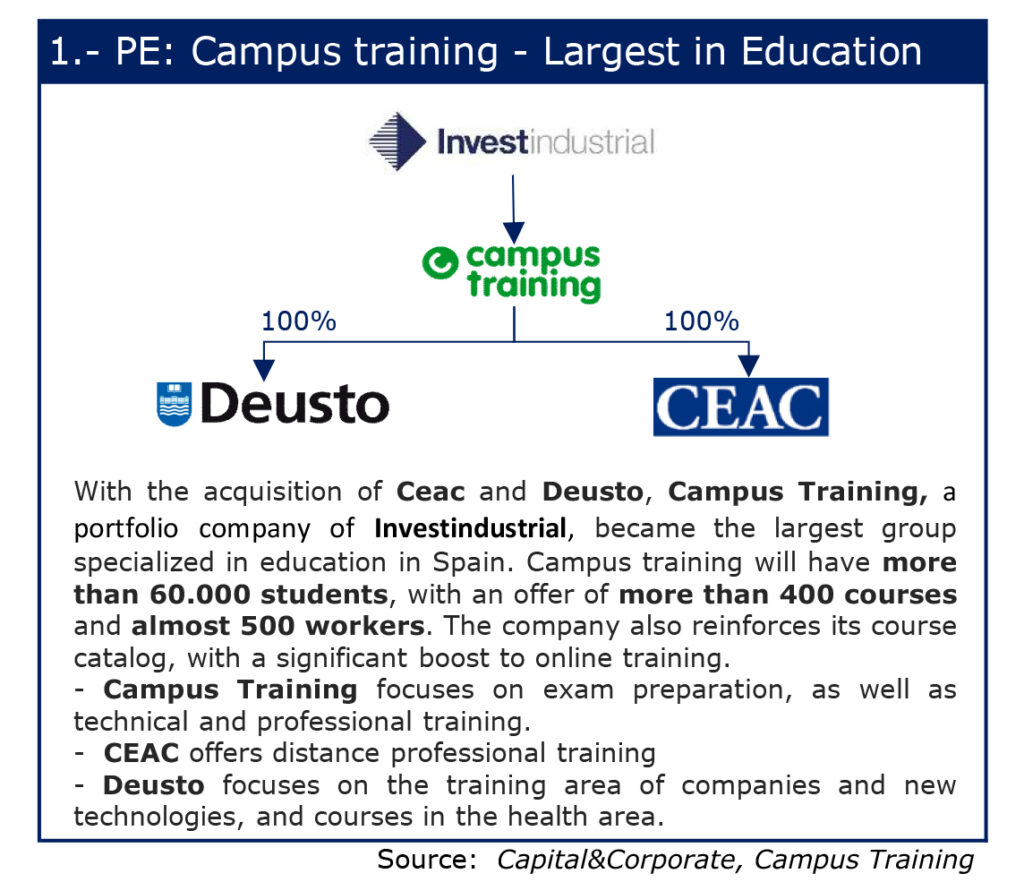

- Primero, la adquisición de Deusto y CEAC por parte de Campus Training, lo que le permitió convertirse en el grupo más grande especializado en educación en España e indica las tendencias actuales, ya que tiene un fuerte enfoque en la educación en línea.

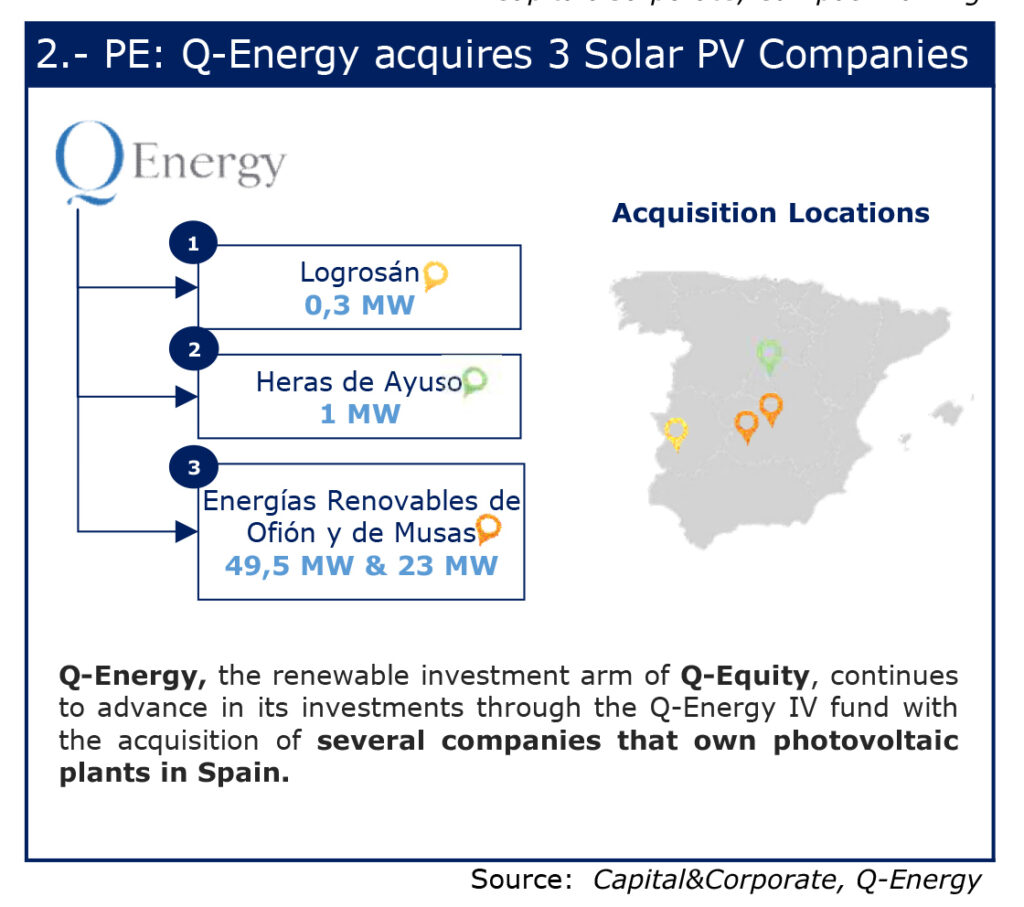

- En segundo lugar, tenemos más adquisiciones en el sector de las energías renovables con la adquisición de Q-Energy de 3 proyectos solares equivalentes a más de 70 MW en España.

- Y, por último, tenemos el acuerdo entre Asterion y Telefónica por una participación del 20% en Nabiax a cambio de 4 centros de información que confirman la apuesta de Telefónica por activos de infraestructura.

Tras analizar los tres medios de comunicación con enfoque financiero, Capital & Corporate, Expansión y The Financial Times, sobre lo sucedido en el mercado español y global durante el último mes, destacamos las siguientes operaciones:

Mercado Español

- Capital & Corporate: El noticiario destca la compra de Montepino a CBRE por parte de Bankinter Investment, la adquisición del 50% del negocio de Bruc renovables por el fondo de pensiones británico USS y la venta por parte de Investindustrial, Proa y Axis de HTG a Real Assets

- Expansion: El medio de comunicación distingue la unión por parte de la familia Godia y el fondo Everwood para crear un gigante fotovoltaico, la opa del fondo sueco EQT sobre la cotizada española Solarpack. También, destaca el adelantamiento en la carrera de renovables y emisión de CO2 cero por parte de BP a las petroleras Repsol y Total con la compra de un paquete de proyectos de energía renovable, el anuncio de Portobello Capital sobre su negociación en la entrada en los supermercados Condis y por último el consejo de Suez da luz verde para la opa que lanzó Veolia

Mercado Global

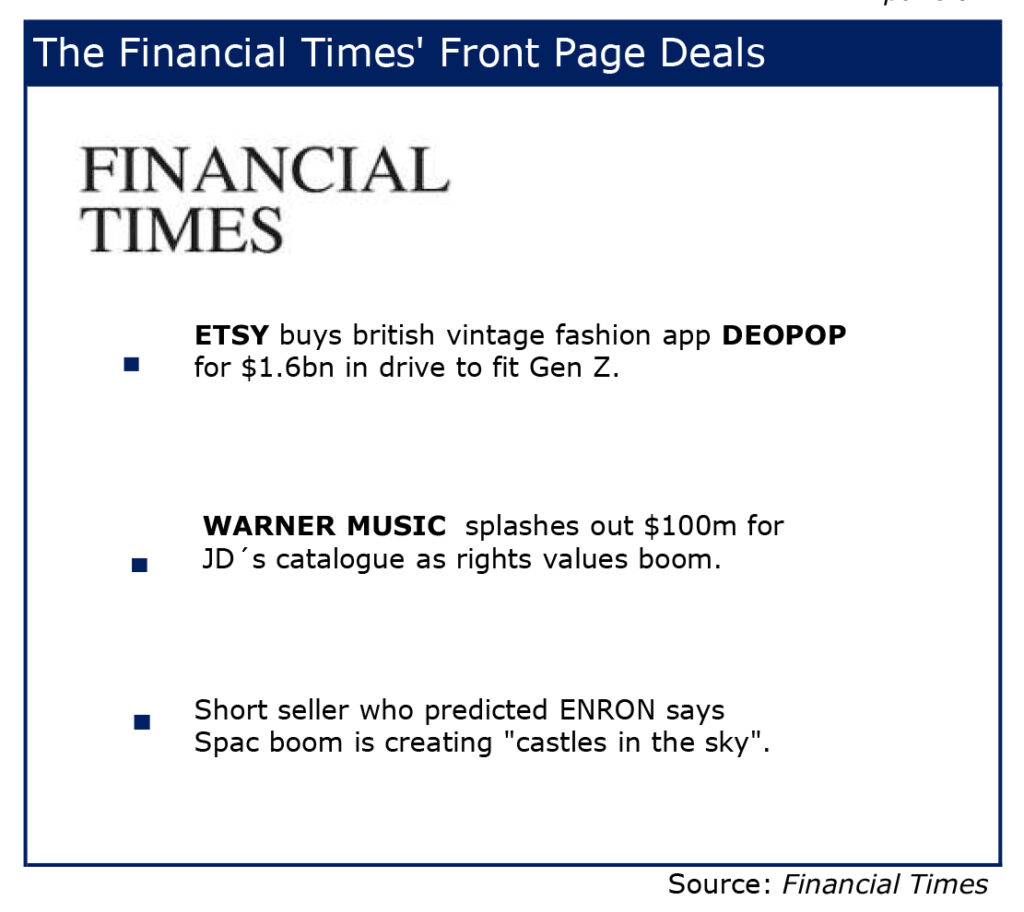

- The Financial Times: El medio internacional subraya el anuncio de compra de la aplicación DEOPOP por parte de Etsy, la adquisición del catálogo de JD por Warner y para finalizar destaca las palabras del inversor bajista que predijo el escándalo de ENRON y su nueva advertencia sobre el negocio las SPAC

Y analizando las 44 operaciones ocurridas en el mercado español durante el último mes en Capital & Corporate y tomando un enfoque analítico desde RS Corporate Finance vemos que el 48% de las operaciones son extranjeras, su mayoría siendo el adquiriente de Estados Unidos Mientras que el 52% restante son operaciones nacionales. Los sectores que han visto el mayor numero de operaciones han sido el de TMT y el sector Industrial significando el 55% de la muestra.

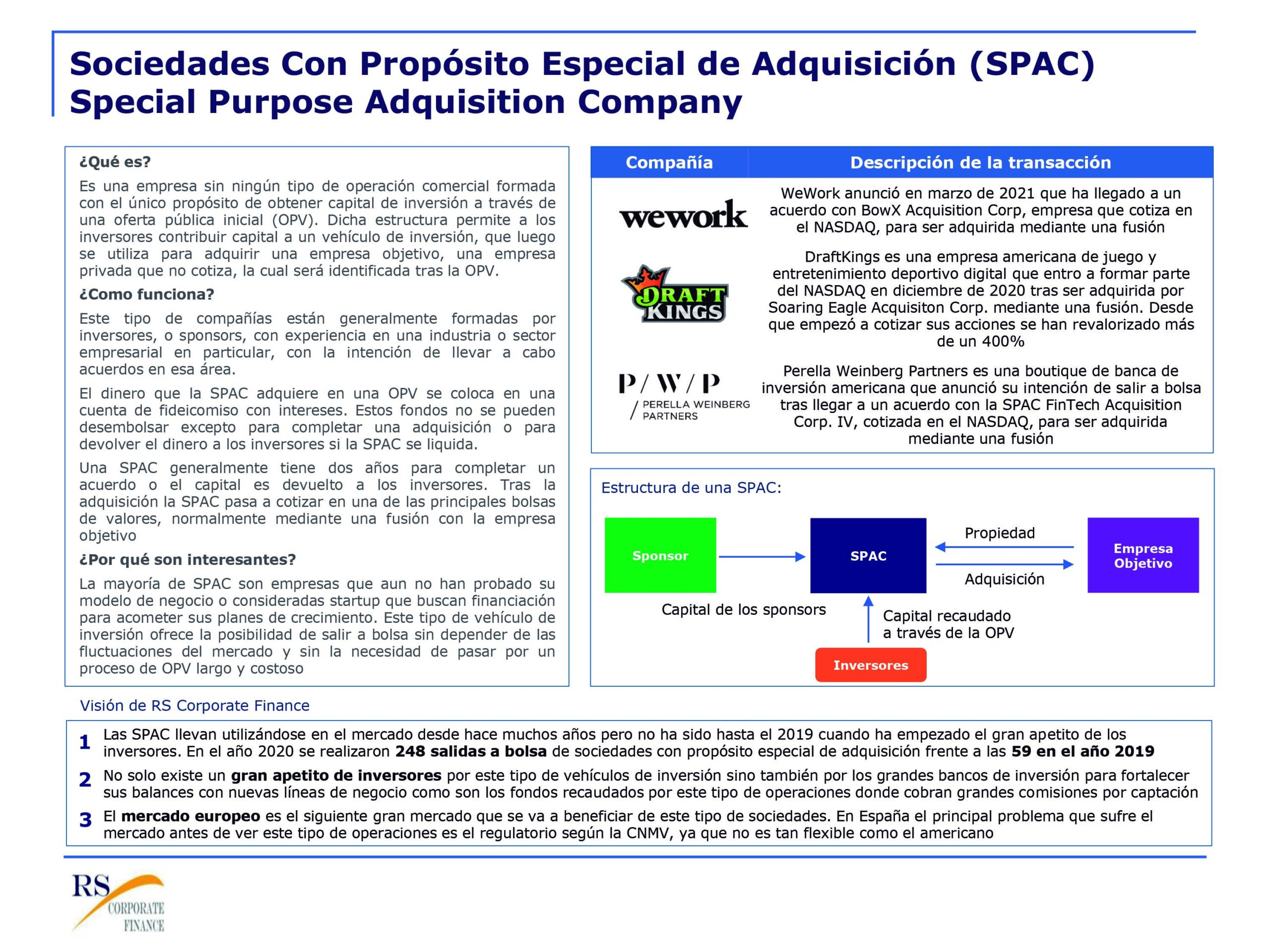

Case Study: SPAC- Sociedades con Propósito Especial de Adquisición

La irrupción de las SPAC en los mercados como vehículos de inversión van a multiplicar la actividad de las OPV.

Estas compañías meramente instrumentales, conocidas también como "cheque en blanco", son esencialmente creadas con el único propósito de recaudar dinero para luego fusionarse otra compañía.

Su existencia no es nueva, pero el rally bursátil tras la irrupción de la pandemia, junto la la mínima rentabilidad que ofrece la inversión de renta fija y el deslumbramiento por parte del mercado ante nuevas opciones de ganar dinero, es el caldo de cultivo perfecto para que las SPAC crezcan exponencialmente, en lo que llevamos de año 2021 se ha recaudado más dinero que el 2020.

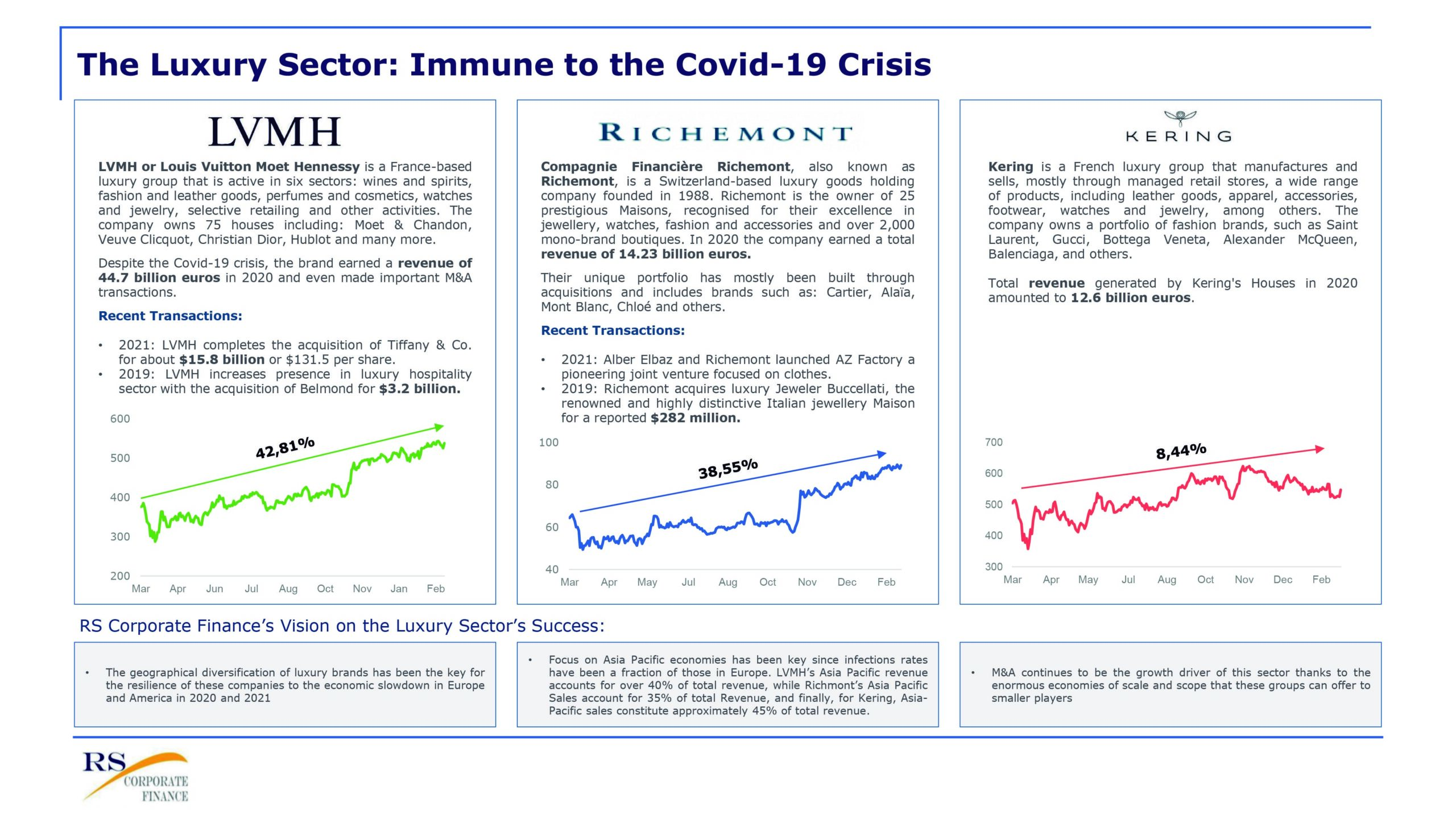

Case Study: La Industria del Lujo

Si en algo caracteriza a la Covid- 19 es que nos afecta a todos, no diferencia entre sectores sociales o económicos, eso sí, no de la misma forma. Las marcas de lujo tampoco se han librado de las consecuencias. La incertidumbre económica junto con el confinamiento obligado , las tiendas cerradas y el turismo parado hizo que la industria se enfrentase a una caida de entre un 25% y el 30% al comienzo de la pandemia.

Ahora a un año vista de la caida vemos como la industria del lujo, no sólo se ha recuperado sino que presenta un balance positivo en sus cuentas y sus acciones se han revalorizado.

Desde RS Corporate Finance realizamos una comparativa de las 3 principales empresas del lujo y compartimos nuestra visón del comportamiento del sector.

Case Study: Three Gorges Corporation expande su negocio de renovables por Europa

Durante los últimos años, el grupo chino Three Gorges Corporation ha realizado grandes inversiones en plataformas de generación de energías renovables en Europa y en el último año ha entrado en España a través de dos grandes adquisiciones de activos.

Desde RS Corporate Finance analizamos la expansión del grupo en los últimos años, como su estrategia de crecimiento ha evolucionado desde su inicio como constructora de la famosa presa de las Tres Gargantas, central hidráulica más grande del mundo, a un modelo de negocio que se centra principalmente en el desarrollo, explotación y distribución de energía.

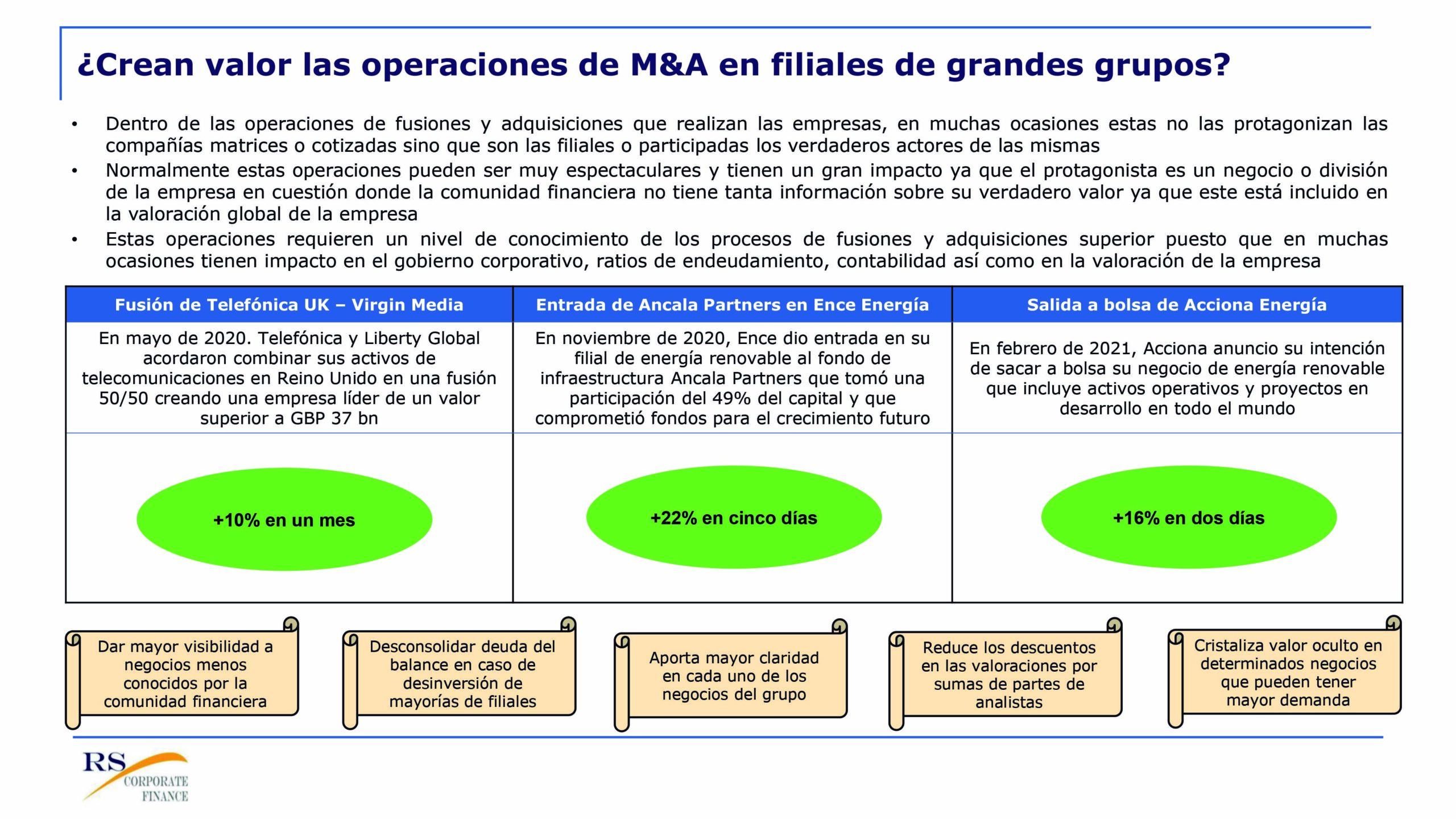

Case Study: Creando valor con M&A

¿Crean valor las operaciones de M&A en filiales de grandes grupos?

Jesus Reglero, partner de RS Corporate Finance, analiza la creación de valor para los accionistas en operaciones de fusiones y adquisiciones, cuando no son protagonizadas por la empresa cotizada sino por sus filiales y da su opinión de los aspectos mas relevantes de las transacciones analizadas.

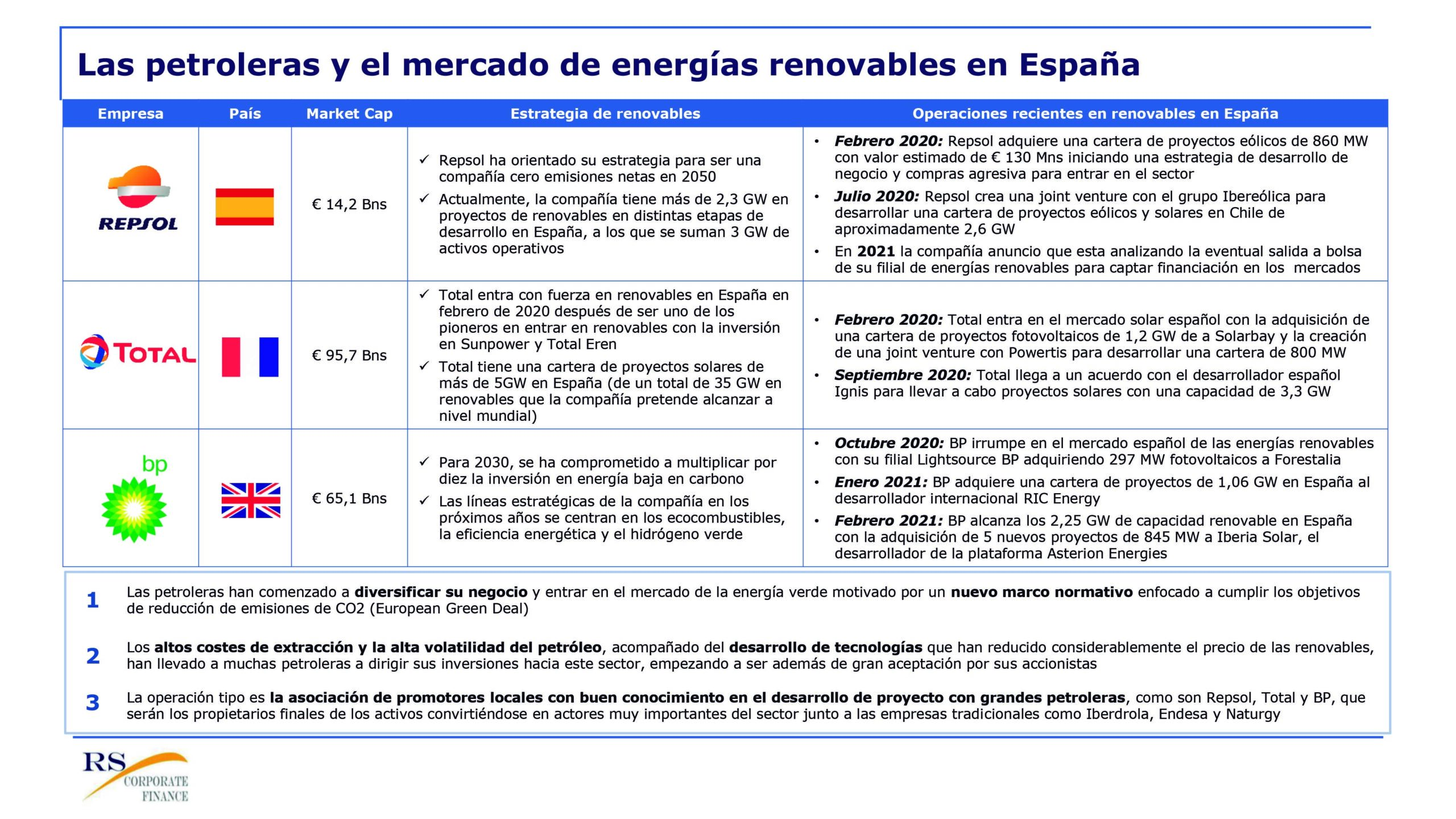

Case Study: Mercado español de renovables - Petroleras Mundiales

RS Corporate Finance analiza el mercado español de renovables que se ha convertido en una de las grandes apuestas por parte de las grandes petroleras mundiales, que llevan tiempo dirigiendo su modelo de negocio hacia este sector para liderar el proceso de descarbonización y transición energética.

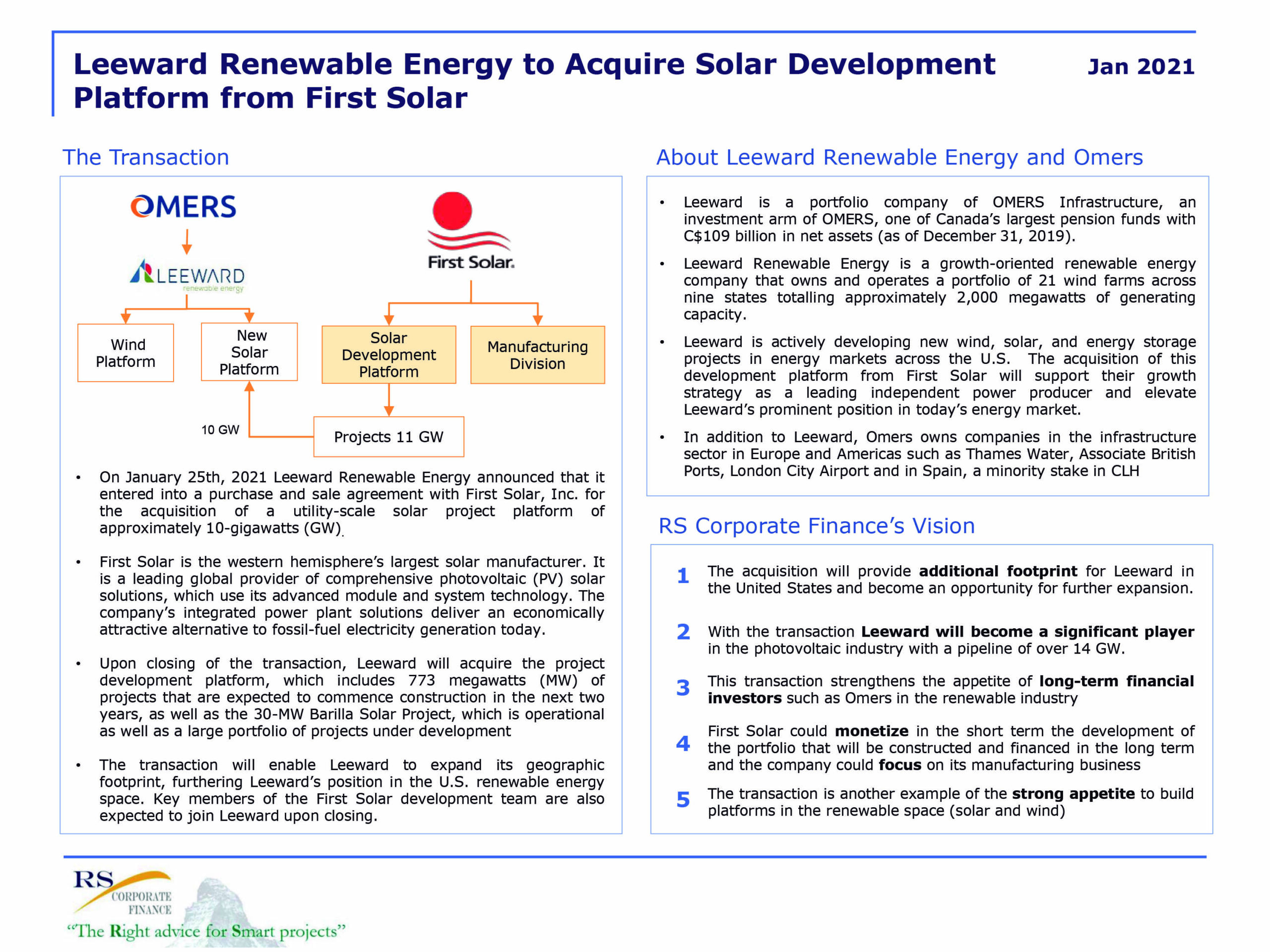

Case Study: Transaction Leeward Renewable Energy - First Solar

Desde RS Corporate Finance queremos compartir nuestra visión de la adquisición por parte de Leeward Renewable Energy de la plataforma de desarrollo solar de First Solar y los aspectos más atractivos de la misma.

El fondo australiano IFM lanza una OPA por el 22,6% de Naturgy por 5.060 millones

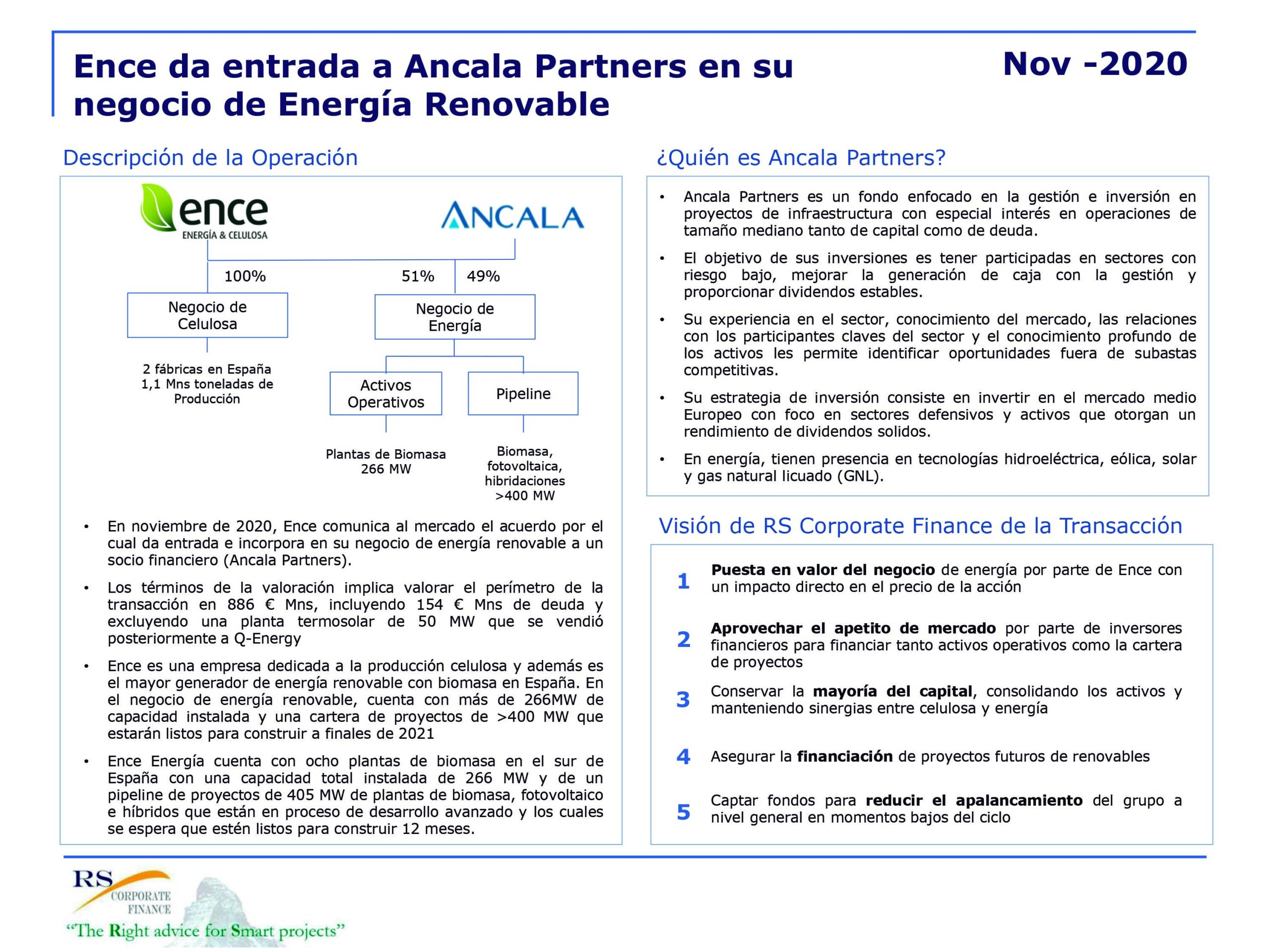

Case Study: Ence Energia - Ancala Partners

Ence da entrada a Ancala Partners en su negocio de Energía.

Desde RS Corporate Finance queremos compartir nuestra visión de la operación de la entrada de Ancala Partners en el negocio de energía Renovable de Ence y los aspectos mas atractivos de la misma.

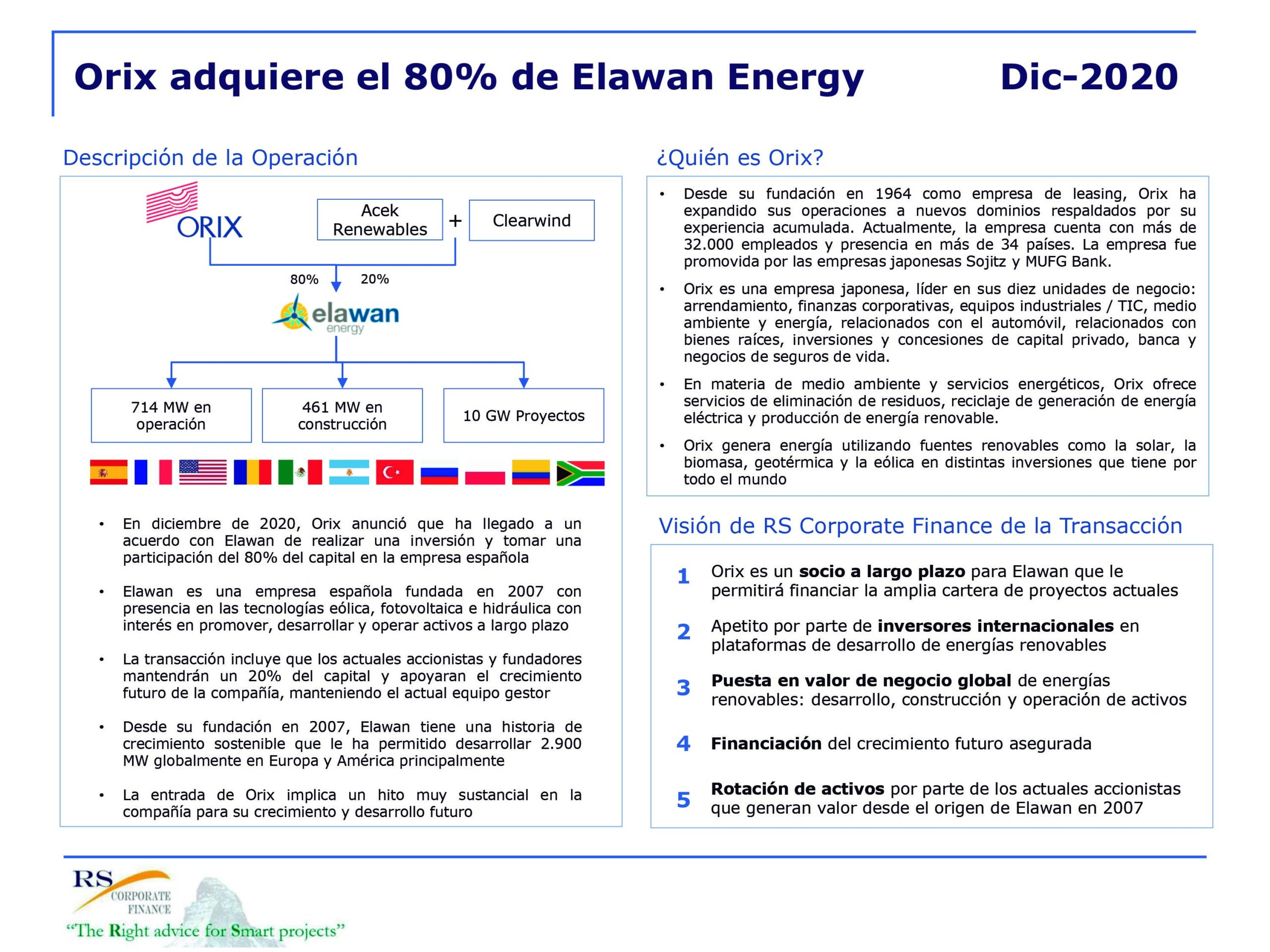

Case Study: Operación Elawan-Orix

La Japonesa Orix llego a un acuerdo con Elawan Energy para adquirir el 80%

Desde RS Corporate Finance realizamos el Case Study de la operación Elawan- Orix. Donde compartimos nuestra visión de la transacción y los aspectos mas interesantes a reseñar de esta

Intervenciones en Medios

La banca privada sale de compras

En portada ayudas a la inversión DAFO

Bitcoins para principiantes

Fuentes de financiación alternativa

Área Privada

RS Corporate FinanceEn esta sección ponemos a su disposición el conocimiento experto de nuestros profesionales, le invitamos a entrar:

Acceso Área Privada- Informes de RS Corporate Finance

- Case Studies de Operaciones de Fusiones y Adquisiciones

- Información financiera

RS Education En esta sección, le ofrecemos materiales sobre finanzas corporativas que se utilizan comúnmente le invitamos a entrar:

Acceso- Procesos de venta

- Efectivo VS Acciones

- Metodologías avanzadas de valoración

RS Fintech En esta sección, le ofrecemos herramientas que podrían ser útiles para sus transacciones

Acceso Área Privada- Múltiplos del sector energía

- Lista de inversores financieros

- Los 25 gráficos del sector energético en España

Access Private Area

Access

En esta sección ponemos a su disposición el conocimiento experto de nuestros profesionales, le invitamos a entrar:

En esta sección, le ofrecemos herramientas que podrían ser útiles para sus transacciones

En esta sección, le ofrecemos materiales sobre finanzas corporativas que se utilizan comúnmente le invitamos a entrar:

.