Los 24 Gráficos que explican la situación española en finanzas corporativas junio 2021

RS Corporate Finance ofrece la visión del mercado financiero español durante el ultimo año donde analiza con un especial interés lo que ha acontecido en el último mes.

Esta nueva nueva iniciativa de RS Corporate Finance, de los 24 gráficos para entender lo que esta ocurriendo en España desde el punto de vista financiero, desde un punto de vista de las fusiones y adquisiciones. Este informe de carácter mensual, se divide en dos bloques donde el primero contiene 12 gráficos del mercado financiero, donde se destaca y se analiza desde el punto de vista sectorial y accionarial cuales son las acciones y sectores que mejor o peor han respondido al mercado. El segundo bloque con los siguientes 12 gráficos, se analizan diferentes operaciones de M&A acontecidas a nivel mundial y en España, además se comparan 3 periódicos en como tratan las operaciones de fusiones y adquisiciones y por último un análisis desde el punto de vista sectorial donde veremos que tipo de operaciones han sido mas frecuentes en el ultimo mes.

Durante este 2021, la economía española ha ido recuperando su actividad después de un año 2020 atípico. Se espera que la economía española vaya recuperando el nivel prepandemia tanto en crecimiento económico, como en empleo, con el continuo apoyo del BCE a través de inyecciones de liquidez que se hacen notar en bajadas en el EURIBOR.

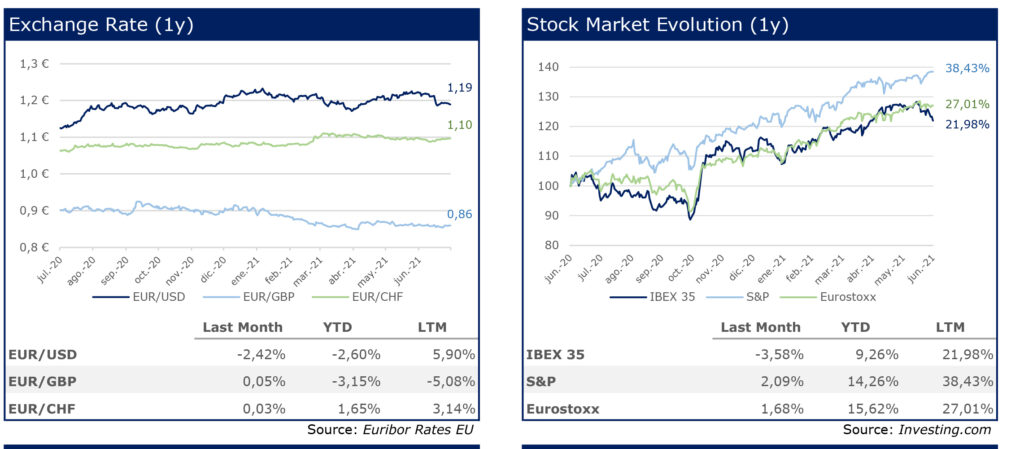

En los mercados de divisas, cabe señalar la depreciación del dólar y del franco suizo frente al euro durante los últimos 12 meses, que contrasta con la apreciación de la libra esterlina respecto al euro.

En cuanto a los mercados de capitales, el IBEX 35 ha crecido un 22% en los últimos 12 meses, un crecimiento menor que el de los índices de referencia europeo y americano debido al gran peso que tiene el sector turístico en nuestro índice y al poco peso del sector tecnológico.

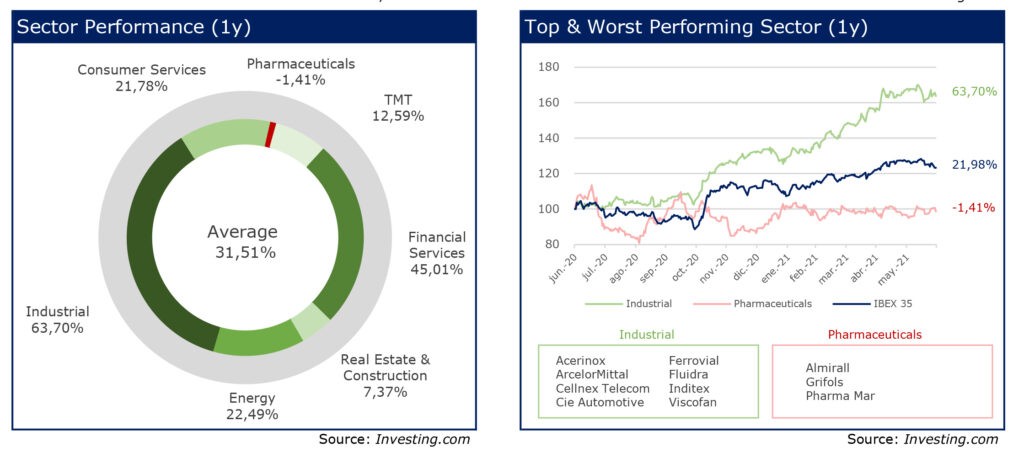

Si analizamos la evolución por sectores, vemos que durante el último año el sector con más fuerza está siendo el sector industrial, el cual fue el más afectado por la pandemia. El sector que peor se ha comportado durante los últimos 12 meses ha sido el farmacéutico, el cual ya experimentó un gran crecimiento justo al inicio de la pandemia que ha ido poco a poco diluyéndose.

Analizando solamente el mes de junio, prácticamente todos los sectores han caído excepto farmacéutico y tecnológico mientras que los sectores de servicios e inmobiliario han sufrido caídas de hasta el 10%.

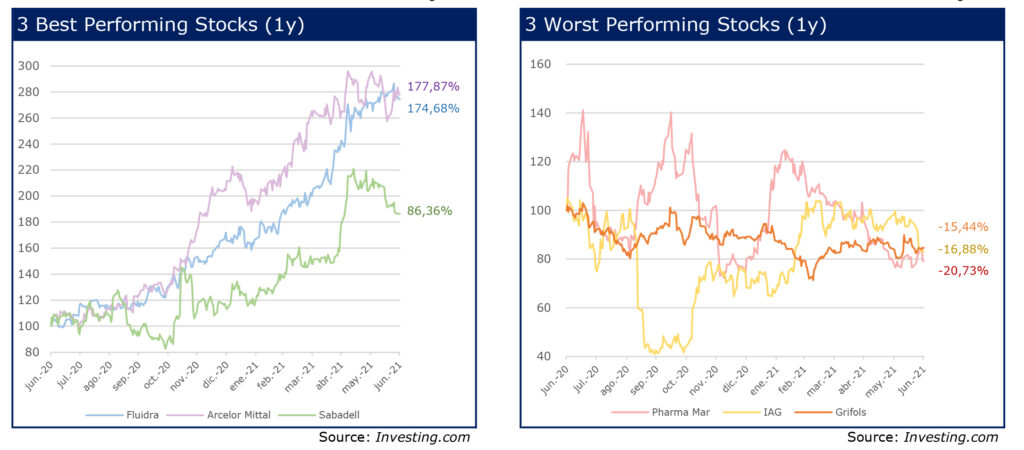

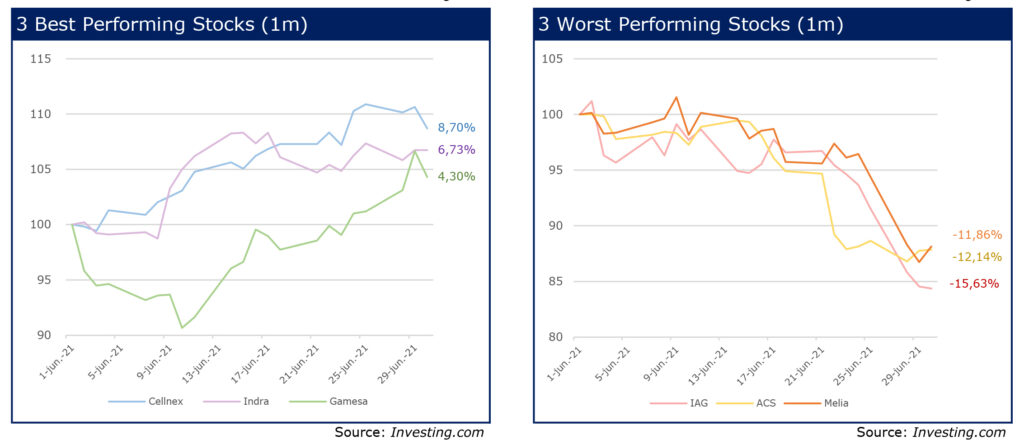

Este crecimiento del sector industrial ha sido impulsado principalmente por las compañías Fluidra y ArcelorMittal. Por otra parte, las compañías más lastradas han sido las farmacéuticas Pharma Mar y Grifols junto a la aerolínea IAG. Teniendo en cuenta solamente el mes de junio, Cellnex, Indra y Gamesa son las compañías con mayores subidas mientras que IAG, Meliá y ACS son las compañías con mayores caídas, las cuales se han visto lastradas por la propagación de la nueva variante india que pone en peligro los planes de reapertura en Europa

En el mercado de M&A y Private Equity y las operaciones más relevantes de junio.

- En primer lugar, en operaciones de M&A, tenemos la operación en la que Repsol adquiere 40% de Hecate Energy, un desarrollador de proyectos de energía solar y almacenamiento de baterías en EE. UU.

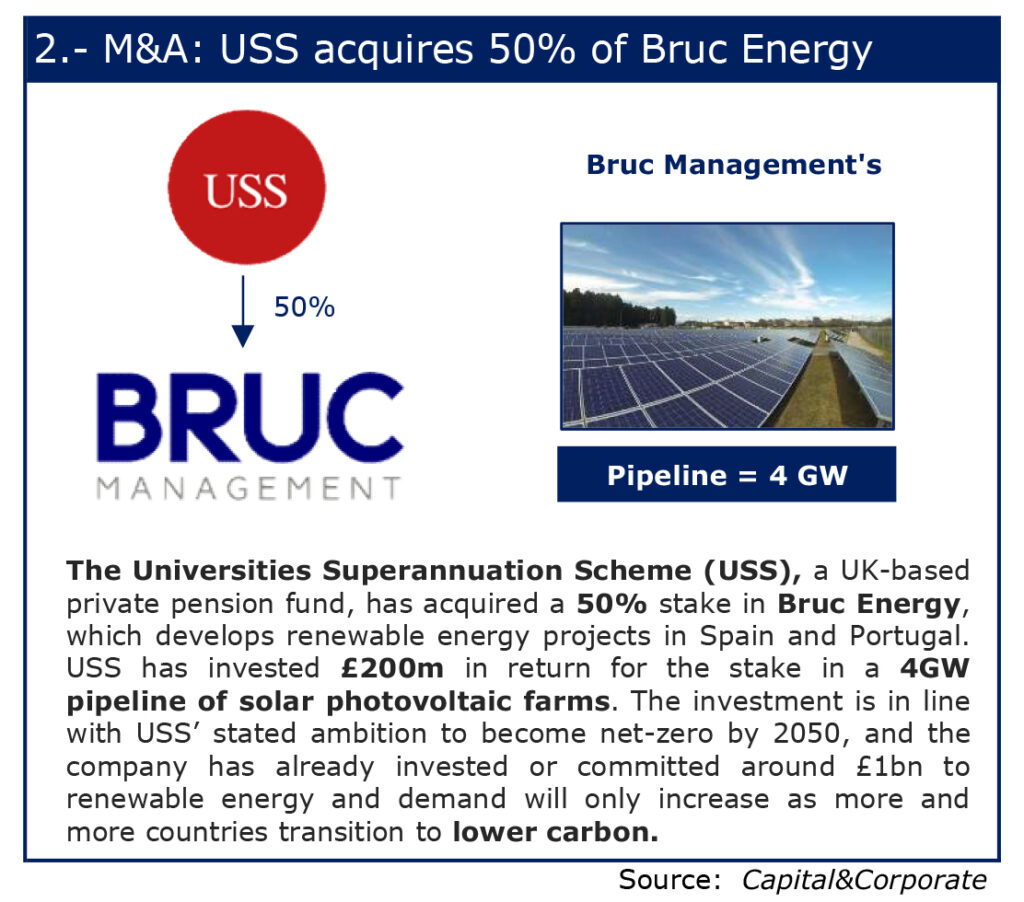

- Y también Universities Superannuation Scheme o USS, un fondo de pensiones privado del Reino Unido que adquiere una participación del 50% en Bruc Energy, un desarrollador de proyectos de energía renovable en España y Portugal. Ambas transacciones apuntan al crecimiento del mercado de la energía renovable ya que la demanda solo aumentará a medida que más y más países hacen la transición a bajas emisiones de carbono.

- Tercero, tenemos la adquisición de 3 empresas de Delivery Hero por parte de Glovo, ambas plataformas de reparto, con el objetivo de ganar acceso a mercados en Europa Central y del este.

Por otro lado, tenemos adquisiciones por parte de Private Equities como:

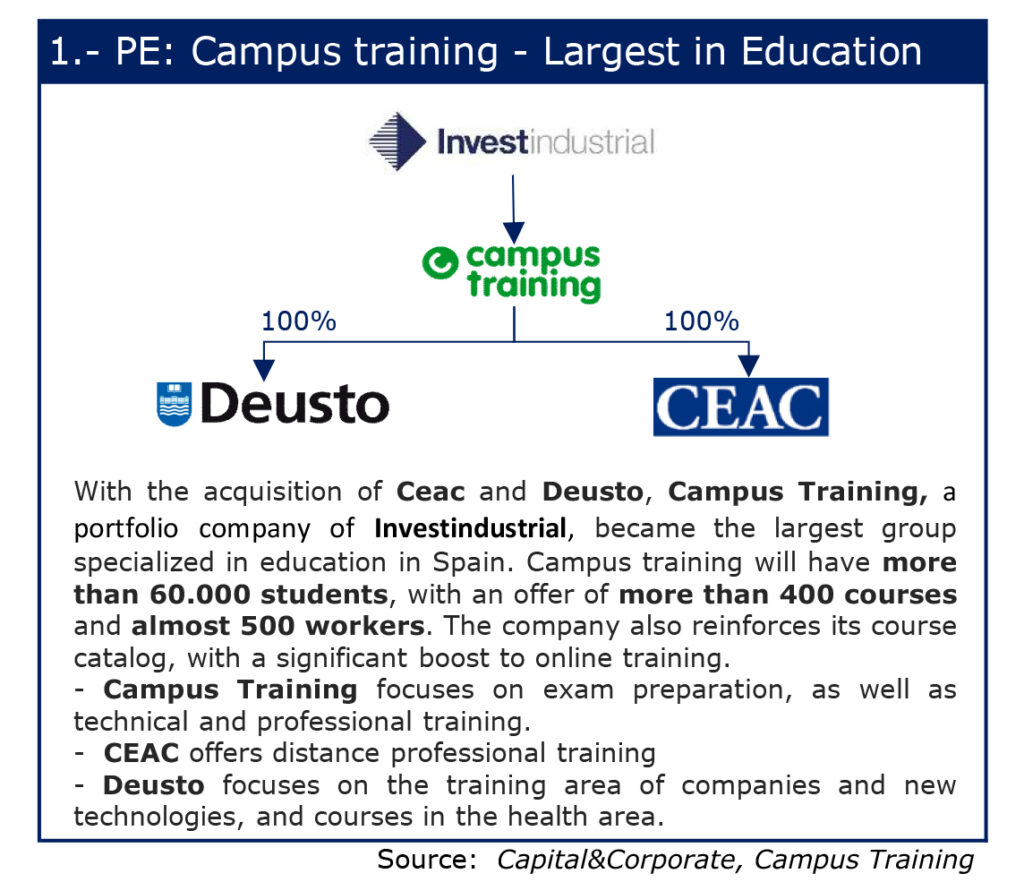

- Primero, la adquisición de Deusto y CEAC por parte de Campus Training, lo que le permitió convertirse en el grupo más grande especializado en educación en España e indica las tendencias actuales, ya que tiene un fuerte enfoque en la educación en línea.

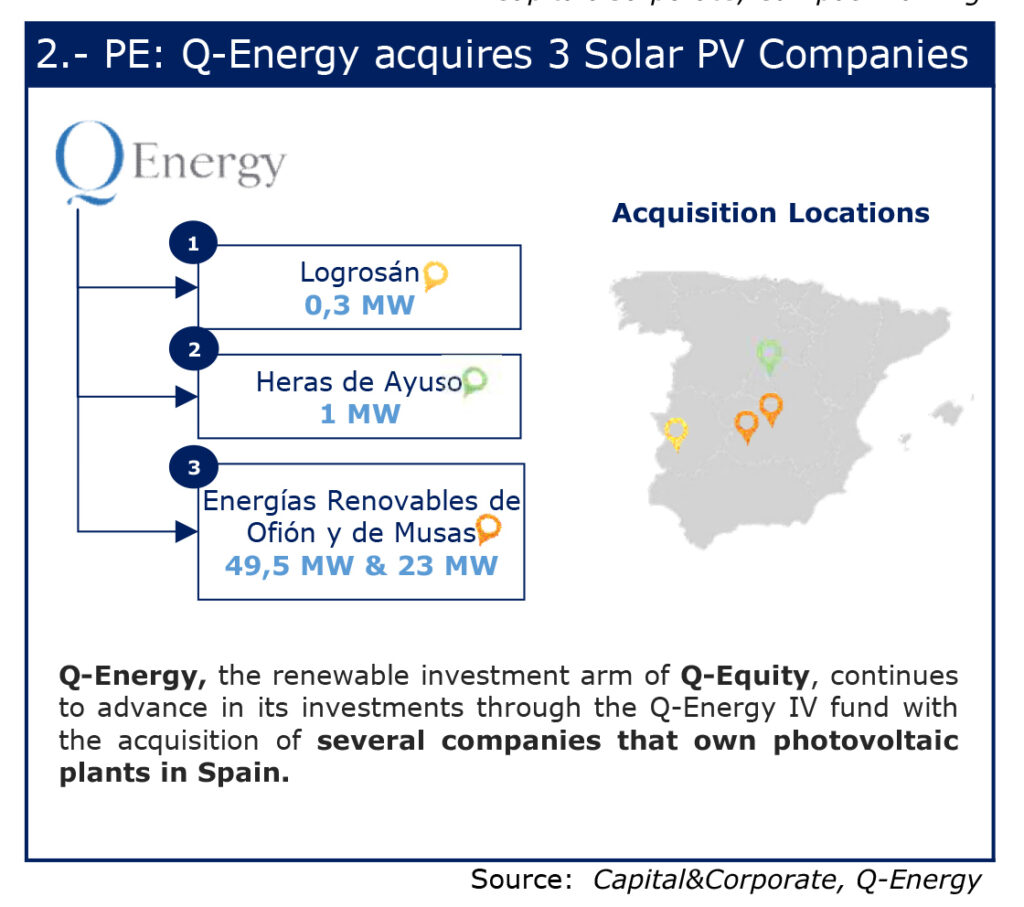

- En segundo lugar, tenemos más adquisiciones en el sector de las energías renovables con la adquisición de Q-Energy de 3 proyectos solares equivalentes a más de 70 MW en España.

- Y, por último, tenemos el acuerdo entre Asterion y Telefónica por una participación del 20% en Nabiax a cambio de 4 centros de información que confirman la apuesta de Telefónica por activos de infraestructura.

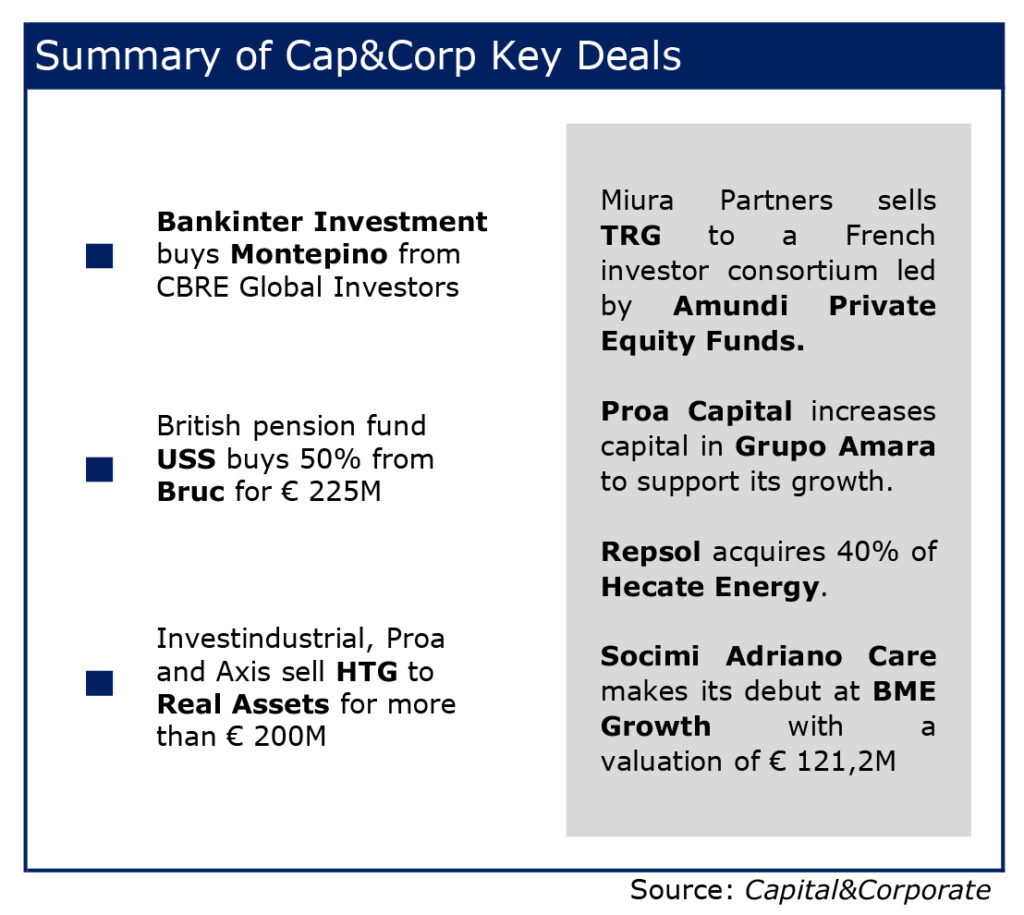

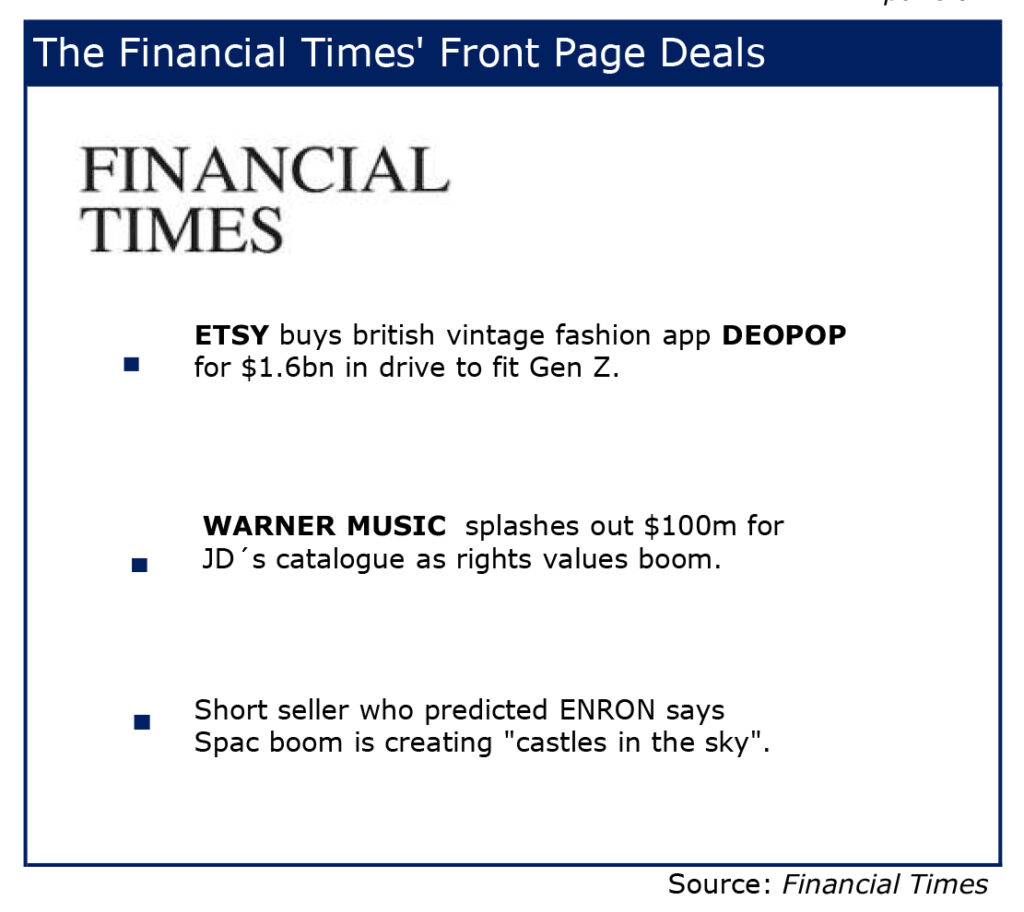

Tras analizar los tres medios de comunicación con enfoque financiero, Capital & Corporate, Expansión y The Financial Times, sobre lo sucedido en el mercado español y global durante el último mes, destacamos las siguientes operaciones:

Mercado Español

- Capital & Corporate: El noticiario destca la compra de Montepino a CBRE por parte de Bankinter Investment, la adquisición del 50% del negocio de Bruc renovables por el fondo de pensiones británico USS y la venta por parte de Investindustrial, Proa y Axis de HTG a Real Assets

- Expansion: El medio de comunicación distingue la unión por parte de la familia Godia y el fondo Everwood para crear un gigante fotovoltaico, la opa del fondo sueco EQT sobre la cotizada española Solarpack. También, destaca el adelantamiento en la carrera de renovables y emisión de CO2 cero por parte de BP a las petroleras Repsol y Total con la compra de un paquete de proyectos de energía renovable, el anuncio de Portobello Capital sobre su negociación en la entrada en los supermercados Condis y por último el consejo de Suez da luz verde para la opa que lanzó Veolia

Mercado Global

- The Financial Times: El medio internacional subraya el anuncio de compra de la aplicación DEOPOP por parte de Etsy, la adquisición del catálogo de JD por Warner y para finalizar destaca las palabras del inversor bajista que predijo el escándalo de ENRON y su nueva advertencia sobre el negocio las SPAC

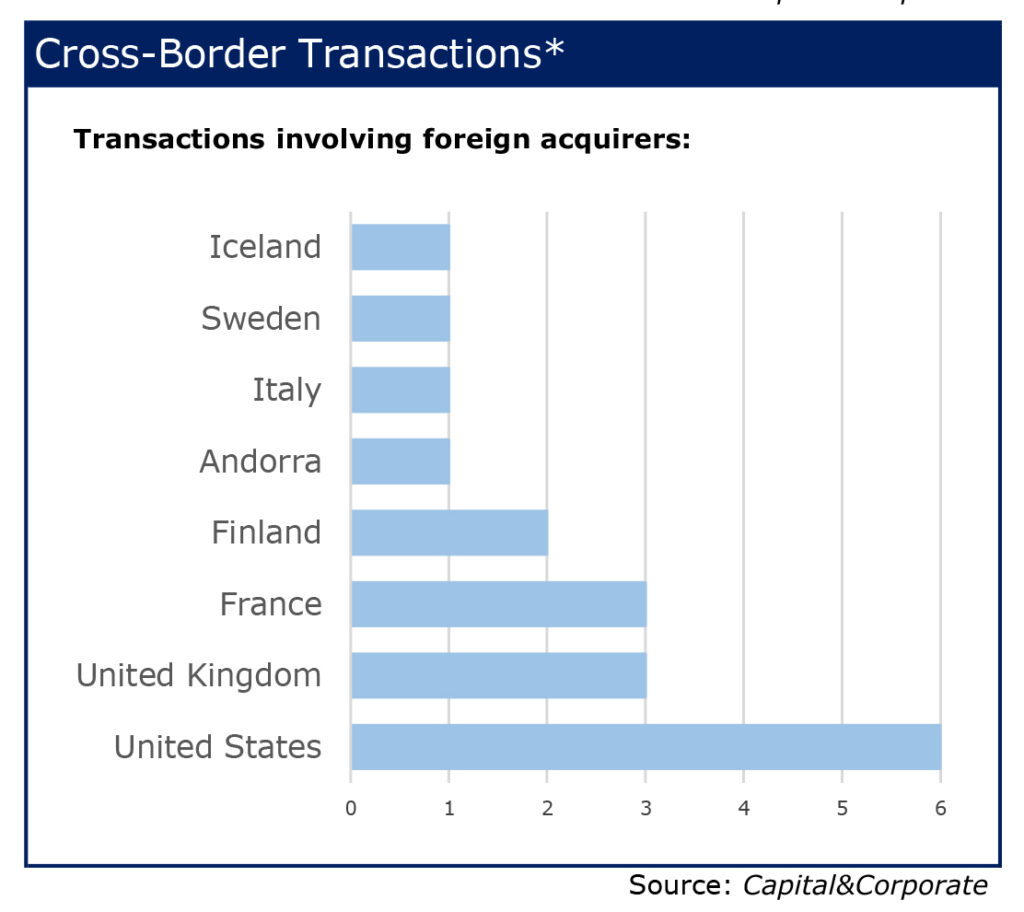

Y analizando las 44 operaciones ocurridas en el mercado español durante el último mes en Capital & Corporate y tomando un enfoque analítico desde RS Corporate Finance vemos que el 48% de las operaciones son extranjeras, su mayoría siendo el adquiriente de Estados Unidos Mientras que el 52% restante son operaciones nacionales. Los sectores que han visto el mayor numero de operaciones han sido el de TMT y el sector Industrial significando el 55% de la muestra.